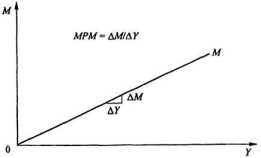

Рис. 12.2 наглядно иллюстрирует эту зависимость для упрощенного случая, когда МРМ = const.

Принимая во внимание, что экспорт определяется экзогенными факторами (в частности, объемом зарубежного ВНП), а обменные курсы

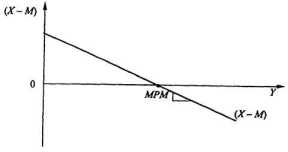

Рис. 12.3. Зависимость торгового баланса от дохода

Следовательно, с возрастанием уровня национального дохода положительное сальдо торгового баланса сокращается, переходя в устойчивый дефицит.

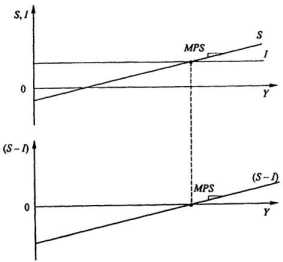

Вычитая фиксированный (автономный) уровень инвестиций из функции сбережений, легко получить зависимость от дохода для величины (S - I) - рис. 12.4.

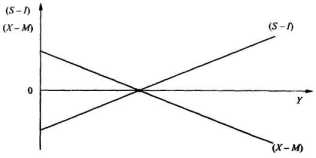

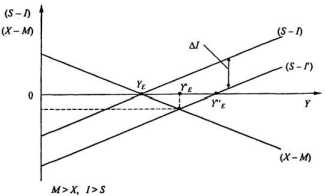

А теперь нанесем правую и левую части ранее выведенного нами тождества S - I = Х - М на один график (рис. 12.5).

Рис. 12.5 иллюстрирует равновесный уровень национального дохода, при котором S = I и, следовательно, X = М, т. е. торговый баланс сводится таким образом, что внутренние накопления равны внутренним инвестициям.

Мультипликатор в открытой экономике. Рассмотрев принципы определения равновесного уровня дохода в открытой экономической системе, проанализируем далее, что в ней произойдет, например, при росте внутренних инвестиций в стране (рис. 12.6).

Если бы экономика была закрытой, то национальный доход вырос бы до уровня Y"E, но поскольку существует внешняя торговля и импорт растет с увеличением дохода, результирующий рост национального дохода будет существенно меньшим, достигая лишь величины Y'E. Экспансионистский внутренний шок сопряжен с ростом торгового дефицита, а следовательно, и меньшим приростом национального дохода по сравнению с закрытой экономикой или экономикой с бартерным обменом, когда экспорт всегда равен импорту.

Рис. 12.4. Внутренние накопления, инвестиции и (S - I) линия

Рис. 12.5. Сбережения за вычетом инвестиций и торговый баланс

в равновесии с ними

Меньший прирост национального дохода подразумевает и меньшую величину мультипликатора (из-за влияния импорта как дополнительной утечки1 из потока дохода).

Рис. 12.6. Влияние на национальный доход Xоста

внутренних инвестиций

Мультипликатор внешней торговли. Если экономическая система в результате роста инвестиций перешла из равновесного состояния YE, характеризующегося равенством I + X= S + М, в новое равновесное состояние Y'E, должно выполняться условие:

Изменение в инъекциях = Изменение в утечках,

или

I + X = S + М

Подставляя вместо S и M их значения, рассчитанные через предельные склонности к сбережению и импортированию, получим:

I + X = MPS Y + MPM Y,

откуда

| Y = |

1 |

( I + X), |

| MPS + MPM |

где

| k = |

1 |

| MPS + MPM |

- мультипликатор внешней торговли.

Пример. Исходное равновесное состояние условной экономической системы характеризовалось следующими макроэкономическими показателями:

YE = 1000; MPS = 0,2; MPM = 0,2.

Требуется определить равновесный уровень национального дохода при увеличении объема инвестиций на 100 единиц.

Решение.

| k = |

1 |

= 2,5 Y = k I = 250; Y'E + Y = 1250. |

| MPS + MPM |

S = MPS Y = 50; M = MPM Y = 50.

I + X = S + M; 100 + 0 = 50 + 50, 200 = 200.

1 Предельная склонность к импорту различна для разных стран. Например, для Швейцарии и Великобритании она превышает 0,40, в то время как для США она равна 0,13.

1 В закрытой экономике (без правительственного сектора) единственной утечкой являются сбережения.

12.2

Модель общего равновесия Т. Свона

Одновременное обеспечение внутреннего и внешнего равновесия экономической системы является одной из основных проблем макроэкономического анализа в условиях открытой экономики. Под внутренним равновесием понимается такое состояние экономики страны, при котором обеспечивается соответствие совокупного спроса и совокупного предложения при полной занятости и отсутствии инфляции. Под внешним равновесием будем понимать равновесие счета текущих операций платежного баланса, т. е. акцентируем внимание на потоках товаров и услуг.

Очевидно, что для обеспечения внутреннего и внешнего равновесия правительство страны может использовать инструментарий как бюджетно-налоговой политики, изменяя, например, государственные расходы (G), так и денежно-кредитной политики, прибегнув, в частности, к изменению реального обменного курса (r*) национальной валюты. Естественно, что для одновременного достижения обоих видов равновесия механизмы бюджетно-налоговой и денежно-кредитной политики должны быть тщательно скоординированы.

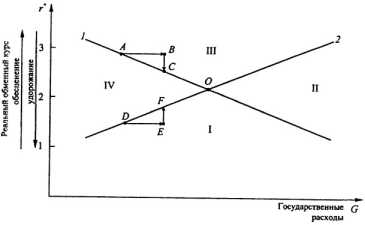

Рассмотрим методологический аппарат, позволяющий осуществить такую координацию с использованием диаграммы Т. Свона (рис. 12.7).

Графики внутреннего и внешнего равновесия экономической системы на рис. 12.7 приведены в координатах G (бюджетно-налоговая политика) и r* (денежно-кредитная политика). При этом график внутреннего равновесия (полной занятости) имеет нисходящий характер. Это обусловлено тем, что если экономическая система находится на линии 1 (например, в точке А), то рост государственных расходов G приведет к увеличению объемов национального производства и избыточной занятости (точка В).

Для восстановления внутреннего равновесия в этих условиях должно произойти реальное удорожание национальной валюты (снижение r*) за счет, например, ревальвирования национальной валюты (переход в точку С).

Как следует из вышесказанного, область диаграммы Свона, расположенная выше (правее) графика внутреннего равновесия, соответствует

инфляционному спросу и избыточной занятости. Та же ее часть, которая расположена ниже (левее) данного графика, характеризует избыточное предложение и неполную занятость.

Линия 2 на рис. 12.7 соответствует внешнему равновесию экономической системы с нулевым сальдо счета текущих операций. Его восходящий характер может быть объяснен следующим образом.

Рис. 12.7. Модель общего равновесия Т. Свона:

1 - график внутреннего равновесия; 2 - график внешнего равновесия

Рост объемов национального производства и избыточной занятости, обусловленные увеличением государственных расходов (переход системы из точки D в точку E), вызовет соответствующее сокращение чистого экспорта XN, т. е. дефицит текущего счета. Для восстановления внешнего равновесия в этих условиях необходимо девальвировать национальную валюту, что обусловит обесценение реального валютного курса (рост r) и достижение нулевого сальдо счета текущих операций. Экономическая система переместится в этом случае из точки Е в равновесную точку F.

Таким образом, область диаграммы, представленной на рис. 12.7, лежащая выше (левее) линии 2, будет соответствовать положительному сальдо счета текущих операций, а область, расположенная ниже (правее), - его дефициту.

Точка пересечения графиков внутреннего и внешнего равновесия (точка О) означает ту ситуацию, когда достигнуто и внутреннее,

и внешнее равновесие. Любое движение в сторону от точки О означает нарушение одного или обоих равновесий. В частности:

область I соответствует отрицательному сальдо счета текущих операций и неполной занятости;

область II - дефициту счета текущих операций и инфляционному спросу;

область III - положительному сальдо счета текущих операций и инфляционному спросу;

область IV - положительному сальдо текущего счета и неполной занятости в экономической системе.

Таким образом, диаграмма Свона наглядно иллюстрирует, как можно достичь общего равновесия, если в качестве одного из инструментов макроэкономического регулирования используется валютный курс. Для практического решения данной проблемы и выбора пакета конкретных мероприятий по макроэкономическому регулированию экономической системы проводятся, как правило, тщательные статистические исследования, при помощи которых выявляются степень, характер, особенности воздействия отдельных рычагов, а также моделируется их влияние в совокупности с другими факторами, для того чтобы таким образом выйти на наиболее приемлемые варианты экономической политики.

12.3

Внутреннее и внешнее равновесие

в модели IS-LM-BP

В рассмотренной выше кейнсианской модели "доходы-расходы" деньги не играли практически никакой роли, в частности, банковская ставка процента, устанавливаемая на денежном рынке независимо от равновесия на рынке товаров и услуг, являлась для данной модели экзогенной переменной. Между тем взаимодействие между рынками благ и денег очевидно: изменения в объемах национального производства непосредственно влияют на спрос на денежные активы, колебания же банковской ставки процента - на объем совокупных расходов и в первую очередь - на их инвестиционную составляющую.

Взаимосвязь и взаимообусловленность товарного и денежного рынков могут быть проанализированы в рамках модели двойного равновесия IS-LM, предложенной в 1937 г. английским экономистом, лауреатом Нобелевской премии сэром Джоном Хиксом, виднейшим

представителем кейнсианской экономической школы. В частности, кривая IS1 моделирует ситуацию на товарном рынке, a LM2 - на рынке денег.

Так как ставка процента оказывает влияние как на объем инвестиций, так и на спрос на деньги, эта переменная позволяет связать рынки товаров и денег.