Прежде чем описать основные количественные положения волнового принципа, перечислим главные разновидности моделей движущих и коррективных волн, рассматриваемые сторонниками волнового принципа. Разновидности волн отличаются друг от друга взаимным расположением составляющих их подволн и пропорциями между их параметрами.

Движущие волны, состоящие из пяти подволн, имеют две разновидности — импульсы и диагональные треугольники. Считается, что в обеих разновидностях движущих волн волна 2 всегда корректирует цены менее чем на 100% движения волны 1, а волна 4 — менее чем на 100% движения волны 3. Также предполагается, что волна 3 чаще всего оказывается самой длинной.

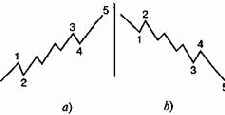

Основная разновидность движущей волны получила название импульс. В импульсе волна 4 никогда не заходит в ценовой диапазон волны 1. Подволны 1, 3 и 5 импульса также являются движущими волнами, а волна 3 чаще всего оказывается импульсом. Для импульсов характерен ряд свойств, которые, по мнению сторонников волнового принципа, выполняются в большинстве случаев. В частности, таким свойством импульса является растяжение одной из составляющих его подволн. Растяжение, по Эллиотту, — это удлиненный импульс с ярко выраженными внутренними волнами. Большинство импульсов содержат растяжение только в одной из своих подволн. Утверждается, что на фондовом рынке, как правило, растянутой является третья волна импульса (рис. 6.11).

Рис. 6.11. Растяжение третьей волны импульса в случае растущего (а) и падающего (Ь) рынков

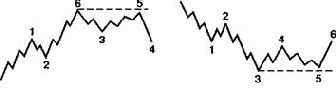

Для описания случая, когда в импульсе пятая волна не уходит дальше третьей волны, используется термин «усечение», или «неудача» (failure) (рис. 6.12). Усечение может возникать за необычно сильной третьей подводной.

a) b)

Рис. 6.12. «Усечение» импульса на растущем (а) и падающем (Ь) рынках

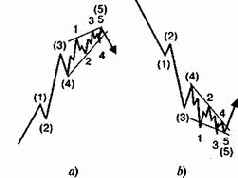

Вторая разновидность движущей волны — диагональный треугольник, которому присущи некоторые черты коррективных моделей. Для диагонального треугольника характерно частичное перекрытие четвертой и первой подволн. В свою очередь, диагональные треугольники подразделяются на конечные диагональные треугольники и ведущие диагональные треугольники.

Конечные диагональные треугольники представляют собой модели типа «клин» и располагаются в конечных волнах более крупных моделей (рис. 6.13). Это может быть пятая часть движущей волны или реже — часть С коррективной волны.

Рис. 6.13. Растущий (а) и падающий (b) конечные диагональные треугольники

Ведущие диагональные треугольники также образуют клинья, но находятся в начальной стадии более масштабных моделей: волны I импульса или волны А корректирующего движения.

Подобно движущим волнам, коррективные волны также бы-кают разными. Описывается четыре разновидности:

зигзаг;

горизонтальная коррекция;

треугольник;

комбинация.

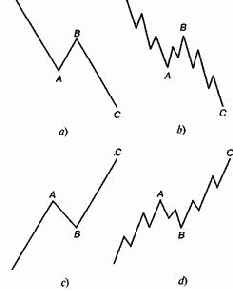

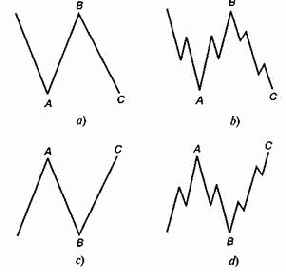

В зигзаге вершина волны В существенно ниже стартовой точки волны А при понижательной коррекции на «бычьем» рынке или значительно выше начала волны Л при повышательной коррекции на «медвежьем» рынке (рис. 6.14). Утверждается, что зигзагами часто оказываются вторые волны импульсов.

Рис. 6.14. Коррективные волны типа «зигзаг»

В горизонтальной коррекции, напротив, волна В заканчивается недалеко от начала волны А. Горизонтальные коррекции, как правило, не такие глубокие, как зигзаги (рис. 6.15). В импульсе чаще всего горизонтальными коррекциями являются четвертые

волны.

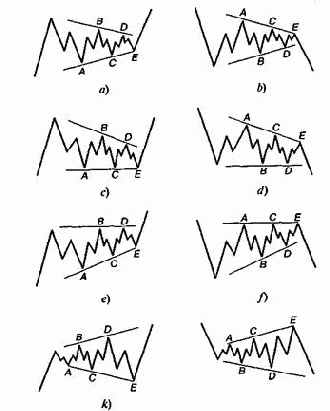

Горизонтальные треугольники состоят уже из пяти перекрывающихся подволн, обозначаемых А—В— С—D-Е (рис. 6.16). В сужающихся треугольниках амплитуда волн уменьшается (рис. 6.16, a-f), а в расширяющихся, напротив, увеличивается (рис. 6.16, k-l). Горизонтальные треугольники образуются в стадии, предшествующей последней волне модели: подволна 4 импульса или подволна В коррективной волны (рис. 6.17).

Рис. 6.15. Волны типа «горизонтальная коррекция»

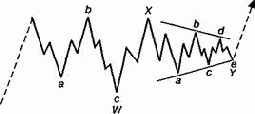

Комбинацией называется разновидность коррекции, состоящая из двух или трех более простых моделей: зигзагов, горизонтальных коррекций и треугольников (рис. 6.18).

Как видно из приведенного значительного списка типов и разновидностей волн, для теории Эллиотта характерен часто используемый в техническом анализе модельный подход, а волновые структуры частично пересекаются с моделями, рассмотренными нами в четвертой главе. Особенностью волнового принципа является такое построение моделей, которое предполагает воспроизведение одинаковых модельных форм в графические структуры различного масштаба. Несколько моделей составляют более крупные аналогичные картины и, в свою очередь, сами состоят из более мелких образований того же ряда.

Кроме того, согласно положениям волнового принципа разным видам волновых движений свойственно выполнение определенных эмпирических соотношений между составляющими их волнами по времени и амплитуде.

Рис. 6.16. Коррективные волны типа «горизонтальный треугольник»

Согласно теории Эллиотта при определении пропорций между параметрами ценовых волн существенное значение имеют соотношения Фибоначчи. Напомним, что последовательностью Фибоначчи называется ряд натуральных чисел, первые два члена которого равны единице, а последующие получаются путем суммирования двух предыдущих: 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89 и т. д. до бесконечности.

После нескольких первых членов этого ряда отношение каждого члена последовательности к последующему приблизительно равно 0,618, а к предшествующему — приблизительно 1,618. При росте порядкового номера члена ряда эти соотношения стремятся к иррациональным числам, равным (5 -1)/2 (это число еще обозначают φ) и (5 + 1)/2 соответственно. Отношения различных членов ряда Фибоначчи называются соотношениями Фибоначчи. Последовательность Фибоначчи и соотношение ф, называемое также «золотым» соотношением, обладают рядом исключительно важных математических свойств. В частности, при прибавлении к ф единицы получается число, обратное ф (1 + ф = = 1/ф), а если из единицы вычесть ф, то получится отношение чисел Фибоначчи, разделенных одним членом последовательности (0,382) и многие другие. Замечено, что соотношения Фибоначчи часто встречаются в строении природных объектов, произведений музыки, архитектуры, живописи и пр.

Рис. 6.18. Комбинация коррективных волн

Последователи Эллиотта, основываясь на собственных наблюдениях, полагают, что соотношения Фибоначчи также могут проявляться при анализе движений цен на финансовых рынках. В рамках волновой теории анализируются, во-первых, соотношение размера коррекции и предшествующего ей основного движения и, во-вторых, соотношения однонаправленных волн внутри более крупной волновой модели.

Считается, что для пропорции между амплитудой коррективной волны и предыдущего импульса часто характерна величина, близкая к «золотому» соотношению, т.е. к значению 61,8%. Также возможна коррекция на 50% основного движения. «Боковые» коррекции часто совершают возврат цен на величину, близкую к другому соотношению Фибоначчи — 38,2% (рис. 6.19).

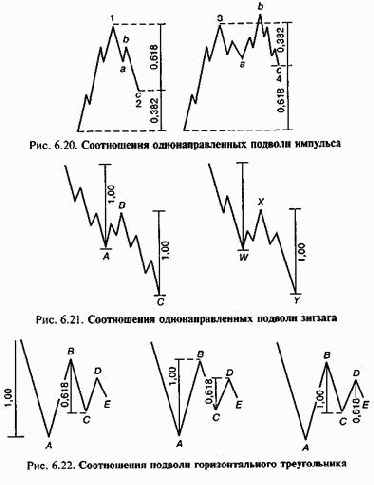

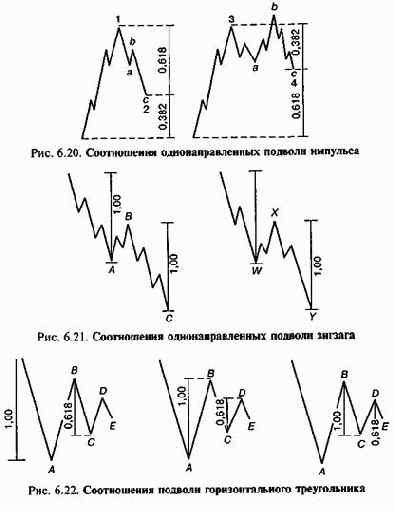

Предполагается также, что амплитуды однонаправленных подволн импульсных и коррективных волн (в том случае, если они не равны) также стремятся к пропорциям, близким к коэффициентам Фибоначчи — 1,618 или 2,618 (числа, обратные 0,618 и 0,382). Эти соотношения, как правило, проявляются между длинами растянутых и нерастянутых подволн импульса, а также между подволнами А и С во время коррекции (рис. 6.20-6.22).

Измерения реальных пропорций между величинами различных трендов показывают, что соотношения волн могут быть различными. Стремление данных соотношений к единице или к коэффициентам Фибоначчи в описываемом методе рассматривается лишь в качестве тенденции, которая, однако, может позволить сделать определенные предположения о вероятных ценовых целях текущих рыночных процессов. После того как составлена общая картина волн Эллиотта и определено место текущего тренда в этой картине, необходимо измерить величины предыдущих волн и, пользуясь предполагаемыми пропорциями, определить точку вероятного завершения наблюдаемой тенденции.

Следует заметить, что в рамках волновой теории, когда идет речь о соотношениях параметров различных трендов, делаются ссылки в основном на результаты наблюдений и на гипотетически универсальное применение коэффициентов Фибоначчи. Как правило, не приводится каких-либо аналитических выкладок, объясняющих описываемые факты. Поэтому при попытках практически использовать данные соотношения в торговле необходимо учитывать эмпирический характер предполагаемых зависимостей и, по возможности, исследовать эффективность предлагаемого метода на исторических данных исследуемого рынка.

Волновая теория Эллиотта предлагает специфическую модель поведения цен на финансовых рынках, согласно которой изменения цен происходят путем взаимосвязанных трендов (волн). Формы волн Эллиотта могут напоминать известные графические модели технического анализа. Однако между подходом к анализу рынка, связанным с рассмотрением простых графических моделей и описанным в главе 4, и подходом, характерным для волнового принципа, имеются существенные различия.

Метод графических моделей предполагает, что определенные картины поведения цен на финансовых рынках встречаются время от времени. Реализация этих картин часто сопровождается дальнейшим движением рынка в зависящую от вида конкретной графической модели сторону. Случай несовпадения реального рыночного движения с предполагаемым означает лишь неудачное использование единичной модели. В рамках данного подхода, как правило, не делается предположений о взаимосвязи моделей между собой и о цикличности их осуществления.

Напротив, волновой принцип Эллиотта устанавливает некую общую модель развития рынка, которая, по мысли сторонников этого принципа, осуществляется всегда. Реализация некоторого этапа волновой картины обязательно влечет за собой следующую волну определенного типа.

Неудача в определении этой волны может повлечь пересмотр всей построенной до этого момента волновой картины рынка. Мы упоминали ранее, что волновой принцип во многих случаях позволяет неоднозначно определять реализуемые волновые модели. Большое число рассматриваемых в рамках подхода Эллиотта видов и подвидов волн позволяет приспосабливать реальные ценовые зависимости к теоретическим волновым картинам, однако практическая ценность таких конструкций остается под вопросом. Поскольку задачей данного пособия является краткое описание известных в техническом анализе подходов к исследованию финансовых рынков, мы ограничимся замечанием, что эффективность любого метода прогнозирования цен может быть подтверждена лишь реальными результатами использования этого метода для выдачи торговых рекомендаций.

Многочисленные наблюдения над поведением цен финансовых активов показывают, что элементы циклических изменений цен часто присутствуют на финансовых рынках. Процесс установления новых цен при поступлении на рынки новой важной информации, как правило, содержит колебательную составляющую. Кроме того, известно, что параметры таких колебаний подвержены постоянным изменениям. Ответы на вопросы о том, насколько существенны и прогнозируемы данные изменения и можно ли успешно использовать информацию о предшествующих проявлениях цикличности для прогнозирования будущих движений цен, являются определяющими для оценки эффективности циклических методов технического анализа.