Модели продолжения тенденции иллюстрируют различные типы консолидации цен внутри долгосрочных трендов. Каждая модель продолжения тенденции заканчивается движением цен в направлении тренда, предшествовавшего формированию этой модели.

Изменения цен финансовых инструментов на рынках в значительной степени являются случайным процессом. Предположение технического анализа о существовании временных периодов, в течение которых цены на рынке развиваются трендовым образом, означает, что в такие периоды приращения цен можно представить в виде суммы двух слагаемых: трендовой составляющей и случайных блужданий, т.е. взаимно независимых изменений цен с нулевым математическим ожиданием.

Следующее, более сильное предположение о справедливости на некотором интервале времени линейной трендовой модели исходит из того, что трендовую составляющую на этом интервале можно выразить линейной функцией времени.

Далее для завершения построения модели остается сделать предположение о распределении случайных блужданий. С этой точки зрения линейная трендовая модель с использованием трендовых линий и линий канала фактически исходит из того, что функция распределения случайных блужданий цен является ненулевой либо на полупрямой (в случае использования линий трендов, соединяющих впадины или пики), либо на отрезке (в случае использования линий канала). Построение линий трендов и линий канала на ценовых графиках позволяет аналитику в рамках данной модели оценить как коэффициент линейной составляющей тренда (по углу наклона линий трендов), так и длину отрезка, на котором функция распределения случайных блужданий принимает ненулевые значения (по ширине канала тренда).

Хотя сделанные таким образом предположения являются серьезным упрощением реальной ситуации, они позволяют построить и использовать для анализа простейшую модель трендового поведения цен на рынке.

Исследование состояния рынка с точки зрения наличия тенденций можно разделить на несколько этапов. Первой задачей технического анализа является определение текущего состояния рынка того или иного финансового актива. Другими словами, технический аналитик в первую очередь должен обнаружить в поведении рыночных параметров признаки проявления определенной модели. Это могут быть признаки некоторой разновидности трендовой модели или, напротив, признаки отсутствия в данный момент тренда, т.е. осуществления определенной бестрендовой модели рынка.

Например, существование линии трендов, проведенной через три или более ценовых экстремума, может служить признаком воплощения линейной модели тренда с линиями трендов, а параллельные линии, соединяющие ценовые пики и впадины, могут свидетельствовать в пользу использования линейной модели трендов с линиями канала. Заметим, что на одном и том же графике разные аналитики, исходя из своего опыта и конкретных методов и приемов, могут обнаружить проступающие признаки различных моделей. Вместе с тем существуют общие черты технического подхода к анализу рынка.

Приняв решение о текущем состоянии рынка, аналитик, как правило, дает соответствующие торговые рекомендации — занять (или сохранять) длинную позицию по отношению к анализируемому инструменту, занять (или сохранять) короткую позицию или воздержаться от позиции вообще. Правила определения позиции в зависимости от выбора той или иной модели также различны у разных аналитиков. Как правило, в случае реализации модели восходящего тренда выбирается длинная позиция, в случае нисходящего тренда — короткая позиция, а при бестрендовом движении большинство аналитиков рекомендуют воздержаться от торговли. Однако существуют торговые стратегии, рассчитанные на боковое движение цен, так же как и стратегии торговли, направленные против наблюдаемых трендов.

Следующим этапом в работе технического аналитика является наблюдение за тем, насколько дальнейшие изменения цен и других параметров соответствуют выбранной модели. Например, в случае выбора линейной трендовой модели с линиями тренда, пока ценовые пики или впадины располагаются на одной прямой, можно говорить о том, что движение цен остается в рамках выбранной модели. Аналогично, пока график цен остается в пределах, ограниченных двумя параллельными прямыми, реализуется линейная модель тренда с линиями канала. В такой период аналитики, как правило, рекомендуют сохранять позицию, ранее занятую в соответствии с рассматриваемой моделью. Если же позиции до сих пор не были открыты, то понижения цен, приближающиеся к линии повышательного тренда, и подъемы цен, приближающиеся к линии понижательного тренда, часто являются хорошими возможностями для занятия позиций в направлении текущего тренда. Нижняя линия понижательного и верхняя линия повышательного тренда могут служить зонами фиксации прибыли для краткосрочных трейдеров (для закрытия коротких и длинных позиций соответственно).

Ключевым моментом на этапе наблюдения за реализацией ценами некоторой модели является появление сигнала о том, что изменения цен (или других рыночных параметров) выходят за обусловленные данной моделью рамки. В рассматриваемом нами примере это означает, что ценовой график прорвал восходящую линию тренда вниз или прорвал нисходящую линию тренда вверх.

С точки зрения случайных процессов это значит, что либо изменился наклон трендовой составляющей, либо изменилось распределение случайных блужданий (и то и другое означает изменение параметров линейной модели трендов), либо данная модель вообще перестала работать.

В этом случае перед аналитиком встает задача пересмотра торговых рекомендаций в свете наблюдаемого нарушения модели. Например, прорыв восходящей трендовой линии вниз может означать выдачу рекомендации о закрытии длинных позиций на основании того, что нарушение выбранной разновидности линейной модели может свидетельствовать об окончании восходящего тренда.

Необходимо отметить, что отдельные выходящие за рамки модели изменения рыночных параметров могут иметь случайный характер. При этом разные аналитики выбирают различные критерии подтверждения факта несоответствия моделям. В частности, прорыв восходящей линии тренда можно считать подтвержденным, если ниже трендовой линии располагаются ценовые точки закрытия минимального числа последовательных баров графика или если изменение цены, выходящее за рамки трендовой линии, превышает минимальный процент абсолютного значения цен.

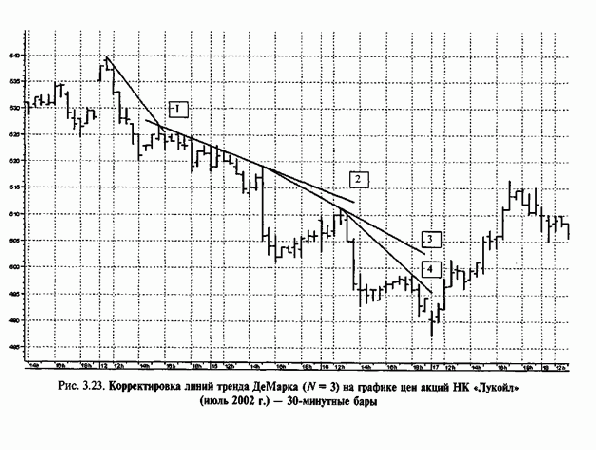

Нарушение ценами линейных трендовых моделей не всегда ведет к прекращению развития тренда. Выход цен за рамки трендовых линий может означать только изменение параметров движений цен: замедление и ускорение трендов, изменение относительного влияния случайных блужданий и пр.

Построение границ линейной трендовой модели с помощью трендовых линий, проходящих через точки ценовых экстремумов, является лишь одним из возможных способов изображения линий развития тренда и области колебания цен. Примером другого такого метода может быть построение прямой линейной регрессии и отстоящих от нее вверх и вниз на определенную величину линий канала. Прямая линейной регрессии строится на рассматриваемом временном интервале методом наименьших квадратов, а величина сдвига линий канала относительно линий тренда может быть определена, в частности, как взятое с определенным коэффициентом стандартное отклонение цен за данный период.

Линейная модель тренда является одним из примеров применения характерного для технического анализа модельного подхода к исследованию и прогнозированию рынков. Наряду с линейными моделями трендов технические аналитики разработали и применяют большое разнообразие моделей, используемых при различном поведении рынка: развитии трендов, боковом движении, периодах разворота и консолидации рынка и пр. Однако во всех случаях модельный подход к анализу рынка характеризуется наличием уже перечисленных этапов исследования:

Выработка критериев осуществления на рынке той или иной модели.

Принятие решения о реализации данной модели в текущей рыночной ситуации.

Выработка торговых рекомендаций в случае продолжения движения рыночных параметров в рамках выбранной модели.

Определение критериев нарушения исследуемыми параметра ми условий модели.

Выдача торговых рекомендаций при выходе рынка из состояния, описываемого моделью.

Подобный модельный подход является одним из основных в техническом анализе, и на основе этого подхода строятся разнообразные аналитические методы.

Кроме линейных трендовых моделей возможно использование аппроксимаций рыночных трендов нелинейными кривыми. В частности, применяются квадратичные, параболические, гиперболические и другие модели. При этом основные положения модельного подхода к рыночному анализу остаются такими же, как и в случае использования линейного приближения.