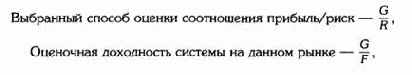

В случае оценки торговых систем любой способ оценки соотношения прибыль/риск приводил бы к тому же порядку ранжирования систем, что и оценочная процентная доходность. Это наблюдение является следствием того факта, что величина требуемых для торговли с помощью системы средств может быть оценена лишь исходя из допустимого риска. Докажем его следующим образом:

где G — средний годовой доход на контракт,

R — выбранная мера риска (например, sd, AMR, ML),

F — общие активы, выделенные для торговли.

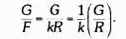

Единственный практический способ оценить F — рассматривать ее как функцию риска. Наиболее прямо F может оцениваться как выбранная мера риска, умноженная на некий коэффициент. То есть

F = kR,

где k — множитель меры риска (определяемый субъективно).

Таким образом, оценочный процент прибыли системы мог бы быть выражен как

Обратите внимание на то, что G/R — выбранная мера отношения прибыли к риску. Следовательно, процентная доходность системы будет просто равна мере отношения прибыль/риск, умноженной на некоторую константу. Хотя разные трейдеры будут выбирать различные меры риска и значения k, как только эти величины определены, мера отношения прибыли к риску и доходность будут приводить к оценке систем, располагающей их в одном и том же порядке. Кроме того, заметьте, что

в случае оценки торговых систем значение процентного риска, которое мы определяем как меру риска, деленную на требуемые активы, неизменно (процентный риск = R/F = R/kR = 1/k).

В то время как в случае оценки торговых систем более высокий коэффициент прибыль/риск всегда подразумевает более высокий процент прибыли, это неверно в случае оценки финансовых управляющих. Кроме того, процентный риск более не является константой, но вместо этого может меняться от управляющего к управляющему. Таким образом, вполне возможно, что у финансового управляющего более высокий коэффициент прибыль/риск, чем у другого, но при этом у него ниже доходность или выше процентный риск. (Причина в том, что в случае финансового управляющего связь между требуемыми активами и риском нарушена, т.е. различные финансовые управляющие будут различаться уровнем риска, который они допускают для данного уровня активов.) Следовательно, отношение прибыльности к рискованности более не является достаточной мерой результативности при выборе между альтернативными инвестициями. Мы иллюстрируем этот момент, используя коэффициент Шарпа, но похожие выводы применимы и к другим мерам прибыль/риск. (В последующем обсуждении мы предполагаем, что оплата управляющего полностью основана на прибыли и что доход от процентов по безрисковой ставке не включается в прибыль финансового управляющего, но получается инвесторами. Следовательно, годится упрошенная форма коэффициента Шарпа, которая не учитывает безрисковые процентные ставки.)

Предположим, что у нас есть следующая годичная статистика, касающаяся двух финансовых управляющих:

|

Менеджер А |

Менеджер В |

|

|

Ожидаемый доход, $ |

10000 |

50000 |

|

Стандартное отклонение прибыли, $ |

20000 |

80000 |

|

Начальные инвестиции, $ |

100 000 |

100 000 |

|

Коэффициент Шарпа |

0,50 |

0,625 |

Хотя коэффициент Шарпа у менеджера В выше, не все трейдеры предпочли бы менеджера В, поскольку его мера риска выше (более высокое стандартное отклонение). Таким образом, не склонный к риску инвестор мог бы предпочесть менеджера А, будучи готовым пожертвовать возможностью получения более высокой прибыли ради того, чтобы избежать существенно более высокого риска. Например, если годовые результаты торговли нормально распределены для любого данного года, было бы 10% вероятности падения прибыли более чем на 1,3 стандартного отклонения ниже ожидаемого уровня. При таком повороте

событий инвестор потерял бы $54 000, работая с менеджером В ($50 000 — (1,3 х $80 000)], но лишь $16 000, работая с менеджером А. Для не склонного к риску инвестора минимизация убытков в рамках негативных предположений может оказаться важнее, чем максимизация дохода при благоприятных обстоятельствах.

Рассмотрим теперь статистику двух других финансовых управляющих:

Менеджер С Менеджер D

|

Ожидаемая прибыль, $ |

20000 |

5000 |

|

Стандартное отклонение прибыли, $ |

20000 |

4000 |

|

Начальные инвестиции, $ |

100 000 |

100 000 |

|

Коэффициент Шарпа |

1,0 |

1,25 |

Хотя у менеджера D более высокий коэффициент Шарпа, менеджер С показывает существенно более высокую доходность. Умеренно консервативные инвесторы могли бы предпочесть менеджера С даже несмотря на то, что его коэффициент Шарпа ниже. Причина состоит в том, что в значительной части вероятных исходов инвестор получил бы лучший результат у менеджера С. В этом конкретном примере результат был бы лучше до тех пор, пока прибыль не падает более чем на 0,93 стандартной отклонения ниже ожидаемого уровня — условие, которое выполнялось бы в 82% случаев (предполагая, что результаты торговли нормально распределены).

Еще более поразителен тот факт, что существуют обстоятельства, при которых фактически все инвесторы предпочли бы финансового управляющего с более низким коэффициентом Шарпа. Рассмотрим следующих двух управляющих:

|

Менеджер Е |

Менеджер F |

|

|

Ожидаемая прибыль, $ |

10000 |

50000 |

|

Стандартное отклонение прибыли, $ |

2000 |

12500 |

|

Начальные инвестиции, $ |

100 000 |

100 000 |

|

Коэффициент Шарпа |

5,0 |

4,0 |

В этом примере фактически все инвесторы (даже не склонные к риску) предпочли бы менеджера F, несмотря на то, что его коэффициент Шарпа ниже. Причина в том, что доходность в данном случае настолько велика по сравнению со стандартным отклонением, что даже при чрезвычайно неблагоприятных обстоятельствах инвесторы почти гарантированно получили бы лучший результат у менеджера F. К примеру, если результаты торговли нормально распределены, то вероятность получения прибыли более чем на 3 стандартных отклонения ниже ожидаемой прибыли составляет только 0,139%. Даже при этих экстремальных обстоятельствах инвестор получил бы лучшие результаты у менеджера F: прибыль = $12500/год (12,5%) по сравнению с $4000/год (4%) у менеджера Е. Этот пример показывает еще нагляднее, что само по себе отношение прибыльности к рискованности не дает достаточно информации для оценки финансового управляющего.

(Этот вывод применим ко всем способам измерения соотношения прибыли и риска, а не только к коэффициенту Шарпа.)

Наиважнейший вывод состоит в том, что при оценке финансовых управляющих важно рассматривать доходность и риск как независимые величины, а не просто их отношение.