Графическое изображение может быть особенно полезным при сравнении результативности различных финансовых управляющих. Ниже мы рассматриваем два типа графиков.

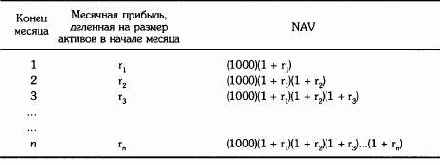

- Размер чистых активов (net asset value). Размер чистых активов (NAV) показывает размер активов в каждый момент времени (обычно на конец месяца), основываясь на предположениях, что размер начального капитала составляет $1000. Например, NAV в 2000 подразумевает, что начальные инвестиции были удвоены к рассматриваемому моменту времени. По определению NAV в начале рассматриваемого периода равен 1000. Последующие значения выводились бы следующим образом:

Например, если финансовый управляющий получил в первый месяц прибыль в размере +10%, во второй месяц убыток -10% и третий месяц прибыль в размере +20%, NAV на конец третьего месяца был бы:

(1000)(1 + 0,1)(1 - 0,1)(1 + 0,2) = 1188.

Рис. 21.5 показывает NAV для двух финансовых управляющих на протяжении периода с января 1991 г. по февраль 1995 г. Рис. 21.6 представляет ту же самую информацию с использованием логарифмической шкалы для значений NAV. Представление на рис. 21.6 предпочтительнее, поскольку оно гарантирует, что равные процентные изменения активов будут приводить к вертикальным движениям равной величины. Например, 10%-ное снижение активов на рис. 21.6 в тот момент, когда значение NAV = 2000, было бы показано как эквивалентное 10%-ное снижению активов, когда NAV = 1000. Однако на рис. 21.5 первое снижение будет показано как в два раза большее. В любом случае независимо от типа шкалы, используемой для изображения кривых NAV, следует подчеркнуть, что только те сравнения, которые основываются на в точности одних и тех же рассматриваемых периодов, имеют смысл.

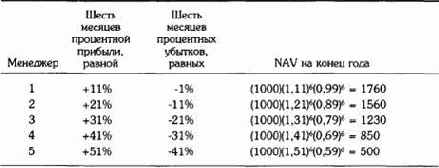

Хотя графики NAV в первую очередь являются мерой доходности, они также отражает и риск. При всех других равных, чем более волатильна результативность финансового управляющего, тем ниже NAV. Например, рассмотрим пятерых финансовых менеджеров, которые на протяжении данного года показывали следующие месячные прибыли и убытки:

Обратите внимание на драматическую разницу между конечными значениями NAV, возникающую, несмотря на одинаковую абсолютную разницу между процентными прибылями в удачные месяцы и процентными снижениями в убыточные месяцы.

Та степень, в которой NAV содержит информацию о риске, может оказаться недостаточной для инвесторов, не склонных рисковать. Например, хотя менеджер А показывает больший конечный NAV, чем менеджер В (см. рис. 21.6), многие инвесторы могли бы все-таки предпочесть менеджера В, поскольку его результативность менее волатильна. В качестве дополнения к графикам NAV, было бы полезно использовать более ясные и подробные способы изображения риска, такие как подводные кривые, описанные ниже.