Теория Доу была создана для применения на рынках ценных бумаг и индексов. Как мы помним, эта теория — "дедушка" технического анализа, и нам важно составить его портрет, чтобы позже распознать родовые черты в потомках. Для составления характерного портрета рассмотрим шесть основных положений этой теории.

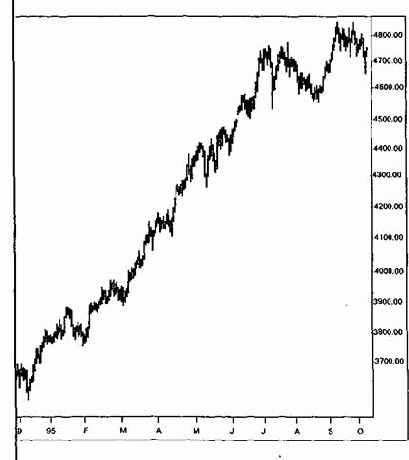

1. Движения индексов учитывают все (рис.1.4).

Звучит практически как аксиома 1. Отличие в том, что здесь идет речь об индексах Доу-Джонса, а мы говорили о рынках вообще.

Рис. 1.4. Индекс Доу-Джонса в наши дни.

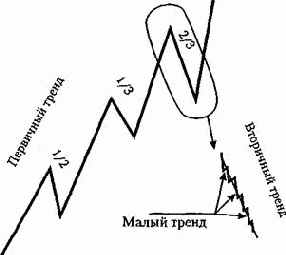

2. У рынка есть три тренда (рис. 1.5).

Доу определил бычий тренд как имеющий серию пиков, превышающих один другой, а медвежий — как серию углубляющихся спадов. Затем составил их классификацию по времени развития.

Доу делил тренды по времени на первичный, вторичный и малый, уподобляя их приливу, волне и ряби на море. Так же, как волны составляют прилив, а рябь — волны, вторичный тренд составляет первичный, а малый — вторичный. Первичный, или главный, тренд длится год или более. Вторичный, или промежуточный, тренд длится от трех недель до трех месяцев и является коррекцией к основному тренду, составляя при этом его треть, две трети или половину. Малый, или краткосрочный, тренд длится менее трех недель и является составной частью промежуточного.

Изменение тренда определяют так же, как и конец прилива: каждая последующая волна становится короче предыдущих.

Такие выводы подчиняются законам Геометрии Частей. Их используют в некоторых методах, работающих с трендами.

3. Главный тренд имеет три фазы (рис.1.6).

Представим себе ярко выраженный медвежий тренд. Его первая фаза, фаза зарождения, представляет собой спад цен под действием общеизвестных "плохих новостей", например, известия о ликвидации нескольких крупных компаний. Во второй фазе принимают участие биржевые спекулянты, причем цены быстро падают, хотя новости и улучшаются. В третьей, заключительной, фазе в действие вступает широкая публика, подстегнутая прессой, и начинается панический спад цены. Именно в этой, последней, фазе информированные "киты" начинают покупать.

Как видим, схема основана на психологических особенностях поведения участников рынка, неизменных и по сей день. Эти наблюдения сходны с наблюдениями Эллиотта. С другой стороны, не стоит строить торговый план на основании этого положения, поскольку в наши дни оно воспринимается несколько утрированным.

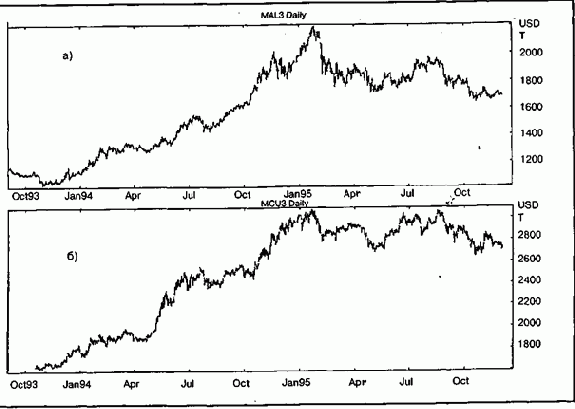

4. Индексы должны подтверждать друг друга.

Первоначально имелись в виду индустриальный и транспортный индексы Доу-Джонса. Доу дал серьезное экономическое обоснование такому положению. Некоторые специалисты считают, что можно обобщить вывод Доу и для других рынков.

Чем более сходны сигналы обоих трендов, тем более следует им доверять. Мы можем сформулировать это же утверждение для своих целей следующим образом: технические сигналы близких по роду цен (например, на цветные металлы) должны совпадать, т.е. при сильных бычьих индикаторах на цену меди индикаторы алюминия должны быть аналогичными (рис. 1.7).

Рис. 1.5. Теория Доу: у рынка есть три тренда. Пример бычьего движения. Длина вторичного тренда составляет 1/2,1/3, 2/3 от длины первичного

Рис. 1.6. Теория Доу: главный тренд имеет три фазы. Три фазы развития медвежьего тренда

Рис. 1.7. Долгосрочные графики движения цены на Лондонской Бирже Металлов (LME) по:

а) алюминию

б) меди

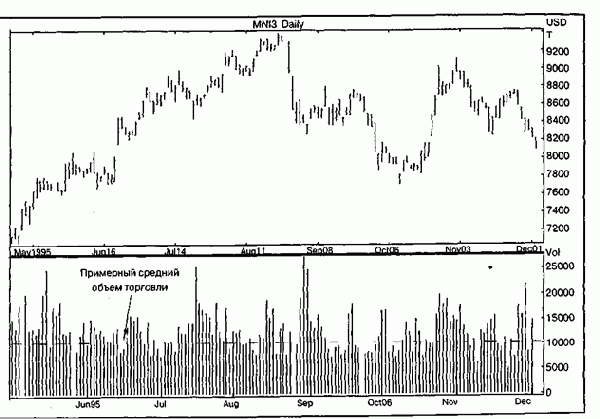

Рис. 1.8. Теория Доу: тренд цены на никель подтверждается объемом торговли

5. Тренд должен подтверждаться объемом торговли (рис.1.8).

Доу признавал объем вторичным, но весьма важным фактором, влияющим на движение цены. Более просто этот принцип звучит так: объем должен повышаться в направлении главного тренда и понижаться в направлении корректирующем.

Это положение по сей день используется почти всеми методами технического анализа как проверочное.

6. Тренд будет действовать, пока не подаст очевидных сигналов о развороте.

Как уже говорилось, этот принцип является основным при определении трендов вообще, хотя сами сигналы и различаются от метода к методу. На основании уже изученных принципов Теории Доу разворот тренда можно определить с помощью "приливной" методики.

Понимание и оценка Теории Доу по достоинству создает прочный фундамент для изучения любого из методов технического анализа.