Спрэд — это одновременная покупка и продажа опциона одного вида (колла или пута) на один и тот же актив. Поскольку каждый опцион имеет свою дату исполнения и свою цену исполнения, то возможны следующие виды спрэдов:

• горизонтальный, или календарный, спрэд — если опционы имеют одинаковую цену исполнения, но разные даты исполнения;

• вертикальный спрэд — если опционы имеют одинаковую дату испол-нения, но разную цену исполнения;

• диагональный спрэд — если опционы имеют разные даты и цены

Горизонтальный (календарный) спрэд может иметь следующие подвиды:

• продажа краткосрочного колла (пута) и покупка долгосрочного колла (пута), или продажа колла (пута) и покупка колла (пута) с одинаковой датой иcпoлнeния, но дата исполнения продаваемого опциона ближе, чем дата исполнения покупаемого опциона;

• продажа долгосрочного колла (пута) и покупка краткосрочного колла (пута) или продажа колла (пута) и покупка колла (пута) с одинаковой датой исполнения, но дата исполнения продаваемого опциона дальше, чем дата исполнения покупаемого опциона.

Вертикальный спрэд может иметь следующие подвиды:

• продажа колла (пута) и покупка колла (пута) с одинаковой датой исполнения, но цена исполнения продаваемого опциона больше, чем цена исполнения покупаемого опциона;

• продажа колла (пута) и покупка колла (пута) с одинаковой датой исполнения, но цена исполнения продаваемого опциона меньше, чем цена исполнения покупаемого опциона.

Диагональный спрэд теоретически может иметь такие подвиды (продажа колла (пута) и покупка колла (пута)):

• цена исполнения продаваемого опциона выше цены исполнения покупаемого опциона, а дата исполнения продаваемого опциона раньше даты исполнения покупаемого опциона;

• цена исполнения продаваемого опциона выше цены исполнения noкупаемого опциона, а дата исполнения продаваемого опциона дальше даты исполнения покупаемого опциона;

• цена исполнения продаваемого опциона ниже цены исполнения покупаемого опциона, а дата исполнения продаваемого опциона раньше даты исполнения покупаемого опциона;

• цена исполнения продаваемого опциона ниже цены исполнения покупаемого опциона, а дата исполнения продаваемого опциона дальше даты исполнения покупаемого опциона.

В качестве примера рассмотрим стратегию «горизонтальный спрэд».

Стратегия «горизонтальный спрэд» — продажа краткосрочного колла (пута) с одновременной покупкой долгосрочного колла (пута) с той же ценой исполнения.

Данная стратегия исходит из того, что разница между ценами (премиями на опционы-колл (пут) с течением времени увеличится, так как в краткосрочных опционах временная составляющая их стоимости уменьшается обычно быстрее, чем в долгосрочных опционах. По этой причине вторая разновидность горизонтальных спрэдов — продажа долгосрочного колла (пута) с одновременной покупкой краткосрочного колла (пута) с той же ценой исполнения — может применяться только в тех редких ситуациях, когда описанная закономерность не осуществляется.

Примеры конструкции стратегии,

а). Продать 1 опцион на покупку 1000 акций компании А с ценой исполнения 100 руб. (за 1 акцию), датой исполнения — июнь с получением за это премии 5 руб. (за акцию), и одновременно купить 1 опцион на покупку 1000 акций компании А с ценой исполнения 100 руб., датой исполнения — сентябрь, с уплатой за это премии 10 руб. (за акцию).

Краткая запись: продать 1 июньский 100 колл А за 5,

купить 1 сентябрьский 100 колл А за 10.

б). Продать 1 опцион на продажу 1000 акций компании А с ценой исполнения 100 руб. (за 1 акцию), датой исполнения — июнь, с получением за это премии 5 руб. (за 1 акцию), и одновременно купить 1 опцион на покупку 1000 акций компании А с ценой исполнения 100 руб., дата исполнения — сентябрь, с уплатой за это премии 10 руб. (за 1 акцию.).

Краткая запись: продать 1 июньский 100 пут А за 5,

купить 1 сентябрьский 100 пут А за 10.

Рассмотрим первую ситуацию (по второй ситуации рассуждения ведутся аналогично). Если рыночная цена акции компании А в июне упадет ниже цены исполнения опциона, то июньский опцион истекает без исполнения, и его продавец (наш инвестор) имеет по нему прибыль в размере полученной премии (5 руб. за 1 акцию). Теперь у него остается опцион на покупку в сентябре, за который он заплатил премию 10 руб., т.е. его общий результат - убыток в размере 5 руб. в расчете на 1 акцию.

Если рыночная цена акции в июне превысит цену исполнения опциона плюс полученная премия, то убыток по июньскому коллу может превысить полученную прибыль по сентябрьскому коллу и тогда по состоянию на 1 июня инвестор будет нести потери. Например, рыночная цена акции на 1 июня поднялась до 110 руб. за 1 шт. Убыток по июньскому коллу: 110 руб. — (100 руб. + 5 руб.) = 5 руб. Уплаченная ранее премия по сентябрьскому коллу составляет 10 руб. Общий результат — убыток в размере 15 руб. на 1 акцию.

Данная стратегия лучше всего подходит для ситуации, когда цена акции равна или почти равна цене исполнения опциона. В этом случае полученная прибыль максимальна. Например, цена акции составила на 1 июня 100 руб. Прибыль по июньскому коллу равна полученной премии 5 руб. Результат по сентябрьскому коллу равен разности между премией по нему на 1 июня и уплаченной ранее (при покупке этого колла) премии (10 руб.). Поскольку с течением времени размер премии, как правило, снижается, то положим, что она составила 8 руб. Тогда результат по сентябрьскому коллу — убыток 2 руб. А общий результат равен: 5 руб. — 2 руб. = 3 руб. прибыли в расчете на 1 акцию.

Пример расчета:

|

Возможная рыночная цена акции в июне

|

Прибыль (убыток) по июньскому коллу

|

Прогнозируемая цена сентябрьского колла в июне

|

Прибыль (убыток) по сентябрьскому коллу

|

Чистая прибыль, убыток

|

|

90 5 5 —5 0 95 5 7 —3 2 100 5 8 —2 3 105 0 10 0 0 110 - 5 12 +2 -3 115 —10 14 +4 —6

|

||||

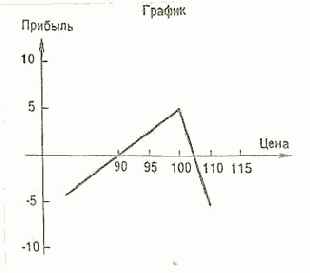

Рис. 17.5

Как можно заметить на графике, стратегия горизонтального спрэда лучше всего подходит, когда рынок статичен и рыночная цена актива близка к цене исполнения опциона.