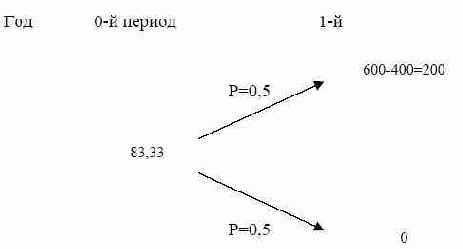

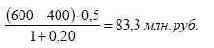

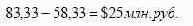

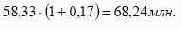

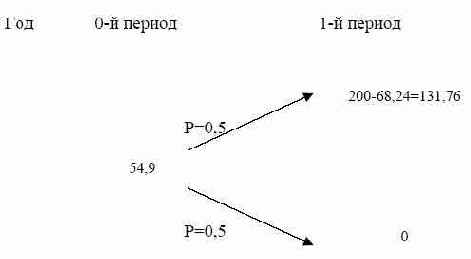

сделки, равна 20% годовых. Для того, чтобы совершить данную сделку, менеджеры планируют взять кредит под 17% сроком на год на сумму, равную 70% ценности приобретаемого пакета. Остальная часть будет покрыта собственными средствами. Перспективы роста компании таковы, что уже через год её денежные потоки могут стабилизироваться, а ценность активов достичь в оптимистическом сценарии – 600 млн. руб., в пессимистическом – 350 млн. руб. При этом оба сценария равновероятны. Долг компании в оценке через год равен 400 млн. руб. Необходимо, используя ставку требуемой менеджерами доходности, равную 22% годовых, оценить выгодность данной сделки для менеджеров. Можно рассмотреть акции данной компании как опцион. Его ценность отражается следующим бинарным деревом: Это цена 100%-ного пакета акций. Менеджеры берут кредит на следующую сумму: Соответственно, они финансируют сделку за счёт собственного капитала: Осуществляя такую сделку, менеджеры получат реальный CALL-опцион на акции предприятия, которые сами по себе являются опционом. Таким образом, мы имеем дело с опционом на опцион. В умеренно-оптимистическом варианте развития событий через год менеджеры получат в полную собственность активы на сумму 100 млн. руб. и рассчитаются с долгом в сумме:

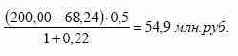

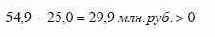

В умеренно- пессимистическом сценарии все активы компании уйдут на погашение её долгов и менеджеры не получат ничего. Таким образом, мы опять получим бинарное дерево опциона: Ценность этого опциона равна: Ожидаемая чистая приведённая стоимость сделки LBO (MBO) для менеджеров составляет: Это означает её выгодность.

�� безрисковая ставка

�� эквивалент дивидендной доходности.

Предположим, что фирма имеет патентные права на 20 лет на

производство, требующее первоначальных инвестиций в размере $ 2,0 млрд.

и что они имеют текущую стоимость денежного потока только $ 1,3 млрд.

Однако, технология быстро развивается и существует возможность того, что

продукция данного производства станет стоящим проектом в будущем.

Предположим, что моделирование (имитация) проекта при различных

технологических и конкурентных сценариях позволило получить дисперсию

текущей стоимости притоков денежных средств, равную 0,05. В настоящее

время безрисковая ставка по 20-летним облигациям составляет 10%.

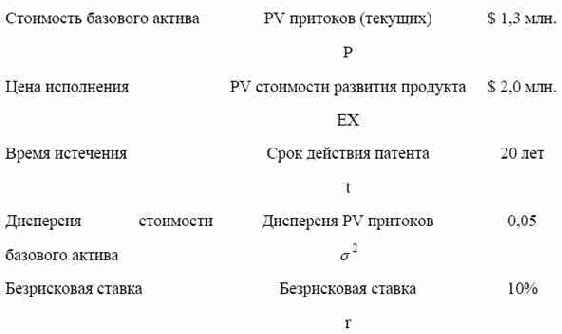

Из условия имеем следующие входные параметры для опционной

модели:

�� безрисковая ставка

�� эквивалент дивидендной доходности.

Предположим, что фирма имеет патентные права на 20 лет на

производство, требующее первоначальных инвестиций в размере $ 2,0 млрд.

и что они имеют текущую стоимость денежного потока только $ 1,3 млрд.

Однако, технология быстро развивается и существует возможность того, что

продукция данного производства станет стоящим проектом в будущем.

Предположим, что моделирование (имитация) проекта при различных

технологических и конкурентных сценариях позволило получить дисперсию

текущей стоимости притоков денежных средств, равную 0,05. В настоящее

время безрисковая ставка по 20-летним облигациям составляет 10%.

Из условия имеем следующие входные параметры для опционной

модели:

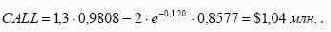

Основываясь на этих данных, модель Блэка-Шольца обеспечивает следующие значения для CALL-опциона: Тогда получаем: Стоимость CALL-опциона равна: Данный пример показывает, что хотя данный продукт имеет отрицательную текущую приведённую стоимость, он будет иметь стоимость, будучи рассмотренным как опцион. Эта стоимость может быть добавлена затем к стоимости других активов, которыми фирма владеет и обеспечит основу для присоединения стоимости опционов на производство продукта и патенты.