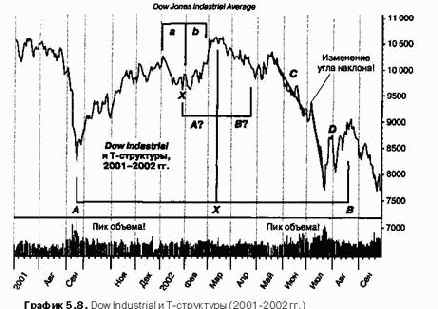

На графике 5.8 показаны три Т-структуры: относительно краткосрочная фигура между двумя максимумами, которая сложилась между декабрем 2001 и концом февраля 2002 г.; фигура из двух минимумов, которая продолжалась с конца января до начала апреля; и более широкая фигура, связанная с дном рынка, которая сформировалась в период между сентябрем 2001 и августом 2002 г.

График 5.8 изображает Т-структуры, связанные с индексом Dow Industrial, в период с 2001 по 2002 г. вместе с другими индикаторами, которые вполне могли бы использоваться одновременно с Т-структурами

Первые две фигуры предложили прогнозы разворотов рынка, которые промахнулись всего на несколько дней — не такой уж плохой результат, принимая во внимание тот факт, что прогнозы делались для поворотов рынка, которые отстояли на 1 и 1,5 месяца от момента прогноза.

Более долгосрочный прогноз на период сентябрь-август ошибся примерно на один месяц. Рынок достиг своего фактического дна в течение второй половины июля 2002 г., что было почти на месяц раньше минимума в августе, который предсказывала эта более крупная Т-струк-тура. Несоответствие во времени между прогнозным минимумом и временем фактического достижения минимальных цен было не таким уж большим, учитывая временной горизонт прогноза. Но если ошибка оказалась не такой уж большой с точки зрения времени, то она была более значительной в отношении изменения цены, которое имело место между реальным минимальным значением и тем минимумом, который в соответствии с прогнозом должен был получиться 3 недели спустя.

Были ли сигналы, которые могли бы позволить трейдерам понять обоснованность складывающихся в июле 2002 г. минимумов вместо ожидания окончательного достижения дна рынка в августе? На самом деле да, были. Очень полезным могло бы оказаться использование некоторых инструментов. Например, в период минимальных цен в июле произошел всплеск объемов торговли, предполагающий наличие кульминации продаж. Сравните объем торгов по минимальным ценам в июле с аналогичным показателем предыдущего сентября 2001 г. Графики показателей объемов были похожи: суммарный объем в июле 2002 г., который развернул фондовый рынок вверх, был таким же, как и 10 месяцев назад. Вдобавок образовалась фигура, связанная с изменением угла наклона (участок C-D на графике), которая выдала ценовой прогноз, совпавший по времени с пиком объема торгов; это был еще один показатель того, что даже если минимальные цены установились бы раньше, чем ожидалось, они вероятно оказались бы достоверными.

Данная последовательность событий является еще одним примером преимущества использования для прогнозирования рынка множества индикаторов вместо того, чтобы опираться лишь на один-единственный показатель.