Скользящие средние используются для сглаживания «шума» краткосрочных ценовых колебаний, чтобы легче было идентифицировать и определить основополагающие тенденции.

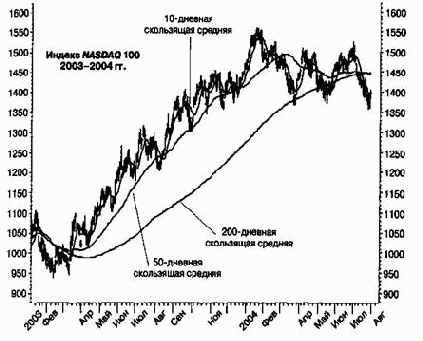

Например, график 3.1 изображает индекс NASDAQ 100 вместе с тремя простыми скользящими средними: 10-дневной скользящей средней, которая отражает краткосрочные тренды на рынке; 50-дневной (если откладывать ее еженедельно, то 10-недельной) скользящей средней, которая отражает среднесрочные рыночные тенденции; и 200-дневной (или 40-недельной) скользящей средней, которая отражает главные тенденции на фондовом рынке. (Скользящие средние могут использовать ежемесячные данные для очень долгосрочных трендов или, наоборот, могут рассчитываться даже по одноминутным интервалам в интересах краткосрочных задач, связанных с торговлей в пределах одного рабочего дня.)

График 3.1 начинается в тот момент, когда «рынок медведей» 20002002 гг. двигался к своему завершению, достигая самых низких «медвежьих» минимумов и сменяясь «рынком быков», который сложился на протяжении 2003 г. Десятидневная скользящая средняя в середине марта этого года была пробита ежедневным движением цен, резко развернувшись вверх.

График 3. 1 показывает индекс NASDAQ 100 вместе с тремя скользящими средними, отражающими различные временные рамки. 200-дневная

скользящая средняя выражает более долгосрочный тренд на фондовом рынке — в данном случае явно повышательный. 50-дневная, или приблизительно 10-недельная, скользящая средняя отражает среднесрочные тенденции на фондовом рынке в этот же период, которые

также явно повышательные. Десятидневная скользящая средняя показывает краткосрочные тренды на рынке акций, которые на данном конкретном графике своими фигурами демонстрируют «бычью» тенденцию, но не являются постоянно повышательными

Вы можете видеть, как происходили перемены в значениях 10-дневной средней, отражающие меняющиеся тенденции в повседневном движении цен. Давайте более внимательно посмотрим на эту 10-дневную скользящую среднюю. Наклоны сдвигов скользящей средней показывают силу, лежащую в основе рыночных трендов. Рассмотрим подъем 10-дневной скользящей средней, который произошел в середине февраля 2003 г. и продолжился в марте. Наклон и продолжительность этого подъема были умеренными, как и последующее падение в середине марта.

Теперь посмотрим на рост величины 10-дневной скользящей средней, который начался в середине марта. Он обладал совсем другими характеристиками. Наклон мартовского подъема был более крутым, что указывает на более мощный первоначальный темп движения, знак растущей силы рынка. Продолжительность начального давления в сторону повышения увеличилась, это еще один положительный показатель. Последовавшее в апреле возобновление роста происходило с меньшим наклоном. Устойчивая повышательная тенденция движения рыночной конъюнктуры оказалась более жизнеспособной по сравнению с понижательной тенденцией, которая оказалась менее продолжительной.

Теперь давайте посмотрим на колебания величины скользящей средней, которые произошли в середине апреля, конце мая и начале июля. С апреля по конец мая повышательный импульс был относительно продолжительным в своем подъеме, который происходил под довольно острым углом. С мая по июнь колебания были короче (предвещая ослабление повышательного импульса или силы). С июня по июль характер колебаний показывал дальнейшее уменьшение продолжительности и крутизны сдвига, по-прежнему отражая убывающую повышательную тенденцию.

Как правило, серия убывающих повышательных колебаний во время подъема рынка предполагает, что впереди нас ожидает коррекция. Серия возрастающих повышательных импульсов подразумевает, что существует вероятность дальнейшего роста.

В качестве дополнительных иллюстраций этих принципов вы могли бы рассмотреть ряд колебаний в период с августа по ноябрь. Также вам следует обратить внимание на ряд более высоких максимумов и минимумов в величине 10-дневной средней, явно свидетельствующих о наличии повышательного тренда.