Отслеживая ценовую разницу между двумя контрактами, будь то контракты, заключенные на одном рынке (скажем, июльский и ноябрьский контракты на соевые бобы или сентябрьский и декабрьский контракты на казначейские векселя) или на разных (например, два декабрьских контракта - один на кукурузу, другой на пшеницу или же два сентябрьских индексных фьючерса - один на Value Line, другой на S&P 500), трейдер пользуется специальными графиками спрэда. Взглянув на такой график, легко заметить, что изменение разницы цен, как правило, подчиняется тенденции - восходящей или нисходящей. Отсюда следует, что большинство технических методов анализа обычных графиков фьючерсных цен также применимо для отслеживания тенденции на графиках спрэда. На последних можно увидеть области поддержки и сопротивления, а также провести линии тренда, пересечение которых служит, как обычно, индикатором изменения тенденции. Анализ может включать использование средних скользящих и осцилляторов. Существуют также пункто-цифровые графики спрэда. На приведенных примерах (см. рис. 1.1-1.7. Приложение 1) продемонстрировано, как различные технические инструменты используются в анализе графиков спрэда.

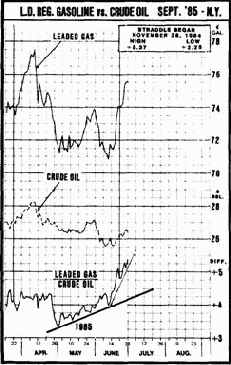

Рис. 1.1. Приложение 1. Пример демонстрирует, как, начиная с апреля, происходило укрепление спрэда бензина относительно сырой нефти. Следовательно, трейдеру, играющему на спрэде следовало покупать фьючерсные контракты на бензин и продавать на нефть. График спрэда также показывает, что для трейдеров, специализирующихся на "прямых" фьючерсах и желающих открыть длинную позицию, лучше всего было остановиться на бензине. Открывающим короткую позицию можно было бы посоветовать нефтяной контракт.

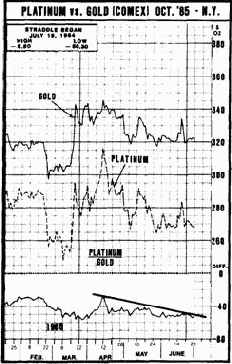

Рис. 1.2. Приложение 1. Пример спрэдового ослабления рынка платины относительно рынка золота. Хорошо видно, что следовало открывать короткие позиции на платиновых контрактах и длинные - на золотых. Трейдер, играющий на понижение на рынках драгоценных металлов, получил бы большую прибыль, если бы занял короткую позицию, продав платиновый, а не золотой контракт по "прямой" схеме. Обычно платина опережает развитие других рынков группы драгоценных металлов. Спрэд, представленный на примере, мог бы быть также использован в качестве технического индикатора общего направления движения цен в данной группе. Ослабление спрэда является медвежьим признаком, усиление, соответственно, - бычьим.

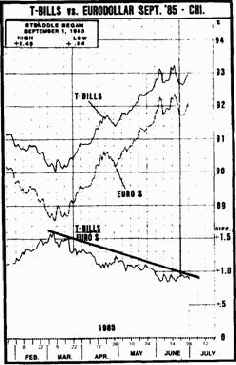

Рис. 1. 3. Приложение 1. В ходе бычьего развития рынка фьючерсов на процентные ставки, курс казначейских векселей был слабее евродолларов. Трейдер, играющий на спрэде, должен был одновременно открыть две позиции: короткую по векселям и длинную по евродолларам. Трейдеру, оперирующему с "прямыми" фьючерсами, следовало бы занимать длинную позицию по евродолларам, а не по векселям - все время, пока кривая спрэда продолжает находиться под нисходящей линией тренда. Во время банковских кризисов долговые обязательства, обеспеченные государством (например, казначейские векселя), являются более сильными активами, чем инструменты, эмитированные частными банками или находящиеся в их обороте, - такие, например, как банковские депозитные сертификаты (CD) или евродоллары (так называют долларовые депозиты в банках за пределами США). Переход к спрэдам в пользу более надежных активов всегда происходит в моменты утраты доверия к банковской системе: трейдеры покупают казначейские векселя и продают депозитные сертификаты и евродоллары.

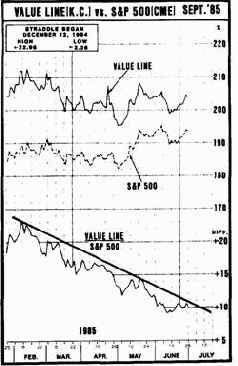

Рис. 1. 4. Приложение 1. В ситуации, изображенной на данном графике, трейдеру следовало занять короткую позицию по фьючерсному индексу Value Line и длинную по S&P 500. При пересечении нисходящей линии тренда поступает сигнал ликвидировать спрэдовую позицию, а может быть, даже поменять позиции на противоположные. Динамика спрэда может также служить техническим индикатором, указывающим на направление развития рынка (рынков). Понижение спрэда является медвежьим признаком, а повышение - бычьим.

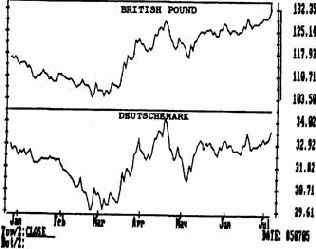

Рис. 1. 5. Приложение 1. Пример двух графиков, показывающих движение двух валютных рынков. На верхнем - развитие цен английского фунта, на нижнем -немецкой марки. Хотя на обоих рынках наблюдается восходящая тенденция, фунт занимает более сильную позицию, чем марка. Обратите внимание на то, что цены на фунт достигли очередного для 1985 года максимума.

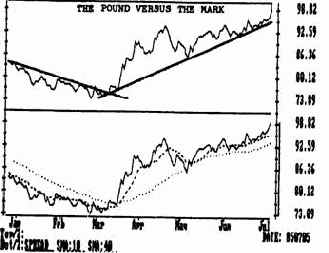

Рис. 1. 6. Приложение 1. Пример использования линий тренда и средних скользящих в анализе графика спрэда английского фунта и немецкой марки. Кривая спрэда поднимается, показывая, что фунт сильнее марки. В данной ситуации трейдеру следовало занять короткую позицию по марке и длинную по фунту. Трейдер, работающий с "прямыми" фьючерсами и желающий занять длинную позицию, мог бы, используя такой график, выбрать контракт на фунт, а не на марку. Обратите внимание на линии тренда (верхний график) и десяти- и сорокадневное средние скользящие (нижний график). Графики спрэда хорошо подходят для построения большинства технических индикаторов.

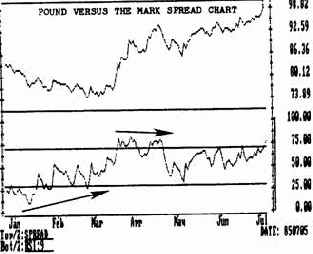

Рис. 1.7. Приложение 1. Пример девятидневного индекса RSI для того же графика спрэда английского фунта и немецкой марки (см. рис. 1.6). Обратите внимание на бычье расхождение в конце февраля и медвежье - в апреле. Кривая осциллятора только что вышла за пределы верхней границы, войдя в область перекупленности. Данный тип графиков прекрасно поддается анализу с помощью различных типов осцилляторов.