Одним из недостатков описанного выше варианта индикатора темпа является отсутствие у него заранее определенных верхних и нижних границ колебаний. Выше мы уже говорили о том, что основное достоинство осцилляторов заключается в том, что они способны показывать критические, предельные состояния рынка. Однако, где именно проходят границы предела для кривой индикатора темпа? Проще всего установить критические области путем визуального изучения графика индикатора. Проследите по нему динамику кривой темпа за предшествующий период и начертите горизонтальные линии вдоль ее верхней и нижней границ. Эти линии необходимо периодически корректировать - особенно после серьезных изменений рыночной тенденции, однако они были и остаются простейшим и в то же время наиболее надежным способом определения экстремальных значений индикатора.

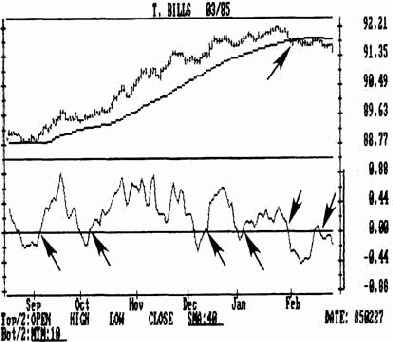

Рис. 10.26 В течение всего периода устойчивого роста котировок казначейских векселей следовало принимать только сигналы к покупке (пересечение поднимающейся кривой и нулевой линии). Затем цена опустилась ниже кривой скользящего среднего значения -тенденция пошла на понижение. Только после этого можно было следовать сигналам к продаже (пересечение опускающейся кривой и нулевой линии).

Весьма целесообразным представляется также нормирова ние кривой темпа. Делают это путем деления величины кривой темпа на некоторую постоянную величину, при этом отношение окажется где-то в пределах от +1 до -1. Проще всего взять в качестве делимого последний показатель темпа, а в качестве делителя максимально возможную величину ценового движения для данного периода времени. Например, чтобы получить значение десятидневной кривой темпа, нужно взять разность между последней ценой закрытия и ценой закрытия десять дней назад и разделить ее на величину максимально допустимого изменения цены в процессе торгов, умноженную на 10 (период расчета индикатора).

В результате мы получим процентную величину в пределах от +1 до -1, соотносимую с величиной максимально возможного изменения цены за данный период времени на данном рынке. Таким образом устанавливают искомые верхнюю и нижнюю границы, которые и определяют потенциальные "опасные" зоны. С помощью границ можно также сравнивать предельные показатели индикатора, достигнутые в разное время - как для одного, так и для нескольких рынков.

Когда установлены крайние значения полосы индикатора, можно более четко определить границы критических областей. Для этого существуют разные способы: например, можно измерить процентные величины размаха колебаний кривой темпа выше и ниже нулевой линии. Или же измерить два среднеквадратических отклонения выше и ниже нулевой линии, так, чтобы 95 % всех показателей оказывалось между верхней и нижней границами - при этом выход цены за пределы границ будет сигнализировать о приближении рынка к состоянию перекупленное™ или перепроданности. Цель этого приема - выявление верхнего и нижнего пределов, ограничивающих большинство ценовых колебаний (пересечение предельного уровня означает приближение цены к критической точке - сигнал уязвимости рынка).

Однако нормирование кривой темпа величиной максимально допустимого изменения цен, взятой в качестве делителя, имеет ряд недостатков, поэтому некоторые технические аналитики пытаются применять для этих целей более изощренные статистические инструменты. В частности, для построения предложенного им индекса товарного канала (Commodity Channel Index) Д. Лэмберт использует в качестве делителя величину среднего отклонения.

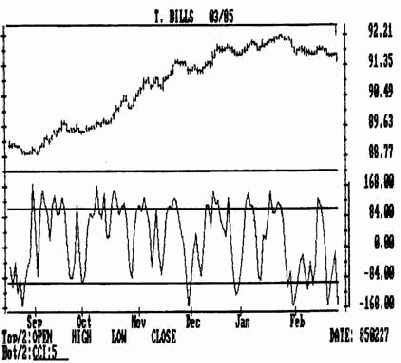

Рис. Ю.За Пятидневная кривая индекса СС1 применительно к графику цен контрактов на казначейские векселя. Индекс сигнализирует, когда следует занимать длинные или короткие позиции (значение индекса соответственно больше +100 (верхняя граница) или меньше - 100 (нижняя граница). Когда кривая оказывается между верхней и нижней границами, следует ликвидировать все позиции. На практике индекс СС1 часто используют в качестве осциллятора.

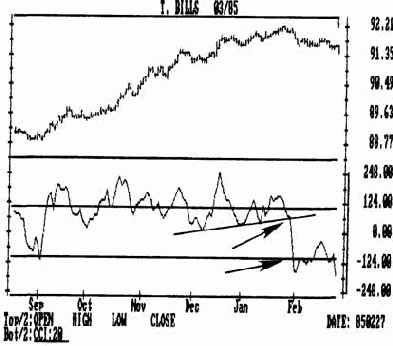

Рис. 10. 36 Менее чувствительная двадцатидневная кривая индекса CCI. Резкий поворот кривой указывает на изменение основной тенденции.

Хотя индекс CCI был разработан не столько как осциллятор, принцип использования величины среднего отклонения в качестве делителя может также применяться в осциллятор-ном анализе. Некоторые технические аналитики используют индекс CCI в качестве осциллятора, хотя он, очевидно, был создан прежде всего для других целей. (См. рис. Ю.За и б.) Более эффективно проблема верхней и нижней границ решается с помощью некоторых других осцилляторов, о которых мы расскажем ниже: индекса относительной силы Уайлдера и стохастического анализа Дж. Лейна.

При обсуждении темпа движения цен мы старались не использовать термин "осциллятор" слишком вольно. Хотя классическую кривую темпа часто называют осциллятором, это не совсем точно. Правильнее считать ее просто показателем темпа. Только когда кривая темпа нормирована, ее можно назвать осциллятором. Надо признать, что все методики, описанные в этой главе, обычно называют "осцилляторами". Однако чтобы не запутать читателя, мы постараемся воздержаться от терминологических обобщений при описании различных формул.

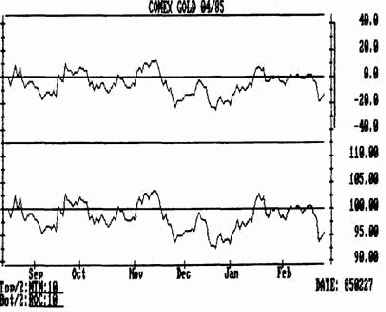

Рис. 10.4а Десятидневная кривая ROC применительно к рынку золота. Скорость изменения цен определяется как отношение цены закрытия последнего дня к соответствующему показателю, зафиксированному некоторое время назад. Колебания кривой РОС выстроены от центральной оси, соответствующей значению 100.

Рис. 10.46 Сравнение десятидневной кривой темпа (вверху) и десятидневной кривой ROC (внизу). Эти кривые строят по-разному, однако внешне они очень схожи и интерпретируются одинаково.