Повторим, что недостаток, который мешает нам использовать Фиксированно-Фракционный метод с самого начала, заключается в потенциале вознаграждения (или в его недостатке), когда риск должен оставаться на относительно низком уровне. Чтобы ограничить риск при использовании Фиксированно-Фракционного метода, процент риска должен быть очень низким. Например, если трейдер хочет поддерживать общий риск на уровне 10 процентов или ниже и при этом выдержать проседание счета в 10.000 долларов, то на каждый контракт ему необходимо обеспечивать 100.000 долларов на счете.

Таким образом, чтобы приобрести первый контракт, трейдер должен иметь на счете в виде начального баланса сумму в 100.000 долларов. Кроме того, первый контракт должен дать 100.000 долларов прибыли, чтобы можно было расширить торговлю до двух контрактов. Единственный способ обойти это препятствие -увеличить процент общего риска. Поэтому, если трейдер хочет, чтобы счет выдержал риск в размере 20 процентов при проседании капитала на 10.000 долларов, минимальная величина счета должна достигать 50.000 долларов и число контрактов должно увеличиться на один после получения 50.000 долларов профита.

В ситуации реальных убытков эта логика обнаруживает некоторые недостатки. Первый недостаток - отсутствие гарантий, что убыток не превысит 10.000 долларов. Было доказано, что отдельные сделки не зависят от других сделок. Таким образом, для последующей 1 сделки, 10 сделок или же 100 сделок не имеет никакого значения, будет ли этот убыток составлять 10.000 долларов, 20.000 долларов или даже 30.000 долларов. В результате эта часть счета необязательно будет минимумом, который подвергается риску. Такая сумма будет подвергаться риску, только если падение цены достигнет определенного уровня. Если падение капитала возрастает с 10.000 долларов до 20.000 долларов, и общая сумма счета, которая подвергается риску при 10.000 долларов падения капитала, составляет 20 процентов, тогда общая сумма, которая подвергается риску при падении капитала на 20.000 долларов, составляет 40 процентов. Это необходимо принимать во внимание при выборе процента риска, сравнивая его с размером падения капитала.

Наиболее очевидным является второй серьезный недостаток этого метода. Потенциал роста близок к нулю. Усиление роста идет очень медленно и совсем незначительно вначале. Первый недостаток устранить невозможно. Он существует вне зависимости оттого, как и когда вы используете определенную Фиксированную Фракцию. Однако второй недостаток устраним. Действительно, чем больше число контрактов, тем менее заметен недостаток роста до той поры, пока он не обернется своей противоположностью, то есть чрезмерным ростом. Тем не менее несмотря на скорость роста, общий процент суммы риска никогда не изменится на определенных уровнях падения капитала. Именно потому, что проблема медленного роста действительно исчезает, этот метод может быть задействован позднее, после метода Фиксированных Пропорций.

Причина, по которой эта проблема снимается, совпадает с той, по которой вначале эта проблема возникает. Согласно Фиксированно-Фракционному методу, для увеличения числа контрактов на единицу требуется одна и та же сумма дополнительной прибыли от каждой сделки на счете. Чтобы число контрактов выросло на единицу, сумма должна вырасти на 10.000 долларов. К тому моменту, когда в торговле будет участвовать 100 контрактов, все равно нужно будет иметь только 10.000 долларов прибыли, чтобы обеспечить увеличение числа контрактов до 101. Возможность получить эти 10.000 долларов увеличивается в 100 раз! То, что наверняка происходило слишком медленно в самом начале, на этом уровне происходит со скоростью в 100 раз большей. Этим можно воспользоваться для переключения с Фиксированно-Фракционного метода на метод Фиксированных Пропорций.

Эффект от метода Фиксированных Пропорций практически полностью противоположен эффекту, создаваемому методом Фиксированных Фракций. Фиксированно-Пропорциональный метод позволяет увеличивать число контрактов вначале значительно быстрее, нежели Фиксированно-Фракционный метод. Однако если для увеличения числа контрактов от одного до двух требуется 5.000 долларов, то возможность обеспечить получение этих 5.000 долларов со временем не изменяется из-за того, что каждый контракт должен создавать 5.000 долларов. Таким образом, норма роста никогда не увеличивается и не уменьшается. Она остается постоянной.

Если норма роста остается постоянной величиной, то общий риск по счету также должен оставаться неизменным. Однако это не так. После пятого или шестого увеличения торгуемых контрактов, в зависимости от соотношения между величиной дельты и ожидаемым падением капитала, общий риск по счету действительно уменьшается. Вспомните, что риск при торговле с помощью Фиксированно-Фракционного метода остается одним и тем же, несмотря на то, что ставка роста увеличивается. Поэтому риск не может оставаться на прежнем уровне в то время, когда ставка роста остается без изменений. В соответствии с этой логикой риск должен уменьшаться:

Фиксированно-Фракционный метод = Увеличение ставки роста с постоянным риском

Фиксированно-Пропорциональный Постоянная ставка роста метод = при уменьшающемся риске

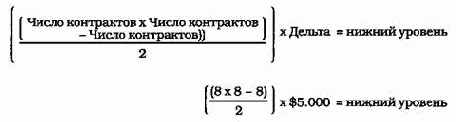

Чтобы проиллюстрировать это, рассмотрим риск, используя дельту 5.000 долларов при торговле 8 контрактами. Если возможное проседание капитала составляет 10.000 долларов, то соотношение между дельтой и проседанием капитала равно 2 к 1. Чтобы рассчитать общий риск при падении капитала на 10.000 долларов, сначала нужно рассчитать нижний уровень для 8 контрактов:

Далее рассчитайте нижний уровень для 6 контрактов. Именно столько контрактов останется у вас после проседания. Эта величина определяется так: дельта делится на сумму проседания капитала, в результате получается количество контрактов, которых вы лишитесь в период этого проседания.

Соотношение между дельтой и ожидаемым падением капитала составляет 2:1, значит, число, контрактов уменьшится на 2: 8-2 =6.

((6x6 - 6)/2) х $5.000 = нижний уровень для шести контрактов

30/2 х $5.000 = нижний уровень

15 х $5.000 =$75.000

Таким образом, сумма, подвергаемая риску, составляет 65.000 долларов прибыли после падения капитала на 10.000 долларов при условии, что ставка снижения составляет 100 процентов. Если первоначальный баланс счета составлял 50.000 долларов, а сейчас размер счета дошел до 210.000 долларов, то общий риск будет 30 процентов (65 долларов/$210.000 = 0,30, или - 30%). Верхний уровень для 8 контрактов составляет $180.000, если к нему добавить первоначальное сальдо в $50.000, то получится, что увеличение числа контрактов произойдет при $230.000. Это можно рассчитать, изменив минус на плюс в выражении:

((8 х 8 +8)/2) х $5.000 = $180.000 + $50.000 = $230.000

Чтобы рассчитать точную середину между нижним и верхним уровнем для 8 контрактов, из выражения необходимо удалить плюс/минус:

((8х8)/2) х $5.000 = $160.000 + $50.000 = $210.000

Это значение представляет собой величину, которая используется для определения баланса счета. Таким образом, расчет риска - это прогноз наихудшего сценария, поскольку мы использовали нижний уровень для 6 контрактов вместо уровня середины для 6 контрактов.

Теперь умножьте число контрактов на 2 (получится 16). Несмотря на то, что количество контрактов удвоено, ставка роста должна оставаться прежней. Соотношение между размером дельты и потенциалом потерь также остается прежним. Поэтому, если цена на контракт падает на 10.000 долларов, то число торгуемых контрактов упадет сразу на 2:

16х16-16/2х $5.000 = нижний уровень для 16 контрактов

16x16-16 =240

240/2 х $5.000 =$600.000

Теперь рассчитайте нижний уровень для 14 контрактов:

14 х 14 - 14/2 х $5.000 =14x14-14= 182 182/2 х $5.000 =$455.000

Если мы добавим $50.000 первоначального баланса к $600.000, то мы получим $650.000, рискуя $145.000 из этого баланса (риск: $600.000 - $455.000 = $145.000). Это уменьшает риск с 30 процентов до 22 процентов ($145.000 /$650.000 = 0,22).

При 24 контрактах риск снижается до 15 процентов от суммы счета, а при 30 контрактах - до 12 процентов. При 100 контрактах риск уменьшается до уровня ниже 4 процентов от общего размера счета. Причина, по которой риск продолжает падать, состоит в том, что соотношение между количеством уменьшенного числа контрактов и общим числом торгуемых контрактов также снижается. При 8 контрактах уменьшение на 2 контракта соответствует снижению общего числа контрактов на 25 процентов. При 16 контрактах уменьшение на 2 контракта означает снижение на 12,5 процента. К тому моменту, когда в управлении окажется 100 контрактов, потеря 2 контрактов составляет 2 процента от общего числа. Поэтому, после того, как трейдер достигнет определенного числа торгуемых контрактов, кривая риска продолжает опускаться вниз.

Как ни смотри на это, но данный факт никак не является недостатком метода Фиксированных Пропорций. Ставка роста остается прежней, когда риск снижается. Это просто потрясающе, и на самом деле так оно и есть. Однако здесь присутствует компромисс. По мере снижения риска эффект геометрического роста тоже уменьшается. Например, когда число контрактов увеличивается с 8 до 16. Общая прибыль, полученная в ходе первых восьми приращений, составляет минимум 140.000 долларов. Но в ходе последующих восьми приращений прибыль поднимается до 460.000 долларов (нижний уровень для 16 контрактов - нижний уровень для 8 контрактов = $460.000). Количество контрактов удвоилось, а размер прибыли возрос на 328 процентов. Профит от первых 16 контрактов составил 600.000 долларов. Общая прибыль от вторых 16 контрактов составляет уже 1.880.00 долларов. Число контрактов удвоилось, а прибыль увеличилась на 313 процентов. При первоначальном удвоении прибыль возросла на 328 процентов, а при повторном - на 313 процентов, что на 15 процентов ниже. Первые 32 приращения дали 2.480.000 долларов прибыли, а вторые -7.600.000 долларов. Число контрактов удвоилось, но прибыль возросла на 306 процентов, что означает снижение роста еще на 7 процентов.

Таков компромисс. Да, он очень невелик, но в долгосрочном периоде он может играть существенную роль, в особенности если число контрактов и далее будет расти. Сравните представленные ранее результаты по темпам роста при использовании Фиксированно-Фракционного метода.

Пример с Фиксированно-Фракционным методом, используемый здесь, предполагает один контракт на каждые 10.000 долларов на счете. Для торговли 8 контрактами на счете должно быть 80.000 долларов. Для увеличения торгуемых контрактов до 16 потребуется 160.000 долларов. Число контрактов удваивается по мере удвоения прибыли. При 32 контрактах минимальный баланс счета должен составлять 320.000 долларов. Число контрактов удваивается по мере удвоения прибыли. Возможно, вы скажите: "Минуточку, метод Фиксированных Пропорций обеспечивал рост прибыли на 300 процентов и больше, а не на 200 процентов". Это верно, но приращение числа контрактов на единицу при использовании метода Фиксированных Пропорций означает равное увеличение прибыли на каждый контракт. Для увеличения числа контрактов с одного до двух требуется прирост в размере 5.000 долларов на контракт. Увеличение с 99 до 100 контрактов требует 5.000 долларов приращения на контракт. Фиксированно-Фракционный метод не основан на приращении из расчета на один контракт. Поэтому мы должны сравнить рост, обеспечиваемый Фиксированно-Фракционным методом, с прибылью, которую он создает из расчета на один контракт. При увеличении числа контрактов с 8 до 16 при помощи метода Фиксированных Пропорций рост на контракт составил 40.000 долларов (8 контрактов х $5.000 = $40.000).

При наличии 8 контрактов при использовании Фиксированно-Фракционного метода дополнительные 40.000 долларов на контракт привели бы к увеличению числа контрактов до 480, и при этом размер счета возрос бы до 4.800.000 долларов. Первые 8 приращений потребовали 27.179 долларов. После удвоения прибыли из расчета на один контракт с 27.179 до 54.358 общие прибыли возрастают с 80.000 до 1.200.000 долларов, что дает 1.500 процентов. Удвоение требований на контракт до 108.716 долларов обеспечивает увеличение прибыли до суммы, превышающей 100.000.000 долларов, и при этом число контрактов будет превышать 10.000. Вместо того чтобы снизиться, ставка роста поднимается с 1.500 процентов до величины более чем 8.300 процентов. Теперь вы представляете себе полную картину.

Этот пример применения Фиксированно- Фракционного метода настолько не похож на реальную ситуацию, что нет почти никаких шансов, что подобное может случиться на самом деле. Однако торговля одним контрактом на каждые 10.000 долларов на счете значительно отличается от торговли одним контрактом на каждые 100.000 долларов. Чтобы достигнуть уровня 20 контрактов при помощи Фиксированно-Фракционного метода, один контракт должен создать прибыль в 360.000 долларов, в то время как при использовании метода Фиксированных Пропорций потребовалось бы всего 100.000 долларов. Чтобы число контрактов возросло с 20 до 21 с помощью Фиксированно-Фракционного метода, потребуется дополнительно 5.000 долларов из расчета на один контракт. Чтобы число контрактов увеличилось с 20 до 21 по методу Фиксированных Пропорций, также дополнительно потребуется 5.000 долларов на один контракт. Поэтому на уровне 20 контрактов два метода пересекаются. При переходе от 19 к 20 контрактам Фиксированно-Фракционный метод требует дополнительно 5.263 доллара на контракт. Но метод Фиксированных Пропорций требует по-прежнему 5.000 долларов. Чтобы число контрактов возросло с 21 до 22 контрактов по методу Фиксированной Фракции достаточно только 4.762 доллара, в то время как по методу Фиксированной Пропорции требуются все те же 5.000 долларов.

С другой стороны, по Фиксированно-Фракционному методу общий риск на 20 контрактов составляет 10 процентов, если предполагаемое падение капитала составляет 10.000 долларов. При использовании метода Фиксированных Пропорций доля риска на 20 контрактов составляет 18,5 процента. Мы видим, что существует уровень, на котором ставка роста по Фиксированно-Фракционному методу превышает ставку роста по методу Фиксированных Пропорций. Короче говоря, на этом этапе следует подключать Фиксированно-Фракционный метод, он поможет снизить риск до 10 процентов от суммы счета.

Это приводит нас к идее объединения Фиксированно-Фракционного и Фиксированно-Пропорционального методов. В процессе торговли есть момент, когда Фиксированно-Фракционный метод предпочтительнее. Этот момент можно логически определить двумя способами. Первый способ уже мы обсудили. После того, как произойдет пересечение нормы роста для этих двух методов, можно переключаться. Ставка роста, в которой может быть осуществлено переключение, в примере, приведенном выше, составляет 18,5 процента. Однако вы можете переключиться также и ориентируясь на процент риска, а не только на ставку роста. Если вы хотите использовать метод Фиксированных Пропорций до тех пор, пока риск не установится на уровне 12 процентов для случая падения капитала в 10.000 долларов на контракт, то переключение не должно происходить до тех пор, пока уровень роста Фиксированных Пропорций не будет пересечен с уровнем риска при Фиксированно-Фракционном методе. Это означает, что Фиксированно-Фракционный метод должен допускать прирост контрактов на единицу на каждые 83.333 доллара. Метод Фиксированных Пропорций позволил бы обеспечить прирос контрактов на одну единицу на каждые 5.000 долларов, и в этом случае при переходе с 29 на 30 контрактов уровень риска составил бы не более 12 процентов. Это и есть тот уровень, на котором балансы счетов пересекаются, что представлено на рисунке 16.1.

Вертикальная ось на рисунке представляет собой Фиксированно-Фракционный расчет, который дает один контракт на каждые 83.333 доллара. Сначала это обеспечивает очень низкий уровень риска, который почти невозможно достичь. Обратите внимание, что прямая горизонтальная линия никогда не изменяется. Горизонтальная ось в нижней части представляет собой метод Фиксированных Пропорций при использовании дельты 5.000 долларов. Обратите внимание на то, как линия поднимается вверх по мере увеличения числа контрактов. Эта линия отражает рост капитала, необходимый для приобретения каждого дополнительного контракта. Когда число контрактов достигнет приблизительно 17, методы пересекаются. Это уровень, на котором фактор роста заметно усиливается; и здесь Фиксированно-Фракционный метод начинает действовать более эффективно, чем метод Фиксированных Пропорций.