Всегда ли нужно проводить столь сложный анализ экономики для предсказания тенденции изменения рынка, как это было описано в предыдущем разделе? Инвестору-любителю подчас не будет хватать ни времени, ни умения отслеживать все экономические показатели. Ситуация облегчается тем, что рынок акций сам по себе является чрезвычайно чувствительным инструментом для определения возможных экономических перемен. При публикации экономических данных рынок реагирует на них положительно или отрицательно в зависимости от уменьшения или увеличения вероятности роста инфляции. Эти изменения рыночных индексов постепенно складываются в общую картину, и рынок начинает показывать четкую тенденцию своего роста или падения. По нашему мнению, экономические данные нужно использовать не для предсказания поведения рынка, а для проверки подтверждения тенденций в изменениях рыночных индексов. Так, если рынок растет и экономические показатели подтверждают продолжающееся стабильное развитие экономики, то можно говорить о «здоровом» рынке и ожидать его дальнейший рост. Если рост рынка происходит в период экономического бума, но трудно ожидать, что высокие темпы развития производства будут сохраняться, то этот период является опасным для рынка, и следует ожидать сильной коррекции или даже краха рынка.

Момент, когда рынок меняет направление своего движения, можно оценить, используя так называемый технический анализ. Этот анализ включает в себя изучение динамики рыночных индексов и активности торговли на основных биржах, изучение поведения акций компаний первого и второго эшелонов — т.е. акций крупных стабильных компаний и небольших развивающихся компаний, и т. п. Целый ряд рыночных аналитиков утверждают, что для прогноза поведения рынка на ближайшие месяцы вполне достаточно данных по изменению цен акций и объемов торговли. Публикуемые экономические новости за считанные минуты отражаются в ценах акций, и задача аналитиков изучать реакцию рынка на эти новости, правильно интерпретируя ежедневно поступающую с рынка информацию. Многие трейдеры-профессионалы, придерживающиеся такой позиции, добились выдающихся успехов.

К настоящему времени разработаны десятки методов технического анализа поведения рынка акций. Компьютеры выполняют такой анализ за считанные секунды, и данные анализа, публикуемые Интернетом и финансовыми газетами, сейчас доступны практически всем инвесторам.

Сколь надежны такие данные? К сожалению, интерпретация параметров технического анализа далеко не однозначна. Методы прогнозирования, которые хорошо работали в прошлом, вдруг перестают работать для текущего времени. Постоянно меняются не только сам рынок, но и законы, которые им управляют. Развитие компьютерного трейдинга, непрерывное усиление влияния инвестиционных фондов, доступность информации, изменение правил торговли на биржах, появление большого числа инвесторов и трейдеров, знакомых с основными законами биржевой игры, и т. п. — все это приводит к формированию новых закономерностей поведения акций, и серьезный игрок должен постоянно анализировать все новации рынка.

Тем не менее, многие старые технические индикаторы хорошо работают и в настоящее время, однако необходимо заметить, что все они позволяют делать выводы только в рамках теории вероятности. Анализируя прошлое, можно говорить только о более или менее вероятном изменении рынка и нельзя предсказать будущее со 100%-ной точностью. Масса случайных, непредсказуемых событий могут непредвиденно изменить ход рыночных индексов, и, применяя технический анализ, нужно в тоже время быть готовым вовремя реагировать на всякие неожиданности.

Рассмотрим основные понятия и индикаторы технического анализа.

Динамические средние (Moving Averages). Эти важнейшие технические параметры широко используются для изучения тенденций изменения рыночных индексов и цен отдельных акций. Для применения динамических средних нужно определить период времени, по которому проводится усреднение. Если нужно изучить глобальные, длительные изменения рынка, то используется усреднение по 200 дням. Для изучение месячных изменений используется 50-дневное усреднение.

Трейдеры, играющие на недельных и дневных колебаниях цен, используют более короткие промежутки времени. Общее правило здесь таково: промежуток времени для усреднения должен быть не меньше половины периода колебаний рынка, которые интересуют трейдера. Если проводить усреднение за N дней, то динамические средние для любого рыночного индекса (или отдельных акций) для текущего i-гo дня MAN(i) вычисляются по простой формуле

MAN(i) = (Хi + Xi-1, + ... + Xi-N+i)/N,

где Xi — величина индекса (или цена акций) в данный день, Xi-1 — величина индекса в предыдущий день и т.д. Таким образом, динамические средние — это просто сумма всех дневных значений индекса за

предыдущие N дней, деленная на это число дней. Усредняя колебания рынка, они более отчетливо указывают на тенденцию изменения соответствующего индекса.

Для наглядного представления динамических средних на график зависимости величины индекса от времени наносится кривая величин динамического среднего. При растущем рынке величины динамических средних меньше, чем текущие значения индексов, а при падающем рынке динамические средние превосходят текущие значения. Рынок считается растущим стабильно, если текущие значения индексов незначительно превосходят динамические средние. Резкое расхождение величин индексов и динамических средних свидетельствует о том, что рынок вступает в опасную зону. Считается, что если величины индексов превышают 200дневные динамические средние более чем на 20%, то вскоре следует ожидать коррекции, т.е. падения цен акций. Если рынок растет, а динамические средние меняются мало, то наметившаяся тенденция роста считается нестабильной. Более надежным подтверждением роста рынка считается одновременный рост рыночных индексов и 200-дневных динамических средних. Если индексы пляшут вверх-вниз около динамических средних, то никаких определенных выводов о тенденции рынка по этим характеристикам сделать нельзя. Если же возраставшие рыночные индексы вдруг стали падать и пересекли линию 200-дневных динамических средних, то это считается весьма опасным сигналом перехода рынка к падению. При подтверждении наметившегося падение рынка другими техническими параметрами и экономическими показателями инвесторы должны немедленно пересмотреть свои портфели акций, оставив только самые надежные, которые раньше слабо падали в плохие для рынка времена.

Многие аналитики считают, что нужно сравнивать динамические 200-дневные средние не с текущими, сильно колеблющимися значениями индексов, а с другими, более короткими динамическими средними. Например, можно использовать 20-дневные средние, которые усредняют месячные колебания рынка. Весьма популярны графики отклонений величин коротких динамических средних от величин более длинных средних — так называемые осцилляторы, наглядно представляющие колебания рыночных индексов. Максимумы и минимумы на этих графиках могут быть использованы для предсказания изменений направления движения рынка. Применение осцилляторов и других методов технического анализа для определения точек поворота будет рассмотрено нами подробно.

В последнее время появились модификации методов вычислений динамических средних. В методе, описанном выше, значения рыночных индексов (или цены отдельных акций) за разные дни участвуют в вычислении среднего с одинаковым весом. Таким образом, влияние поведения рынка, каким оно было 100 дней назад, на величину среднего учитывается в той же степени, как и вчерашнее значение индекса. Для усиления значимости более близких событий предлагается суммировать дневные значение индексов с весами, обратно пропорциональными количеству дней, отделяющих рассматриваемый день от текущего.

В этом случае формула для расчета динамического среднего становится немного сложнее и выглядит следующим образом:

MAN(i) = wiХi + wi-1Xi-1 + ... + wi-N+1XK-N+1,

где веса w равны

wi = N/Q

wi-1= (N-1)/Q

wi-2= (N- 2)/Q

и т.д. Величина Q — нормировочный коэффициент, который вычисляется из условия, что сумма всех весов должна быть равна единице. В данном случае

Q = N(N+1)/2.

Такой метод расчета динамических средних позволяет более точно определять тенденции движения рынка и является более чувствительным к изменениям, произошедшим в последнее время. Существуют и другие методы усреднения. Например, стало популярным экспоненциальное усреднение, которое также, как и усреднение с весами, в большей степени учитывает влияние ближайших дней. Для расчета экспоненциальных динамических средних используется формула

MAN(i) = sXi + (1 - s)MAN(i - 1),

где

s = 2/(1+N).

Здесь, как и раньше, МАN(i) — значение экспоненциального N-дневного динамического среднего в i-й день.

Не следует пугаться сложной работы по вычислению индексов: ее делают компьютеры и вам подается готовый результат. Однако для осмысленного пользования ими желательно понимать, что они собой представляют.

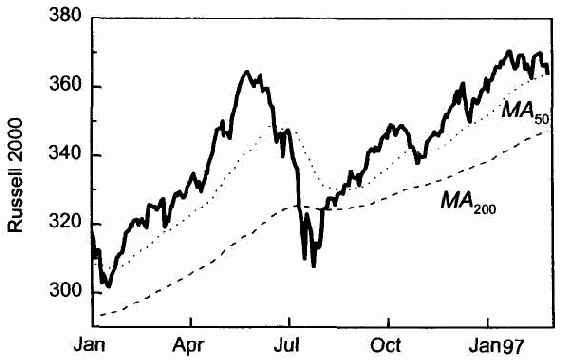

На рисунке 6.3 приведен график индекса Рассел — 2000 за период с января 1996 по март 1997 года. На этом же рисунке показаны 50- и 200-дневные экспоненциальные динамические средние этого индекса.

Главный недостаток использования динамических средних для анализа поведения рынка — неопределенность выбора адекватного времени усреднения. Конечно, можно провести анализ прошлого и определить периоды усреднения, которые хорошо предсказывали точки поворота рынка. Но не факт, что подобные периоды будут эффективны и для предсказания поворотов в будущем.

Рис. 6.3. Рост индекса Расселл-2000, представляющего 2000 небольших компаний, в 1996-1997 годах. Приведены динамические экспоненциальные средние по 200 и 50 дням

Поэтому аналитики используют не один, а много технических параметров, делая выводы на основании сопоставления поведения всех характеристик рынка.

Индекс спекулятивной активности. Мы уже отмечали, что при подъеме рынка последними вырастают акции небольших компаний с нестабильными прибылями или вообще без таковых. Покупка таких акций происходит из-за того, что больше покупать практически нечего. Акции хороших компаний уже стоят больше, чем они того заслуживают, и инвесторы начинают обращать внимание на рискованные, спекулятивные акции. Усиливающаяся активность торговли такими акциями свидетельствует о близком конце подъема рынка и о возможной сильной коррекции. Для оценки интенсивности спекулятивной торговли аналитики сравнивают средние объемы дневной торговли акциями (т.е. количество акций на данной бирже, перешедших из рук в руки за один день) на нью-йоркской бирже NYSE, представляющей компании первого эшелона, на бирже АМЕХ и рынке NASDAQ. На двух последних широко представлены акции молодых развивающихся компаний, и, сопоставляя их суммарный объем торговли с объемом торговли на респектабельной нью-йоркской бирже, можно оценивать динамику спекулятивной активности. Максимум отношения

S = [объем(АМЕХ) + объем(NASDAQ)]/объем(NYSE)

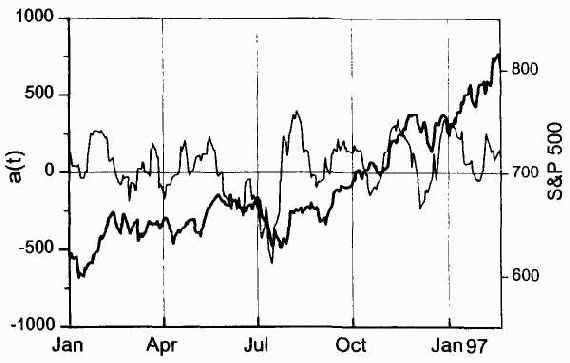

соответствует максимуму спекулятивной активности и свидетельствует о возможном скором прекращении роста рынка. На рисунке 6.4 показано изменение индекса спекулятивной активности за 1994-1996 годы вместе с индексом Расселл-2000. Яркий пик индекса S в июне 1996 года предшествовал сильной коррекции рынка.

Рис. 6.4. Индекс Расселл-2000 (толстая линия) и индекс спекулятивной активности (тонкая линия). Резкий рост последнего в мае 1996 года предшествовал сильной коррекции рынка в июле 1996 года

Отметим, что отношение S, которое можно назвать индексом спекулятивной активности, ежедневно сильно меняется, и для выяснения его тенденции полезно строить график динамического среднего (усреднение по 10 — 15 дням). Сглаживая дневные колебания, он позволяет сделать тенденции изменения индекса спекулятивной активности S более заметными.

Эмоциональный индекс (Accumulated advance-decline line). Если обозначить через N+ число компаний, акции которых выросли в данный день (обычно на нью-йоркской бирже), а через N– — число компаний, акции которых упали, то разность

α = N+ - N–,

характеризующая эмоции большинства инвесторов и трейдеров в течение данного дня, и будет называться эмоциональным индексом. Положительные значения α свидетельствуют о том, что оптимизм «быков» на бирже в данный день превышал пессимизм «медведей», отрицательные значения α указывают на преобладание пессимизма. Величина α сильно меняется ото дня ко дню, поэтому обычно вычисляют сумму а* за много дней, называемую накопленным эмоциональным индексом, который характеризует результирующее накопление оптимизма-пессимизма трейдеров и инвесторов в течение достаточно длительного времени.

Аk = α1 + α2 + α3 + ... + αk,

где Ak — значение накопленного эмоционального индекса в текущий k-й день; αi (i = 1, 2, ... , k) — значение разностей N+ - N– для i-го дня. В отличие от динамических средних, где сумма вычисляется для фиксированного числа дней, суммирование эмоционального индекса с каждым днем включает все большее число дней, т. е. вычисляется постепенное накопление величин αi. Выбор первого дня относительно произволен, поскольку аналитиков интересует лишь накопление оптимизма или пессимизма на рынке. При вычислении значений эмоционального индекса важно только, чтобы число дней было больше, чем период колебаний рынка, который интересует аналитика.

В начале подъема рынка первыми вырастают акции сильных стабильных компаний, число которых сравнительно невелико, и поэтому рост эмоционального индекса заметно отстает от роста индексов рынка. Через некоторое время вера в рост рынка охватывает большинство биржевых игроков: идет активная покупка акций, сопровождаемая бурным ростом эмоционального индекса. Когда рынок доходит до вершины своего локального максимума и начинает падать, то первыми падают акции спекулятивных компаний. Таких компаний больше, чем компаний первого эшелона, и поэтому в начале падения рынка величины а, отрицательны, что влечет резкое уменьшение значений Аk. На рисунке 6.5 приведен график эмоционального индекса (биржа NYSE) вместе с индексом S&P — 500. Переход эмоционального индекса в отрицательную область в мае — июне 1996 года явился предвестником сильной летней коррекции рынка.

Эмоциональный индекс колеблется вместе с рынком. Рост рынка считается «здоровым», если средняя цена акций на рынке растет вместе с накопленным эмоциональным индексом. Если рост накопленного эмоционального индекса начинает отставать от роста рыночных индексов, то это может быть признаком надвигающейся беды. Графически это выглядит так, что рыночный индекс сделал новый максимум, который выше предыдущих, а соответствующий максимум эмоционального индекса ниже предыдущего. Такая картина, например, наблюдалась незадолго до краха рынка в 1987 году.

Эти закономерности можно объяснить тем, что в предчувствии предела роста рынка большинство биржевых игроков начинают действовать очень осторожно и вкладывают деньги в относительно небольшое число компаний.

Рис. 6.5. Индекс S&P-500 (толстая линия) и эмоциональный индекс, вычисленный по данным нью-йоркской биржи NYSE (тонкая линия). Значительные отрицательные значения S&P-500 в мае-июне 1996 года предшествовали сильной коррекции рынка в июле 1996 года. Резкий августовский рост эмоционального индекса коррелирует с последовавшим в конце 1996-начале 1997 года резким подъемом рынка

Готовность держателей акций продать их при первых признаках нестабильности усиливает вероятность резкого падения рынка при публикации любых неблагоприятных новостей.

Отметим, что для характеристики эмоций на бирже рассматривается иногда ежедневное отношение N+/N– без суммирования, его увеличение тоже характеризует усиление оптимизма.

Индекс трейдинга TRIN (Traders' Index). Этот индекс, который иногда называют именем его создателя и популяризатора Ричарда Армса (Richard Arms), характеризует интенсивность покупки или продажи акций в данный день. Он учитывает не только число компаний, акции которых выросли или упали за текущий день, но и количество акций, перешедших из рук в руки. Индекс трейдинга вычисляется по следующей формуле:

TRIN = (N+/V+)/(N–/V–),

где, как и раньше, N+ и N– — количество компаний, акции которых выросли или упали в данный день; V+ и V– — число акций, перешедших в этот день из рук в руки с ростом или падением цены. Обычно этот индекс вычисляется для каждой отдельной биржи. Из-за больших колебаний его величины, кроме значения индекса для каждого дня, полезно рассматривать его динамические средние за 10 — 15 дней, как это делается при анализе индекса спекулятивной активности.

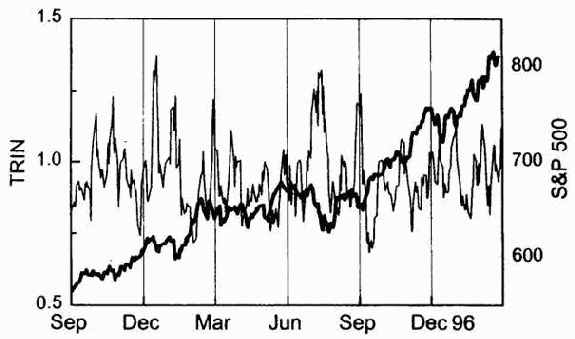

Если индекс TRIN начал сильно возрастать, что обычно связано с большими объемами продаж, то это указывает на отток денег с рынка, и вскоре следует ожидать роста рыночных индексов акции начнут расти в иене. Падение этого индекса указывает на большие объемы покупок акций, что означает усиление притока денег на рынок, и следует ожидать коррекцию, т.е. падение акций. На рисунке 6.6 приведен индекс TRIN с сентября 1996 по март 1997 года. Яркий максимум данного индекса в июле 1996 года предшествовал началу сильного роста рынка акций США.

Рис. 6.6. Индекс S&P-500 (толстая линия) и торговый индекс TRIN (тонкая линия), вычисленный по данным нью-йоркской биржи NYSE. Резкое возрастание TRIN в июле 1996 года отражает значительную продажу акций, после которой начался мощный подъем рынка

Новые максимумы и минимумы. Этот индикатор ( обозначим его как ММ) равен разности числа компаний, акции которых в данный день имеют максимальную за последний год цену, и числа компаний, акции которых в данный день имеют минимальную за последний год цену. Эти компании являются лидерами «быков» и «медведей», и рынок считается стабильно растущим, если изменение ММ идет в соответствии с изменением рыночных индексов, т.е. в ногу со своими лидерами. Лидеры могут меняться, но по мере роста рынка их число должно увеличиваться. Если индекс рынка сделал новый максимум, но максимум индикатора ММ меньше предыдущего, то это означает дефицит лидеров и указывает на рост цены акций второстепенных компаний, что бывает перед началом падения рынка.

Мнения предсказателей рынка (Investment Sentiment). Мы уже говорили, что существуют сотни специальных публикаций с анализом поведения рынка и отдельных акций, которые распространяются среди инвесторов в виде писем или страниц в Интернете. Эти письма предлагают удачные варианты покупок или продаж определенных акций, а также мнения авторов о возможном поведении рынка в ближайшее время. В 1963 году Абе Коэн (Abe Cohen) начал статистический анализ предсказаний поведения рынка акций в США, который с 1983 года продолжил Майкл Бурке (Michael Burke). Ожидалось, что интегральное мнение таких предсказателей должно с большей вероятностью соответствовать поведению рынка, но реальность оказалась прямо противоположной. В те моменты, когда большинство авторов таких писем утверждали, что рынок пойдет наверх, рынок, словно издеваясь, начинал сползать вниз, и наоборот, когда письма были полны пессимизма, рынок начинал свой очередной подъем.

На самом деле в этом отражается общее правило рынка: он ведет себя не так, как думает большинство, а умение мыслить и чувствовать не так, как все, дано очень немногим. В дни, когда все газеты полны восторженных отзывов, когда радио и телевидение сообщают прекрасные экономические новости, очень трудно сказать во весь голос, что надвигаются плохие времена. Но на рынке нельзя мыслить прямолинейно и предсказывать дальнейшее улучшение ситуации, потому что долгое время все было очень хорошо.

На основании проведенного анализа Бурке разработал ряд правил, которые кратко сводятся к следующему. Назовем «быками» авторов писем, предсказывающих рост рынка, и «медведями» авторов, предсказывающих падение рынка. Если число «быков» превышает 54%, а число «медведей» менее 20%, то рынок с большой вероятностью скоро будет падать. Если число «быков» менее 40%, а число «медведей» более 30%, то вероятно рынок вскоре начнет расти.

Отметим, что в письмах-предсказаниях чаще встречаются положительные отзывы о рынке, т.е. авторы любят предсказывать рост акций. Это связано с коммерческим характером таких писем, которые почти всегда платные. Обычно средний инвестор в США играет на повышение, т.е. покупает акции и ждет, когда они вырастут. Игра на понижение среди непрофессионалов весьма непопулярна, так как она считается опасной и не приносящей больших прибылей. Авторы писем знают это и, стараясь угодить читателям, рекомендуют в основном покупки акций, а для большей уверенности инвесторов предсказывают рост рынка. Во время падений рынка, когда следует рекомендовать продажу акций или игру на понижение, письма-предсказания становятся весьма непопулярными, так как и рекомендации продаж акций (чаще всего с потерями), и рекомендации игры на понижение не находят отклика среди читателей.

Информация о мнениях предсказателей рынка периодически публикуется, и ее можно найти, например, в ежедневной газете Investor's Business Daily.

Опционный индикатор. Чтобы объяснить значение этого индикатора, необходимо подробнее рассказать о том, что такое опцион (option). Опцион на бирже акций — это ценная бумага, дающая право продать или купить 100 акций какой-либо компании по фиксированной цене (strike price) в течение определенного времени. Опцион с правом на покупку (call) приобретается в надежде, что цена данных акций вырастет больше, чем цена указанная в опционе, и трейдер, купив в этом случае акции по низкой опционной цене, сумеет продать их по рыночной, более высокой цене. Опцион с правом на продажу (put) приобретается при ожидании падения цены акций ниже опционной цены. Если это произошло, то трейдер покупает акции по низкой рыночной цене и тут же продает их по высокой цене, указанной в опционе. Мы не будем подробно рассказывать о стратегии и тактике игры на опционном рынке — это заслуживает отдельной книги — а только отметим, что большое количество контрактов-опционов с правом на покупку заключается во время ожидания подъема рынка, а большое количество контрактов-опционов с правом на продажу заключается в предвкушении падения рынка.

Массовый инвестор всегда неправ. На этом и основана идея анализа контрактов-опционов. Известный американский аналитик Мартин Цвейг (Martin Zweig) проанализировал возможность предсказания поведения рынка акций на основе опционного рынка. Было обнаружено, что если заключено много контрактов-опционов с правом на покупку, то на практике это коррелирует не с подъемом, а с концом подъема рынка. Опционный индикатор можно представить как отношение put/call — отношение числа контрактов-опционов с правом на продажу и с правом на покупку, которые заключаются за один день на чикагской бирже СВОЕ (Chicago Board Option Exchange), где совершается большинство таких сделок. Фактически это отношение между количеством пессимистов и оптимистов, и оно обычно меньше единицы, так как на рынке почти всегда больше оптимистов, верящих в его неизменный рост. Если отношение put/call падает ниже чем 0,3, то это указывает на эйфорию от роста акций, которая чаще всего кончается сильной коррекцией или крахом рынка. Если отношение put/call превышает 0,7, то это означает, что пессимистов стало сравнительно много, и рынок, повинуясь своему правилу поступать вопреки мнению большинства, скоро пойдет наверх.

Существует еще много технических индикаторов, используемых аналитиками для определения возможных точек поворота рынка. Мы рассказали о тех из них, которые считаются особенно продуктивными и наиболее часто используются аналитиками для изучения поведения рынка и предсказания возможных изменений направления его движения. Еще раз повторим, что все эти индикаторы имеют вероятностный характер, и для повышения достоверности прогноза необходимо изучать и учитывать как можно большее их число, сопоставляя полученные данные с результатами экономического анализа. Предсказать поворот рынка с точностью до одного дня очень трудно, да и не нужно. Проведя анализ и убедившись, что рынок созрел для поворота, будьте к этому готовы: наметьте кандидатов для покупки или продажи и подождите, когда рынок сам обозначит точку поворота. Пусть вы опоздаете на один-два дня — точный минимум или максимум поймать все равно невозможно. Всемирно известный Натан Ротшильд говорил: «Я никогда не покупал на минимуме и всегда продавал немного раньше, чем нужно».