Золотая защита

Автор - Энтони Тронгони

У многих инвесторов, наверняка, возникает вопрос -является ли покупка золота эффективным средством защиты от потерь, когда фондовые рынки совершают сильный разворот в нижнюю сторону? Другими словами, когда контракты ES (SP500 E-mini) демонстрируют сильные ежедневные потери, окажет ли открытие длинных позиций по золоту положительное воздействие на наш торговый портфель?

Традиционно считается, что золото является лучшей страховкой от инфляции, тем не менее, когда фондовый рынок колеблется, насколько надежно золото позволяет защититься от потерь? Сравнение фьючерсных контрактов ES и GC (золото) позволяет нам немного разобраться в этом вопросе.

Я определяю снижение на фондовом рынке как ежедневную потерю контрактов ES более 10 пунктов (если учесть множитель 50, то ежедневная потеря в 10 пунктов равна 500$). Исследование 300-дневного торгового периода (с 9 сентября 2009 по 16 ноября 2010) показывает, что эти контракты снижались более 10 пунктов в 48 случаях (16%). Когда происходит такой разворот, контракты на золото демонстрируют удивительную эластичность.

Недавняя рыночная активность может дать нам представление о корреляции падения контрактов GC с фондовымрынком. Анализ динамики золота опровергает предположение о четкой взаимосвязи между рынками. За указанные 48 дней, золото имело 22 повышения против 26 снижений, в 17 из которых потери превысили 10$.

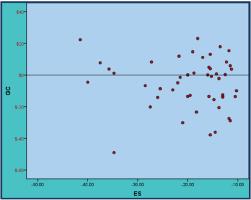

Диаграмма 1. Реакция золота на снижение акций.

Для лучшего понимания, как эти два рынка реагируют, давайте взглянем на приведенную ниже диаграмму рассеивания результатов.

Представленная ниже диаграмма иллюстрирует эффект того, какое влияние имеет снижение акций более 10$ на золото. Дневные потери ES (ось X) с наименьшими значениями начинаются с левого нижнего угла. Золото (ось Y) имеет сетку значений от 0$, чтобы отделить 17 сессий роста от 22 снижений. Обеспечивают ли контракты GC возможность для хеджирования при больших потерях акций?

Снижение более 20 пунктов по контрактам ES давало совсем другие результаты. Когда они теряли больше 20 пунктов, контракты GC снижались до 93.70$, при повышении в течение 6 торговых сессиях и снижении в 10.

Наиболее заметным является изменение свойств хеджирования золота, когда фьючерсы ES демонстрируют чрезвычайное (более 30 пунктов) снижение. Из шести дней, когда была зафиксирована такая потеря, золото четыре дня было на положительной территории, но одна потеря составила 49$.

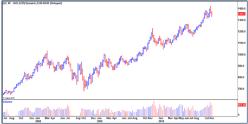

Недельный график золота.

Недельный непрерывный график фьючерсных контрактов GC показывает драматический рост золота. От минимума на 681$ в октябре 2008 года цена выросла выше 1.400$. Президент Всемирного банка Роберт Зоеллик недавно обсуждал с ведущими полиси-мейкерами использование золота в качестве альтернативного монетарного актива, как части реформ международной финансовой системы.

Он предложил, чтобы они использовали цену золота как показатель беспокойств инвесторов относительно будущей стоимости их валюты. В отличие от бумажных валют, мы не можем напечатать больше золота. Лучший способ увеличивать его предложение - за счет горнопромышленного производства и отходов рынка драгоценностей.

Согласно данным Financial Times, пенсионные фонды, страховые компании и частные инвесторы активно вкладываются в крупнейший биржевой фонд обеспеченных золотом бумаг - SPDR Gold Shares, который был запущен всего шесть лет назад, но на сегодня держит больше золота, чем многие центральные банки и стоит почти 58 млрд.$.

Очевидно, что многие люди страхуются против дефляции, инфляции и будущих колебаний валюты. Однако, я не стал бы использовать золото в качестве хеджирования против падающих фондовых рынков.