К основным правилам, которые можно применять при рассматривании показателей объема, можно отнести следующие:

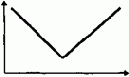

1) График объема на биржах в течении торговой сессии обычно выглядит в виде буквы V:

Объём

В начале торгов выполняются заявки, накопленные брокерами за ночь и сделки, заказанные вынужденными торговцами (импортеры и экспортеры и т.п.), поэтому количество сделок в начале торговой сессии сначала велико. Затем оно спадает, достигая в обед локального минимума. К концу торгов уже профессиональные игроки начинают заключать все больший объем сделок, формируя тем самым цены закрытия рынка.

2) График объема на валютном рынке спот-контрактов выглядит прямо противоположно биржевому с вершиной от 11 до 14 часов по среднеевропейскому времени.

3) Понижение объема показывает нам уменьшение интереса к данной динамике курса. Это может привести к изменению тренда, либо к временной стабилизации цен.

4) Повышение объема показывает увеличение заинтересованности участников рынка в данной динамике цены. Появляются предпосылки для усиления существующей динамики на рынке, либо к появлению нового направления изменения цены.

5) Иногда постепенное снижение объемов сопровождается резким изменением динамики цены. Это возможно при прекращении борьбы одной из сторон, фактической их капитуляции перед новым трендом.

6) Внимательно следите за изменением объемов в обеденное (в крупных биржевых центрах, особенно Западной Европы) и в ночное время, когда не работает основная масса операторов рынка (в основном Западной Европы - Лондон, Франкфурт, Париж). В это время даже самые небольшие суммы могут приводить к значительным колебаниям курса, рынок становится малопредсказуемым. Снижение объема в это время - не обязательно снижение интереса к сделкам при данной динамике курса. Бойтесь рынка после 17 часов по среднеевропейскому времени.

7) Необходимо отметить существование также сезонного фактора, оказывающего заметное влияние как на динамику показателя объема, так и на динамику цен. Для срочного рынка фьючерсов и опционов существенной является дата окончания срока действия ближайшего контракта (как правило конец каждого квартала). Для всего рынка существенно также окончание финансового года и календарного года. Объемы совершаемых операций, как правило, в это время падают, а открытый интерес падает до минимальных значений.

Анализ проводится в двух разрезах:

- бар к бару, когда производится сравнение прошедшего значения цены и объема (прошедшее, т.к. текущее находится еще в процессе изменения) к предыдущему прошедшему,

- рассматривается общая динамика изменения объема и адекватного отображения динамики цены.

Применение первого метода анализа позволяет нам делать конкретные выводы по анализу общей ситуации на рынке. Анализ же по второму методу дает нам возможность оценить общую активность на рынке и степень презентативности показателей объема для анализа.

Конкретно можно выделить следующие варианты развития событий на рынке и интерпретацию их с помощью показателей объема с использованием первого метода анализа.

Как правило, схождение является характеристикой медвежьего тренда, а расхождение - бычьего тренда.

Важным дополнением показателей схождения/расхождения является факт, что если цены падали, а объем рос, и цены затем прекратили свое падение при продолжающемся росте объемов, то ожидайте роста цены. Если цены поднимались, а объем достиг максимума и цены при этом прекратили свой подъем - ожидайте падения цен.

Как правило, расхождение является характеристикой бычьего тренда.

Если цены падали, а объем рос и затем падение цен прекратилось при растущем объеме, то ждите повышения цены.

Район, где был недавний высокий объем, будет являться точкой опоры при очередном снижении цен. Здесь можно покупать. Это район наибольшего скопления интересов продавцов и покупателей, поэтому он так значим.

Содержание раздела