Эти методы особенно бурно развиваются последние 25 лет с развитием компьютерной техники, т. к. требуют громоздких вычислений и их сложно было воплотить вручную. Ниже мы подробнее остановимся на самой значительной и работоспособной группе этих методов, называемых методами фильтрации. Термин фильтры говорит о том, что эти методы пытаются отделить трендовые ценовые движения от нетрендовых. Эта группа делится на две основные части: скользящие средние и осцилляторы. И у той и у другой части есть свои достоинства и недостатки. В целом же их правильное использование может оказать серьезную помощь в работе на фондовом рынке.

Скользящие средние значения

Технический подход может быть субъективным. Два аналитика иногда полностью расходятся во мнениях по поводу какой-либо модели. Скользящие средние значения являются шагом в сторону более научного анализа графиков. Скользящее среднее — это среднее значение цен закрытия в течение определенного количества дней. Аналитики могут видеть, соответствуют ли цены общей линии (кривой, проведенной через значения цен) или выбиваются из нее.

Один из наиболее надежных и легко читаемых технических показателей, доступных инвестору — 200-дневное скользящее среднее ценной бумаги. Обычно оно основано на последних 200 днях торгов по ценной бумаге. Среднее значение рассчитывается путем сложения цен и деления результата на 200. Цель — получить относительно простую и плавную кривую, при этом исключаются вариации и случайные цены.

Выделяются восемь основных правил использования 200-дневного скользящего среднего значения:

• Если линия 200-дневного скользящего среднего становится плоской за предшествующим падением или повышается, а цена актива прорывает линию вверх — это крупный сигнал к покупке.

• Если цена актива падает ниже 200-дневного скользящего среднего в то время, как средняя линия все еще поднимается, это сигнал к покупке.

• Если цена актива выше 200-дневной средней линии и снижается по направлению к ней, но не проходит через нее — это сигнал к покупке.

• Если цена актива падает слишком быстро при снижающейся 200-дневной средней линии, скорее всего она повернется к средней линии, и актив может быть куплен для игры на краткосрочном подъеме.

• Если 200-дневная линия становится плоской вслед за предыдущим подъемом или снижается, и цена актива проходит через эту линию вниз, — это сигнал к продаже.

• Если цена актива поднимается выше 200-дневной линии средних скользящих значений в то время, как средняя линия снижается, это возможность для продажи.

• Если цена актива ниже 200-дневной средней линии цен и движется по направлению к этой линии, но не проходит через нее и снова поворачивает вниз, это сигнал к продаже.

• Если цена актива слишком быстро поднялась выше 200-дневной средней линии, вероятно, что произойдет коррекция в сторону уменьшения, и актив должен быть продан по этой краткосрочной причине.

Эти правила — всего лишь ориентиры для помощи аналитику.

Осцилляторы

Использование осцилляторов — один из наиболее легких и в то же время надежных способов получения прогнозов о дальнейшем движении цены. В отличие от скользящих средних наиболее сильную сторону осцилляторов составляет возможность анализа нетрендовых рынков. В ситуации нетрендового рынка цена настолько часто меняет свое направление движения, что даже при незначительности этих изменений торговля, особенно спекулятивная, может привести к серьезным убыткам. Поэтому до появления осцилляторов рекомендовалось вообще воздерживаться от торговли в такое время. Появление осцилляторов позволило избежать потерь времени, связанных с таким ожиданием, т. к. осцилляторы предвосхищают события на рынке, в отличие от скользящих средних, которые отставая от рынка, скорее подтверждают возникновение того или иного события. Полезны могут быть осцилляторы и на развитых трендовых рынках — для подачи сигнала о развороте.

В основе всех осцилляторных методов лежат различные формулы, которые в свою очередь можно применять к различным периодам времени. Изначально осцилляторы строились в расчете на анализ ежедневных колебаний цен, сегодня их применяют к любым периодам времени — от поминутных до недельных. Использование осцилляторных методов строится на понятиях перекупленного (overbought) и перепроданного (oversold) рынка. Перекупленным рынок считается тогда, когда цена находится около своей верхней границы, т. е. ее дальнейшее повышение невозможно. Перепроданный рынок характеризуется такой низкой ценой, что на данный момент ее дальнейший спад невозможен. Для определения ситуации перекупленности и перепроданности для каждого осциллятора устанавливаются определенные уровни значений. Когда значение осциллятора подходит к этим уровням, поступает сигнал о покупке или продаже.

Другим важным индикатором является расхождение между направлением движения цены и кривой осциллятора. Расхождение — сигнал о повороте. На это свойство осцилляторов пользователи практически не обращают внимания, хотя оно столь же значимо, как и ситуации перекупленности и перепроданности. Среди наиболее известных и часто используемых для анализа осцилляторов, основанных на цене, стоит остановиться на таких, как Момент, Норма Изменения, Индекс Относительной Силы, Стохастические линии, Метод конвергенции-дивергенции.

Момент (Momentum).

Это самый простой способ построения осциллятора. Каждое значение момента вычисляется как разница между значениями цены через определенный временной интервал. Если нас интересует, например, пятидневный момент, то получим каждое значение Момента, вычитая из текущей цены закрытия цену закрытия пять дней назад. Получившиеся отрицательные и положительные значения изображаются на графике, где нулевая линия служит опорной.

Сигналами будут служить понижения или повышения значений Момента относительно нуля (или базового значения, например 100). Из смысла построения графика следует, что положительное значение Момента свидетельствует об относительном росте цен на рынке, хотя цена может еще продолжать расти, снижение в данной ситуации Момента до нуля будет говорить о возможном приближении изменения тренда, а спад ниже базового значения о том, что рынок «потерял Момент» и начинается снижающийся тренд. Поэтому большинство аналитиков использует именно пересечение Моментом нулевого значения, как сигнал для принятия торговых решений. Движения выше нуля будет означать сигнал к покупке. движение ниже нуля — к продаже.

Норма Изменения (Rate of Change). Это второй простейший -тип осциллятора, его отличие от Момента состоит в гом. что значения вычисляются не как разность, а как частное от деления цены закрытия текущего дня на цену закрытия 5 дней назад (как в примере с Моментом). Норма Изменения и Момент имеют очень похожие графики, только в отличие от Момента, где анализируются его отклонения от нулевого значения, для анализа Нормы Изменения используются ее отклонения относительно уровня 50.

Индекс Относительной Силы (Relative Strength Index). Изобретенный в середине 70-х годов, в настоящее время это, пожалуй, самый популярный из всех осцилляторных методов. Индекс Относительной Силы (ИОС) откладывает на шкале от 0 до 100. Лучше всего он работает, достигая области экстремумов. Критерием оценки служат две линии, проведенные на уровне 30 и 70 Считается, что выше 70 находится зона перекупленности, а ниже 30 — зона перепроданности. Поэтому, когда значение ИОС достигает и поднимается выше 70, возникает угроза спада цен, движение индекса ниже 30 воспринимается, как предупреждение о близком подъеме. Некоторые аналитики рекомендуют использовать значения 30 и 70 при боковых трендах, а при ярко выраженных бычьем или медвежьем трендах значения 20 и 80.

Стохастические линии.

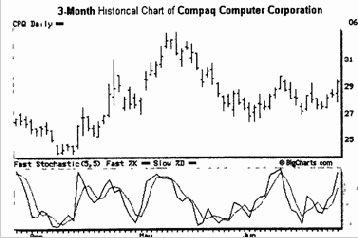

Стохастические линии были введены в употребление в далекие уже 50-е годы, из множества разработан ных стохастических осцилляторов работоспособными оказались только три — %К, %D и %R. Мы не будем касаться особенностей вычисления стохастических индикаторов, а опишем основные принципы пользования ими. На графике одну из стохастических линий обычно обозначают сплошной линией, а другую — пунктирной линией. На рис. 36 линия %D (поскольку рисунок черно-белый) как бы сдвинута по фазе вправо.

Рис. 36. Пример индикатора «Стохастические линии»

Вот основные принципы пользования стохастическими линиями:

1. Наилучший индикатор — расхождение линии D с ценой. В данном случае под расхождением понимается такая ситуация, например, когда цена поднимается выше предыдущего пика, а линия D, двигаясь синхронно с ней своего нового пика

не достигает. Такое положение линий относительно друг друга хороший сигнал о продаже. Соответственно при движении цены вниз, повторение подобной ситуации — цена опустилась ниже своего предыдущего значения, а линия D не дает хороший сигнал к покупке.

2. Подтверждение сигнала о развороте тренда, описанного выше, можно получить из анализа пересечения линий К и D. В случае пересечения линий К линией D, называемым правосторонним пересечением (когда линия %D находится справа, а линия %К пересекает ее сверху вниз или слева направо), можно принимать окончательное решение о проведении операции.

3. Если линия К. пересекает линию D в самом начале движения вверх, а затем опускается ниже ее, то движение вверх можно считать не набравшим силу и предполагать возможное дальнейшее снижение цены.

Все сказанное в п. 2 и 3 относится также и к ситуации смены повышающегося тренда понижающимся.

Метод конвергенции-дивергенции.

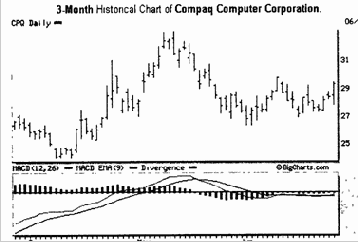

Данный осциллятор пост роен на разности значений двух экспоненциальных скользящих средних, как правило, это скользящие средние с периодом 12 и 26 •дней, для текущей даты, где из значения 12-дневной скользящей средней вычитается значение 26-дневной скользящей средней. Полученные значения откладываются на графике в виде простой столбиковой диаграммы, часто на этом же графике строятся линии скользящих средних, разность которых исследуется, в этом случае более долгосрочная (26-дневная) показывается пунктиром. На рис. 37 линия (12,26) находится левее, а столбиками показана дивергенция. Правее расположено 9-дневное скользящее среднее.

При пересечении линий скользящих средних или пересечении на столбиковой диаграмме разностью нулевого уровня мы имеем достоверный сигнал для принятия торговых решений: для покупки — при движении линий снизу вверх и пересечении снизу вверх линией скользящей средней с более коротким периодом линии с более длинным периодом (разность переходит из области отрицательных значений в область положительных значений); для продажи — при движении линий скользящих средних сверху вниз линия

с более длинным периодом пересекает сверху вниз линию с более коротким периодом (разность переходит из области положительных значений в область отрицательных значений). В заключение, необходимо сказать, что этот осциллятор часто обозначают аббревиатурой MACD (Moving Average Convergence Divergence).

Рис. 37. Пример линий конвергенции

Содержание раздела