• Индексы должны подтверждать друг друга. Чем более сходны сигналы двух или более индикаторов, тем более им стоит доверять.

• Тренд должен подтверждаться объемом торгов. Более просто это можно сформулировать следующим образом: объем должен повышаться в направлении главного тренда и понижаться в направлении корректирующего.

• Тренд будет действовать, пока не даст очевидных сигналов о развороте.

Как только аналитики устанавливают наличие устойчивого тренда, они рекомендуют инвесторам следовать ему, т. е. приобретать акции при повышающемся (бычьем) тренде и продавать их при понижающемся (медвежьем). Если цена акции неуклонно снижалась или повышалась, а затем тенденция сменилась противоположной, то такое изменение цены называется коррекцией.

Цены на фондовые инструменты складываются под влиянием спроса и предложения, которые, в свою очередь, зависят от психологии рыночного поведения различных групп инвесторов. Если, например, цены на акции какой-либо компании стали падать, то число участников рынка, желающих избавиться от них, возрастет. Таким образом, тенденция к понижению цен на рынке, или рынок «медведя», формируется под влиянием мнения участников рынка, что цены на акции будут падать, в результате чего инвесторы будут продавать акции. Однако по достижении ценами определенного уровня начинает расти число лиц, скупающих обесценивающиеся акции в надежде на повышение их курса в будущем. Со временем эта тенденция становится преобладающей, и стоимость акций вновь начинает расти. Таким образом, тенденция к повышению, или рынок «быка», формируется под влиянием мнения участников рынка, что цены на акции будут расти, в результате чего лица, играющие на повышение («быки»), будут покупать акции. Однако по мере подъема рынка какого-либо фондового инструмента постепенно увеличивается группа тех, кто считает, что его цена достигла своего максимума, и начинает продавать принадлежащие им ценные бумаги.

Цена акции, с которой началось повышение, называется уровнем поддержки. Считается, что если цена снижается почти до уровня поддержки, то дальнейшего снижения не произойдет (благодаря наличию достаточного спроса). Понятие, противоположное уровню поддержки, — уровень сопротивления. Уровень сопротивления — это цена, с которой началось снижение. Предполагается, что если цена акций приблизилась к этому уровню, то дальнейшего повышения цен не произойдет (благодаря наличию достаточного предложения).

Поддержка и сопротивление часто меняются ролями после того, как эти уровни прорваны в значительной мере. После прорыва уровень поддержки становится уровнем сопротивления. Имеются разные мнения по поводу того, что считать значительным с точки зрения прорыва: некоторые аналитики полагают, что 10%, в то время как другие — от 3 до 5%. Практика построения уровней поддержки сопротивления, несмотря на свою простоту, очень часто оказывается действенным инструментом прогнозирования движения цен на фондовом рынке.

Анализ графиков зачастую приводит к определенным моделям цен.

Модели цен — это движения цен, которые при изображении на графике имеют предсказуемую конфигурацию. Они могут, например, указывать на поворот тренда.

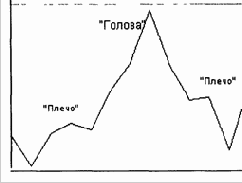

«Голова и плечи» — это, пожалуй, самая известная из моделей обратного движения; она имеет три четко выраженные вершины. Линия шеи — это линия тренда, проведенная для соединения двух впадин между вершинами (рис. 35).

Рис. 35. Пример модели цен «Голова и плечи»

«Двойная вершина» и ее противоположность — «двойное дно» — образуются, когда цена достигает определенного уровня, а затем дважды меняет направление. Часто это сигнал о повороте тренда. Для образования двойной вершины уровень, до которого в конечном итоге доходит цена, должен быть ниже уровня, до которого цена упала между вершинами. «Тройная вершина» — это еще более сильный сигнал, чем двойная вершина, о повороте тренда.