Порядок заключения и выполнения биржевых сделок

Напротив, если цена движется в неблагоприятном направлении, то он использует право отказаться от их заключения, теряя при этом лишь небольшую премию, уплаченную за опцион.

Важно отметить, что и опцион-колл, и опцион-пут покупаются и продаются, они не могут взаимно компенсировать друг друга. Другими словами, если кто-либо покупает опцион-колл, то для того, чтобы закрыть опцион, он должен продать также опцион-пут.

Распределение ценовых рисков у продавцов и покупателей опционов прямо противоположное- У продавцов опциона прибыль не может быть больше величины премии, а убытки возможны любые. Допустим, продавец продал опцион с правом заключения сделки по данной цене. Но за время действия опциона реальные цены возросли, Этот выигрыш продавец опциона уже не получит, весь его барыш -опционная премия.

Напротив, у покупателей опционов убытки не превысят размера премии, прибыль же может быть любой. Как отмечалось, покупатели опционов имеют возможность отказаться от невыгодного контракта.

Они не подвергаются финансовому риску после того, как выплачена премия.

В правилах торговли, которые разрабатываются каждой биржей, в обязательном порядке учитываются виды биржевых сделок, которые могут совершаться на ней. По мере развития биржевой торговли их состав меняется.

В Законе РФ О товарных биржах и биржевой торговле (ст. 8) отмечено, что на товарных биржах могут совершаться следующие виды

сделок, связанные с взаимной передачей прав и обязанностей в отношении:

- реального товара с немедленным сроком исполнения;

- реального товара с отсроченным сроком его поставки (форвардные сделки);

- стандартных контрактов на поставку биржевого товара (фьючерсные сделки).

На товарных биржах заключаются и сделки, связанные с уступкой прав на будущую передачу прав и обязанностей в отношении биржевого товара или контракта на поставку биржевого товара (опционные сделки), а также другие сделки в отношении биржевого товара, контрактов или прав, установленные в правилах биржевой торговли.

Порядок заключения и выполнения биржевых сделок

Биржа от своего имени сделки не заключает, она только создает условия, необходимые для их совершения, обслуживает процесс купли-продажи. Заключение сделок - это функция членов биржи или профессиональных посредников - брокеров, которые могут заключать сделки от имени клиента и за его счет; от имени клиента, но за свой счет; от своего имени, но за счет клиента.

Сделками, заключающимися от своего имени и за свой счет, занимаются дилеры.

Предположим, что имеется продавец (производитель) продукции А и покупатель (потребитель) продукции А, которые не являются членами биржи, но хотели бы один продать, а другой купить продукцию А на бирже. Что для этого нужно сделать?

1. Клиент (продавец и покупатель) ищет брокерскую фирму, которая могла бы представить его иптересы на бирже. Какую брокерскую фирму ему выбрать?

Клиент может воспользоваться рекламой, советами родственных фирм-предприятий (как продавцов, так и покупателей), может и сам оценить предложения различных брокерских фирм.

При выборе брокерской фирмы для клиента важно:

- на каких биржах работает данная брокерская фирма (одной или нескольких, центральных, межрегиональных или локальных, универсальных или специализированных и т.д.);

- какой комиссионный сбор за услуги берет та или иная брокерская фирма;

- как оперативно выполняет взятые на себя обязательства;

- гарантирует или нет выполнение заключенных сделок. Если же клиенту затруднительно оценить достоинства той или иной брокерской фирмы, он может обратиться на биржу, которая либо порекомендует клиенту конкретную брокерскую фирму, либо устроит распродажу на аукционной основе так называемых клиентских заявок,

2. После выбора брокерской фирмы клиент заключает с ней договор на оказание брокерских услуг (на брокерское обслуживание), которые может предоставить брокерская фирма клиенту. В частности, она берет на себя обязанности:

- совершать сделки для клиента по его усмотрению и на установленных им условиях;

- предоставить клиенту информационные услуги, связанные с приобретением и продажей товаров на бирже;

- оказывать любые другие посреднические услуги.

Существенным условием договора на брокерское обслуживание

считают определение видов сделок, по которым брокеры будут исполнять поручения клиента, а также установление цены на покупку или продажу товара на бирже. Как правило, договор на оказание брокерских услуг содержит семь разделов:

- предмет договора;

- порядок исполнения поручений;

- гарантии;

- условия расчетов;

- порядок осуществления связей между сторонами;

- ответственность сторон и порядок рассмотрения споров;

- срок действия, основания к изменению и прекращению договора-

3. В соответствии с договором на оказание брокерских услуг между

клиентом, с одной стороны, и брокерской фирмой - с другой, заключается договор-поручение или договор-комиссия на продажу или покупку конкретного товара. Договор-поручение заключается в том случае, если брокерская фирма действует на бирже от имени клиента и за его счет; договор-комиссия - если она действует на бирже в интересах клиента от своего имени за свой счет (или за счет клиента).

При заключении договора-поручения устанавливается, что по сделке, заключенной брокером, клиент приобретает права и обязанности стороны по договору; при заключении договора-комиссии они (права и обязанности) остаются за брокерской фирмой.

Поэтому по договору-поручению брокер не отвечает перед клиентом за исполнение третьим лицом сделки, заключенной им от имени клиента.

По договору-комиссии брокер обязан (в случае нарушения третьим лицом сделки оговоренных условий) без промедления уведомить об этом клиента, собрать и обеспечить необходимые доказательства. При заключении договора-поручения или договора-комиссии стороны особое внимание обращают на:

- местонахождение товара (склад продавца (изготовителя), биржи, товар в пути);

- порядок и форму оплаты товара;

- распределение расходов по транспортировке и страхованию между покупателем и продавцом (базис поставки или вид франко цены).

4. Наряду или вместо договора-поручения (договора-комиссии) клиент может использовать заяОвку-предложение на покупку (продажу) реального (наличного) товара.

5. Если между клиентом и брокерской фирмой заключен договор-поручение, то к нему обязательно оформляется разовая или постоянная доверенность для проведения дел на бирже в интересах клиента.

Разовая доверенность, как правило, выдается на совершение определенной сделки (одного поручения), постоянная - на срок заключения договора-поручения (договора на оказание брокерских услуг) - для выполнения всех видов услуг, оказываемых клиенту брокерской фирмой.

6. Брокерская фирма должна иметь определенные гарантии от клиента, которые зависят от того, в качестве кого выступают клиенты (продавца или покупателя) и какой договор заключен между клиентом и брокерской фирмой (поручение или комиссия.).

Если клиент является продавцом, он должен гарантировать наличие у него товара, который будет являться объектом сделки на бирже. Поэтому к договору-поручению клиент обязан представить складскую расписку о наличии товара или транспортный документ, удостоверяющий его отгрузку. Кроме того, продавец может представить опытный образец, рекламный проспект, сертификат качества и т.д.

В случае отсутствия складской расписки брокер имеет право оговорить устойку за непоставку или недопоставку товара (например, в размере не менее 15% от стоимости партии товара).

При заключении договора-комиссии указывается, что при исполнении поручения по продаже наличного товара клиент обязуется отгрузить товар по указанному в договоре поставки адресу покупателя. В случае просрочки отгрузки или неотгрузки товара клиент уплачивает брокеру штраф в размере установленного процента от стоимости партии товара.

Если клиент выступает в роли покупателя, то он должен гарантировать свою платежеспособность. По договору-поручению гарантией оплаты товара может выступать:

- гарантия банка на оплату товара (оригинал) - срочная банковская гарантия;

- справка, заверенная банком о наличии средств на расчетном счете клиента;

- гарантийный взнос;

- залог, внесенный на расчетный счет брокерской фирмы, представляющей интересы покупателя (может быть установлен в виде определенного процента от суммы сделки);

- расчетный счет, открытый брокерской фирме, как правило, в сумме 30% от суммы сделки;

- аккредитив, выданный брокерской фирме на всю сумму сделки и на срок ее осуществления;

- страховой полис;

- вексель.

По договору-комиссии на покупку клиент также выставляет гарантии брокерской фирме. Ими служит аванс, перечисляемый брокерской фирме, ДЛЯ исполнения сделки в установленной сумме.

7. Условия связи между брокерской фирмой и клиентом. Чтобы повысить ликвидность сделок, необходима оперативная связь между клиентом и брокером.

Для этого составляется специальный протокол о средствах связи.

8. Договор между брокерской фирмой и биржей на участие в биржевых торгах.

9. Заявка (предложение) брокера (брокерской фирмы) на продажу (покупку) определенного товара. Она должна быть введена в биржевой информационный канал не позднее 2-3 дней до начала торгов.

Наличный товар, требующий незамедлительной реализации (в течение одного биржевого дня), выставляется на торги без предварительного ввода заявки в биржевой информационный канал путем непосредственной подачи маклеру, обслуживающему торги в соответствующей товарной секции, за один час до их начала.

10. Экспертиза товара и разрешение на допуск товара к торгам.

11. Информация о товарах, выставленных на торги по соответствующим товарным секциям, выдается брокерам за 24 ч до начала торгов и вывешивается в день торгов в биржевом зале сотрудниками отдела организации торговли. Она содержит следующие данные:

- наименование товара, выставляемого на торги;

- его цена;

- количество;

- номер брокерской конторы, предлагающей товар для продажи;

- его местонахождение;

- условия расчетов;

- сроки поставки.

12. Регистрация брокеров и допуск их в торговый зал.

Для регистрации брокер обязан предъявить доверенность, выданную ему брокерской фирмой, на право представлять интересы фирмы в торговом зале биржи. Брокерская фирма может направлять на торги в биржевой зал нескольких брокеров.

13. Заключение сделки в процессе гласно проводимых биржевых торгов.

14. Регистрация сделки. Заключенная сделка на бирже должна быть зарегистрирована в отделе регистрации сделок (организации торгов) как во время ведения торгов, так и в течение трех часов после их окончания.

Сделка считается заключенной после ее регистрации.

15. Оформление сделки. Юридическую силу сделка получает после ее оформления, т.е, составления биржевого договора (контракта). Биржевой договор оформляется и подписывается сторонами в 3 экземплярах.

Регистратор присваивает ему номер (соответствующий номеру регистрации сделки), ставит на всех экземплярах штампы биржи и расписывается на них- Биржевой договор может быть оформлен и вне стен биржи. В этом случае он подлежит обязательной регистрации в отделе регистрации сделок (организации торговли) в З-дневный срок после заключения сделок.

Оформленная сделка может быть расторгнута в порядке, установленном Правилами биржевой торговли.

16. Информация брокеров о заключенных сделках на бирже.

17. Регистрация заключенных сделок в брокерской фирме ведется либо ручным способом (на карточках, в книге), либо с помощью автоматизированной системы.

Учет заключенных сделок проводится по определенным клиентам (путем перечисления всех заключенных для них сделок) или по отдельным группам товаров (перечисляются все клиенты, для которых заключены те или иные сделки).

18. Оплата комиссионных бирже.

Размер комиссионных устанавливается каждой биржей отдельно. Как правило, брокерская фирма обязана перечислить бирже причитающиеся ей комиссионные в течение 15 дней в валюте сделки.

С конца 1992 г. по настоящее время брокерские фирмы ежеквартально перечисляют целевые и паевые взносы в качестве комиссионных за совершение сделок на бирже.

19. Отчет брокера (извещение о заключенной сделке).

Отчет представляется, как правило, в З-дневный срок. К отчету прилагаются документы, подтверждающие заключение сделки: при срочной (форвардной) сделке - договор поставки; при сделке с немедленной поставкой - договор купли-продажи.

20. Расчеты клиента с брокерской фирмой.

Как правило, клиент в З-дневный срок уплачивает брокеру оговоренное вознаграждение за исполненное поручение.

21. Отгрузка (отправка) проданного товара покупателю.

По получении отчета брокера клиент обязан приступить к исполнению договора купли-продажи или поставки.

22. Расчет покупателя с продавцом.

Расчеты по биржевым сделкам

Формы расчетов, применяемые между контрагентами, довольно разнообразны и связаны с использованием различных видов банковских и кредитных средств платежа. Порядок и форма расчетов определяется в договоре сторонами.

Участники договора стремятся в нем зафиксировать ту форму расчетов, которая в наибольшей степени отвечает их интересам. При этом на окончательный выбор формы расчетов оказывает влияние целый ряд факторов: сложившаяся на момент заключения договора конъюнктура рынка, степень доверия к контрагенту по сделке, собственное финансовое положение, сумма заключенной сделки и др.

На современных российских биржах практически все сделки ведутся с реальным товаром, поэтому расчеты за поставленный товар осуществляются между покупателем и продавцом.

Порядок безналичных расчетов регламентируется Положением о безналичных расчетах в Российской Федерации, разработанным Центральным банком России в соответствии с Законом РФ О Центральном банке РФ и введенным в действие с 1 июля 1992 г, Указом Президента РФ N9 1005 О дополнительных мерах по нормализации расчетов и укреплению платежной дисциплины в народном хозяйстве, а также письмами и инструкциями Центрального банка России.

Расчеты между контрагентами производятся в основном:

- платежными требованиями-поручениями;

- платежными требованиями;

- аккредитивами;

- платежными поручениями;

- чеками;

- векселями.

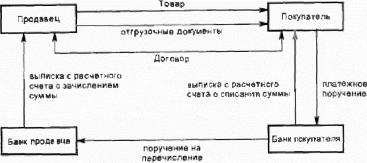

При расчетах платежными требованиями-поручениями поставщик направляет покупателю расчетные и отгрузочные документы на поставляемую продукцию (схема 11).

Схема ) 1. Расчеты шіатсжными трсбованиями-исрученияни

Покупатель определяет возможность оплаты, оформляет платежные требования-поручения подписью и печатью и сдает в обслуживающий его банк для перечисления акцептованной суммы на счет поставщика.

Об отказе полностью или частично оплатить платежное требование-поручение покупатель уведомляет поставщика в порядке и сроки, которые определены в договоре.

Положением о безналичных расчетах в РФ предусматривается и другая схема расчетов платежными требованиями-поручениями, по которой расчетные документы в 3 экземплярах вместе с отгрузочными документами отправляются в банк покупателя, где передаются плательщику.

В течение 3 дней плательщик должен либо оплатить, оформив платежное требование-поручение подписями, либо отказаться от оплаты полностью или частично, отправив извещение об отказе с приложением отгрузочных документов, которые возвращаются поставщику.

Эта форма раечетов удобна покупателю, поскольку она производится только после отгрузки товара. В случае, если полученный товар не соответствует по своим каким-либо характеристикам, указанным в договоре, он имеет право отказаться от акцепта требования.

Для продавца платежное требование-поручение имеет два существенных недостатка:

во-первых, это отсрочка получения платежа;

во-вторых, покупатель может отказаться от оплаты товара или к моменту расчетов оказаться неплатежеспособным.

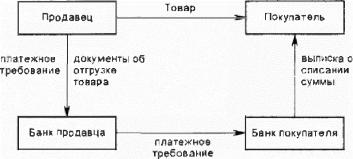

Расчеты платежными требованиями - это наиболее предпочтительная форма расчетов при осуществлении достаточно продолжительных хозяйственных связей между партнерами (схема 12).

В этом случае платежные документы передаются продавцом в свой банк после или одновременно с отгрузкой товара. Эту форму расчетов рекомендуется использовать только тогда, когда поставщик товара уверен в хорошем финансовом положении покупателя.

Покупатель вправе отказаться от акцепта платежных требований, выставленных ему на оплату, если это предусмотрено в договоре. При этом покупатель должен указать мотив отказа и пункт договора, подтверждающий возможность отказа.

Для оформления отказа покупатель передает в свой банк заявление по установленной форме.

При неполучении в установленный срок отказа от акцепта платежных требований они считаются акцептованными и подлежат оплате плательщика.

При расчетах аккредитивами плательщик поручает обслуживающему его банку произвести за счет своих средств или ссуды, депонированных в банке плательщика, оплату товаров по месту нахождения получателя на условиях, предусмотренных плательщиком в заявлении на выставление аккредитива. Открытие аккредитива частично за счет собственных средств и частично за счет кредита банка не допускается.

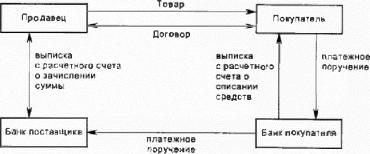

Аккредитивная форма расчетов представлена в схеме 13.

Схема 1 3. Аккредитивная форма расчетов

Срок действия аккредитива устанавливается в договоре сторон. Выплаты по аккредитиву производятся в течение срока его действия в банке поставщика в полной сумме аккредитива или частями.

Аккредитив может быть открыт по почте или телеграфу и предназначен для расчетов только с одним клиентом. Он не может быть переадресован.

Для открытия аккредитива покупатель представляет обслуживающему его банку заявление, в котором обязан указать:

- номер договора, покоторому открывается аккредитив;

- наименование поставщика;

- наименование документов, против которыхпроизводится платеж;

- порядок оплаты реестров счетов с акцептом уполномоченного покупателя или без акцепта;

- общее наименование товаров и услуг;

- сумму акредитива.

При отсутствии хотя бы одного из этих условий аккредитив не открывается.

В случае, если выплата средств по аккредитиву должна быть произведена против реестра счетов без акцепта уполномоченного покупателя, разрешается влючить в заявление на аккредитив следующие дополнительные условия:

- отгрузка товаров на определенные пункты назначения;

- представление документов, удостоверяющих качество продукции, или актов о приемке товаров для отсылки их через банк покупателя;

- запрещение частичных выплат по аккредитиву;

- способ транспортировки груза;

- представление банку поставщика акта, удостоверяющего частичную готовность продукции (при расчетах по частичной готовности), для отсылки через банк покупателя;

- комплектная поставка машин и оборудования.

Покупатель в течение 3 рабочих дней после получения им оплаченных с аккредитива документов, по которым выплаты производятся без акцепта уполномоченного, вправе отказаться от оплаты реестров счетов.

Банк покупателя после проверки обоснованности его отказа от оплаты реестра обязан восстановить на соответствующем счете покупателя неправильно выплаченную по аккредитиву сумму.

Аккредитивная форма расчетов имеет определенные преимущества перед инкассовой. Если позиция продавца на переговорах позволяет ему выбрать форму расчета, то чем выше сумма сделки, тем более предпочтительна аккредитивная форма расчетов.

Для продавца преимущества аккредитивной формы расчетов заключаются, во-первых, в том, что он имеет гарантию оплаты банком, открывшим аккредитив; во-вторых, в получении платежа сразу после отгрузки товара.

Платежное поручение - это поручение предприятия обслуживающему его банку о перечислении определенной суммы со своего счета на счет другого предприятия (схема 14).

Платежными поручениями могут производиться расчеты за полученные товары, а также предварительную оплату товаров и авансовые платежи.

Предварительная оплата за поставляемые по договору товары довольно распространенная и широко применяемая форма расчетов в российской хозяйственной практике. Она выгодна продавцу, поскольку практически полностью страхует его от возможных рисков при совершении сделки.

В свою очередь, покупатель часто бывает вынужден идти на такую форму расчетов, не имея возможности приобрести интересующий его товар в другом месте и на других условиях.

Расчеты чеками регламентируются Положением о чеках, которое введено в действие с 1 марта 1992 г.

Чек представляет собой документ установленной формы, содержащий письменное поручение чекодателя плательщику произвести платеж чекодержателю указанной в нем денежной суммы.

Чеки бывают следующих видов: ордерный, именной,

предъявительский.

Ордерный чек выписывается определенному лицу с оговоркой приказу или без нее.

Именной чек выписывается определенному лицу с оговоркой не приказу.

Предъявительский чек выписывается предъявителю с записью предъявителю.

Предъявительские и ордерные чеки могут передаваться посредством индоссамента. Передача посредством индоссамента может быть совершена любому другому лицу, которое также, в свою очередь, может передать чек.

Именной чек не подлежит передаче, за исключением случая обращения взыскания на имущество чекодателя.

Индоссамент на плательщика имеет лишь силу расписки по платежу, кроме случаев, когда у плательщика есть несколько филиалов и индоссамент совершен в пользу одного из них.

Индоссамент может быть именным, если в нем нет другого наименования лица, которому передается чек, или бланковым, если оно не указано. Индоссамент на предъявителя имеет силу бланкового индоссамента (Шевчук Д.А., Шевчук В.А.

Банковское дело: Учеб. пособие. - М.: Издательство РИОР, 2006).

Держатель чека с бланковым индоссаментом может изменить бланковую надпись на именную, указав в ней свое имя или имя другого лица, передать чек посредством нового бланкового или именного индоссамента либо путем простого вручения.

Именной индоссамент, содержащий оговорку не приказу, означает, что чек дальнейшей передаче не подлежит.

Именной индоссамент не превращает предъявительский чек в ордерный или именной. Такой чек может передаваться простым вручением, и право получения платежа по нему принадлежит любому его держателю (Шевчук Д.А.

Рынок ценных бумаг. - Ростов-на-дону: Феникс, 2006).

Держатель ордерного чека может путем записи в именном индоссаменте валюта к получению, на инкассо и как доверенному дать поручение определенному лицу получить платежи, совершить действия, необходимые для охраны и осуществления прав по чеку, и реализовать другие его права. Это лицо может передавать такой чек другому лицу лишь путем равнозначного индоссамента, если в предшествующем индоссаменте не оговорено воспрещение дальнейшей передачи чека.

Лицо, располагающее чеком, полученным по индоссаменту, рассматривается как законный чекодатель, если оно основывает свое право на непрерывном ряде индоссаментов, даже когда последний индоссамент бланковый, зачеркнутые индоссаменты при этом считаются ненаписанными.

Индоссант отвечает за платеж (несет солидарную ответственность с чекодателем, авалистом, другими индоссантами), за исключением случая, когда его индоссамент сделан с оговоркой без оборота на меня, означающий, что он не несет ответственности перед теми лицами, которым чек был передан после него.

Оплата по чеку на территории РФ производится в течение 10 дней по предъявлении в банк.

Отказ от оплаты чека должен быть нотариально удостоверен либо плательщик должен отметить на чеке отказ с указанием даты представления чека к оплате.

Чекодатель, индоссант и авалист могут требовать от лица, к которому обращаются с иском, оплату: