Этими обстоятельствами и объясняется во многом завышенный курс американского доллара в России.

С учетом всего вышесказанного можно сделать следующий общий вывод: определение равновесного валютного (обменного) курса на основе теории ППС может быть только приблизительным. Не говоря уже о том, что существует множество других причин, вызывающих колебания обменных курсов валют; не существует, в частности, и единого

научно обоснованного подхода к определению состава товаров и услуг, подлежащих включению в потребительскую корзину.

Вместе с тем, когда его колебания начинают приводить к негативным последствиям для экономики, правительство соответствующей страны принимает необходимые меры по его регулированию. Таким образом, речь здесь идет о регулируемом чистом плавании, или, другими словами, о "грязном" плавании.

Ползущий фиксированный курс. Данная система, по сути, находится между системой "грязного" плавающего курса и корректируемого фиксированного. В этом случае вместо значительных и редких девальваций и ревальвации правительство осуществляет корректировку в относительно меньших масштабах, но значительно чаще (скажем, раз в месяц) по мере изменения уровня обменного курса.

Совместный плавающий курс. В этом случае группа стран устанавливает в отношении своих национальных денежных единиц фиксированный (корректируемый фиксированный) курс, но допускает совместное свободное плавание их курсов по отношению к валютам третьих стран.

Валютная змея. Здесь обменные курсы валют могут колебаться в пределах определенного коридора (полосы). Если курс национальной валюты выходит за установленные пределы, правительства соответствующих стран начинают осуществлять согласованные стабилизирующие меры.

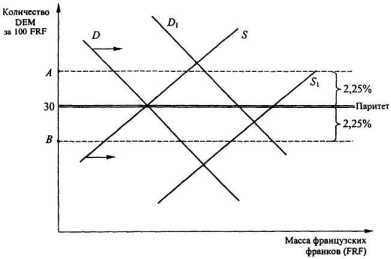

Рассмотрим иллюстрацию валютного коридора, принятого в странах Европейского сообщества на примере двух стран: Франции и Германии (рис. 9.2).

По мере роста предложения франков в Германии (S1) при неизменном уровне спроса на них (D) при свободном формировании валютного курса его колебания могут выйти за пределы нижней точки интервенции (В).

В этом случае Федеральный банк Германии начинает покупать французские франки (слабую валюту) за марки ФРГ (сильную валюту). В результате спрос на французские франки возрастает, цена на франк увеличивается до тех пор, пока он снова не окажется в пределах установленной полосы.

Французский Центральный банк при этом продает из своих валютных резервов марки ФРГ в обмен на французские франки.

Если же спрос на французские франки растет (до уровня, например, D1) при неизменном предложении (S), то при свободном формировании курса валют может оказаться превышенным верхний предел интервенции. В этом случае Федеральный банк Германии продает из своих валютных резервов франки (сильную валюту) в обмен на марки ФРГ (слабую валюту). Таким образом увеличивается предложение французского франка, курс его понижается до тех пор, пока снова не окажется в пределах обусловленной полосы.

Французский Центральный банк при этом покупает марки за франки.

Рис. 9.2. Иллюстрация валютного коридора:

D - спрос на французские франки; S - предложение французских франков; А - верхняя точка интервенции (максимальный курс); В - нижняя точка интервенции (минимальный курс);

(А-В) - ширина валютного коридора

Существование полосы колебаний обеспечивает свободное образование обменного курса валюты в заранее установленных пределах (рыночное равновесие) и предоставляет экспортерам, а также импортерам твердую основу для расчетов, благодаря чему существенно стимулируется международная торговля.

1 Некоторые авторы термину международная валютная система предпочитают определение международный валютный порядок или международный валютный режим.

2 Змея в туннеле.

9.2.2. Цели международной валютной системы

Международная валютная система не замыкается на самой себе. Ее главная функция - позволить фундаментальным экономическим процессам производства и распределения осуществляться настолько гладко и эффективно, насколько это возможно.

Если Адам Смит интерпретировал международную торговлю как колесо человеческой цивилизации, то международная валютная система выполняет в этом случае функцию смазки в подшипниках этого колеса. Когда это колесо вращается мягко и плавно, международные валютные отношения становятся незаметными, считаются само собой разумеющимися, так как все внимание исследователей сосредотачивается на возрастающем потоке товаров и услуг, предназначенных для удовлетворения потребностей населения в каждом уголке мира. Но если колесо торговли начнет вращаться с большим трением, международный поток товаров и услуг может сократиться или даже прерваться с соответствующими негативными последствиями для экономического благосостояния народов.

Именно в течение таких кризисов большинство людей и узнает о существовании (и значении!) международной валютной системы.

Из вышесказанного следует, что основными целями международной валютной системы являются:

1) обеспечение эффективного разделения труда между различными экономическими системами мирового хозяйства;

2) максимизация общего объема мирового производства и уровня занятости населения;

3) оптимизация уровня благосостояния как различных стран, так и различных групп населения внутри каждой страны.

9.2.3. Этапы развития международной валютной

системы

В целом характер функционирования и стабильность международной валютной системы зависят от степени ее соответствия состоянию и структуре мирового хозяйства. В частности, при изменении структуры мирового хозяйства и соотношения сил на мировой арене происходит замена существующей формы международной валютной системы на новую. Появившись в XIX в., мировая валютная система прошла три этапа эволюции. Это:

"Золотой стандарт" (Парижско-Генуэзская система);

Бреттон-Вудская система фиксированных валютных курсов;

Ямайкская система плавающих валютных курсов.

Охарактеризуем кратко эти этапы эволюции мировой валютной системы.

Система "золотого стандарта". Первая мировая валютная система стихийно сформировалась в XIX в. на базе золотого монометаллизма, т. е. обеспечения национальной валюты золотыми запасами казначейства. Начало функционирования "золотого стандарта" экономисты относят к 1821 г., а юридически она была оформлена межгосударственным соглашением на Парижской конференции в 1867г., которое признало золото единственной формой мировых денег.

Впоследствии многие развитые страны того времени отказывались от валютного дуализма (обеспечения валюты как золотом, так и серебром) и вступали в парижское соглашение. Россия это сделала в 1895-1897 гг. усилиями тогдашнего российского министра финансов С. Ю. Витте.

Система "золотого стандарта" характеризовалась следующими основными чертами.

Каждая валюта имеет золотое содержание, т. е. валютная единица приравнивается к определенному весовому количеству золота.

В соответствии с золотым содержанием валют устанавливались их золотые паритеты, т. е. валютные курсы, взаимные цены валют.

Конвертируемость каждой валюты в золото как внутри, так и за пределами границ отдельного государства.