В других случаях цены искажаются из-за монополистической практики, их государственного регулирования, таможенных пошлин и т.д., в результате чего они отклоняются от равновесных.

Для очищения цен в экономическом анализе используют расчетные цены. При их определении исходят из того, какими были бы цены на внутреннем рынке при отсутствии вышеуказанных ценовых искажений. Простейший способ определения расчетной цены это пересчет цены мирового рынка в рубли с использованием ряда приемов.

Поясним это на примере.

Без проекта валовой доход фирмы составит 50 млрд, а затраты 40 млрд руб. В случае реализации проекта валовой доход возрастет до 90 млрд, а затраты до 60 млрд руб. Представим эти данные следующим образом:

Валовой Затраты Чистый

доход доход

С проектом 90 60 30

Без проекта 50 40 10

Изменения 40 20 20

Таким образом, реализация проекта повысит чистый доход фирмы на 20 млрд руб., несмотря на рост ее затрат из-за проекта.

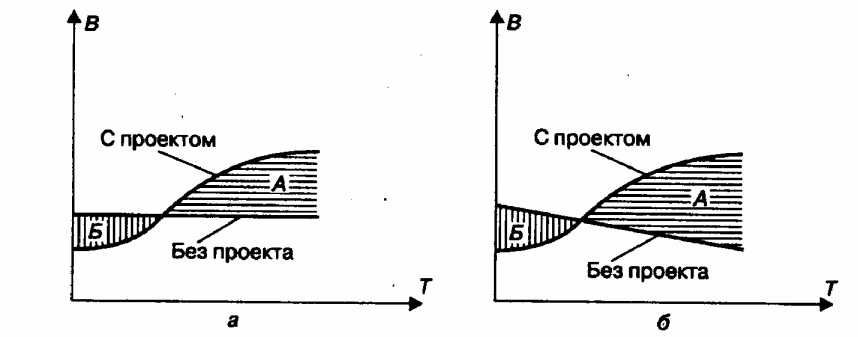

На 18.2,а видно, что площадь сектора А превышает площадь сектора Б, т.е. чистый доход фирмы В при варианте выполнения проекта выше, чем при варианте «без проекта». Однако в жизни чаще бывает, что чистые доходы фирмы даже понижаются, если она не реализует проект (проекты) ( 18.2,б).

Например, фирма может: а) построить и содержать один крупный детский сад; б) содержать в разных районах города несколько небольших детских садов; в) оплачивать сотрудникам содержание их детей в других детских садах города.

Таким образом, выгода у всех этих альтернативных проектов одна и та же (считаем, что качество обслуживания детей одинаково во всех проектах), а вот затраты различны, но соизмеримы в денежном выражении.

Поэтому остается одно: найти наименее дорогостоящий проект, т.е. наиболее эффективный способ осуществления затрат для достижения поставленной цели.

Подход к амортизации и инфляции

Включать ли в затраты те амортизационные отчисления, которые начисляются в ходе жизненного цикла проекта, особенно на его последней стадии, т.е. после ввода в действие машин, оборудования, зданий, сооружений и других элементов основного капитала? Нет, этого делать не следует, чтобы избежать двойного счета, потому что амортизационные отчисления все равно будут учтены в цене производимой по проекту продукции, т.е. при определении выгоды от проекта.

Отметим, что вообще в проектном анализе соблюдается принцип: как выгоды, так и затраты должны учитываться весьма тщательно, но только однажды.

Инфляция повышает цены на все товары и услуги. В стране, где высокая инфляция, часто стремятся пораньше реализовать проект, так как потом он будет стоить дороже. Но если реализовать проект позже, то возрастут и выгоды от него, так как в дальнейшем цены на продукцию проекта тоже будут намного выше. Поэтому неясно, изменит ли инфляция в будущем баланс между выгодами и затратами, подсчитанный на базе ныне действующих цен.

Вследствие этого в странах, где нет гиперинфляции, проекты обычно рассчитывают без учета инфляции, т.е. предполагая, что она одинаково воздействует на выгоды и затраты.

В тех случаях, когда воздействие на выгоды и затраты неравномерно (а неравномерный рост цен особенно характерен для стран с высокой инфляцией), целесообразно учитывать это. Так, если прогнозируется более быстрый рост цен на энергоносители (скажем, в ближайшие 10 лет, по прогнозу, цены на все товары и услуги в стране возрастут в среднем в 5 раз, а на энергоносители в 7 раз), то при расчете затрат в проект со сроком жизни 10 лет нужно заложить такой прирост стоимости энергоносителей, который будет равен отношению роста цен на все товары и услуги в стране к росту цен на энергоносители, т.е. в 1,4 раза (7:5). Если же цены на энергоносители будут расти медленнее, чем в общем цены на товары (скажем, вырастут в 3 раза), то надо будет закладывать снижение стоимости энергоносителей в 1,7 раза (5:3).

Стоимость денег во времени. Сложный процент и дисконтирование

Один из принципов проектного анализа, как уже отмечалось, состоит в том, что необходимо сопоставлять затраты и доходы (выгоды), возникающие в разное время. Так, затраты на осуществление проекта растягиваются во времени, а доходы от проекта, помимо растягивания во времени, обычно возникают после осуществления затрат.

Представим, что мы вместо того, чтобы истратить 1 руб. сейчас, ссужаем его на один год, получив взамен долговое обязательство. Мы как бы лишаем себя возможности потратить этот рубль на себя сейчас. Это предпосылка для того, чтобы нам вернули через год не 1 руб., а больше: ведь рубль, истраченный сейчас, стоит больше, чем рубль через год. Тому есть три причины: