Экспорт капитала при наличии притока золота

4. Экспорт капитала при наличии притока золота

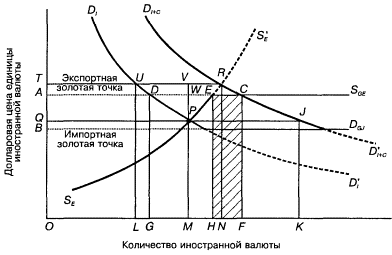

В отсутствие золотого стандарта цена на иностранную валюту поднялась бы до ОТ (или NR), экспорт возрос бы до ON, a импорт упал бы до OL. Наличие же золотого стандарта не позволяет цене иностранной валюты подняться выше экспортной золотой точки ОА. Но при этом обменном курсе предложение иностранной валюты становится абсолютно эластичным, т.е. кривая предложения резко меняет направление и идет параллельно горизонтальной оси.

Перелом кривой предложения товарных экспортеров происходит в точке Е, за которой ее заменяет "кривая" (горизонтальная прямая) предложения экспортеров золота SGE, имеющая бесконечную эластичность.

Эта новая кривая предложения пересекает кривую совокупного спроса DI+CD'I+C в точке С. При этом обменный курс FC (или ОА) соответствует экспортной золотой точке, причем требования на иностранную валюту со стороны экспортеров капитала выражаются отрезком DC (или GF), а требования товарных импортеров отрезком AD (или OG). Все количество требуемой валюты АС (или OF) поставляется совместно товарными экспортерами, АЕ (или ОН), и экспортерами золота, ЕС (или HF) 13.

Таким образом, можно сделать вывод, что экспорт капитала сопровождается снижением товарного импорта (OG ОМ) и возрастанием товарного экспорта (ОН ОМ) и чистого экспорта золота (HF), причем все величины измеряются в иностранной валюте:

Экспорт капитала = Снижение товарного импорта + Возрастание товарного экспорта + Экспорт золота,

т.е. CF = GM + МН + HF.

Расчет же в национальной валюте может опять-таки привести к разным значениям, если эластичность спроса на импорт меньше единицы. В этом случае импорт в долларах должен расти, а не падать. Как следует из 4, спрос импортеров в определенном диапазоне имеет эластичность, большую единицы, поэтому импорт снижается, даже если его измерять в долларах [OGDA OMPQ), при условии, что цена иностранной валюты возрастает от OQ до ОА.

Профицит торгового баланса обнаруживается и в долларах, и в иностранной валюте. Напротив, избыточный экспорт представлен отрезком GH в иностранной валюте и прямоугольником GHED в долларах, так что лишь в том случае, когда существовавший до этого равновесный обменный курс в точности соответствовал золотой экспортной точке, может возникнуть новый спрос на иностранную валюту, поскольку экспорт капитала приводит к избыточному экспорту (профициту торгового баланса) не непосредственно, а лишь через первоначально осуществляемый экспорт золота.

В этой новой ситуации, представленной на 4, "платежный баланс" может быть записан следующим образом:

Товарный экспорт + Экспорт золота = Товарный импорт + Экспорт,

т.е. ОН + HF = ОС + GF и ОНЕА + HFCE = OGDA + GFCD.

В отсутствие золотого стандарта товарный экспорт был бы больше (на величину HN), товарный импорт меньше (на величину LG), чем при золотом стандарте, а избыточный экспорт в точности был бы равен экспорту капитала. Существование золотого стандарта также допускает появление избыточного экспорта, но происходит это не сразу. Тем не менее проявиться он все равно должен, поскольку представленный на 4 переход к равновесию происходит крайне медленно.

21. Главное отличие рассмотренной нами ситуации от проанализированных ранее схем связано с движением долларов, которые выплачиваются экспортерам золота. Эти доллары проходят совсем иной путь, нежели деньги, уплачиваемые товарным экспортерам. Товарные экспортеры выплачивают основную долю своего дохода от продаж (ОНЕА на 4) производителям экспортных товаров, которые, в свою очередь, расходуют эти деньги на промежуточные продукты, факторы производства и т.д.

В то же время экспортеры золота возвращают свой доход от продажи иностранной валюты (площадь HFCE на 4 меньше их комиссионных и транспортных издержек) финансовым органам в качестве оплаты золота. Таким образом, большая часть денег в этом случае исключена из реальной сферы.

Если финансовые власти не проводят целенаправленной политики взаимозачетов, такое сужение денежного обращения приводит не только к изменению распределения денежной массы, но и к сокращению совокупного денежного дохода. Это сокращение денежного дохода, в свою очередь, влияет на спрос и предложение иностранной валюты вполне определенным образом 14: спрос на нее со стороны и товарных импортеров, и экспортеров капитала падает, а предложение ее товарными экспортерами возрастает. Иначе говоря, кривые спроса сдвигаются влево, а кривые предложения вправо.

Рост предложения и снижение спроса в первый момент может быть малозаметным и лишь слегка сдвигает рыночную цену иностранной валюты вниз от экспортной золотой точки. Затем экспорт золота еще более понизит денежное обращение внутри страны. В результате оттока золота из страны произойдет дефляция дохода, не сопровождающаяся взаимозачетами, что могло бы при известных условиях привести к уменьшению спроса на иностранную валюту и росту ее предложения.

Если сдвиг кривых спроса и предложения на валютном рынке происходит лишь после длительной временной задержки (лага), то весьма вероятным становится обратный процесс: смещение моментов снижения спроса импортеров и роста предложения экспортеров приведет к тому, что, когда эти подвижки все-таки произойдут, цена на иностранную валюту опустится ниже импортной золотой точки, и это приведет к бесконечно большой эластичности спроса со стороны "золотых" арбитражеров на иностранную валюту. Они вынуждены будут платить товарным экспортерам долларами, только что выпущенными в оборот финансовыми властями для покрытия собственных платежей за импортное золото, и, таким образом, денежная масса, находящаяся в обращении, снова увеличится.

Когда доходы падают в результате оттока золота, снижение спроса на иностранную валюту становится почти неизбежным, в то время как рост предложения валюты при определенных обстоятельствах может и отсутствовать. Такого рода "ненормальные" условия, способные сделать эластичность кривой спроса отрицательной (см. п. 8), в сочетании с конкурирующими факторами делают реальным обратный сдвиг кривой предложения по сравнению с тем, который вызывает дефляция доходов. Отметим, что к главным "ненормальностям" следует отнести неэластичность иностранного спроса на статьи нашего экспорта и неэластичность иностранного предложения для субститутов тех же статей, а также условия, когда производимые нами товары являются потенциально (не актуально, а лишь в особых случаях) экспортабельными, но ввиду сильнейшей конкуренции их экспорт становится невозможен.

Однако обратный сдвиг следует считать все же более "невероятным" явлением, чем обращение эластичности, особенно если притоку золота в другую страну не препятствует официальная стерилизация или запрет на его приобретение частными лицами. Если приток золота может беспрепятственно оказывать свое влияние на денежный доход в иностранной валюте, ценовая эластичность иностранного спроса на наш экспорт может стать очень малой и тогда, когда у наших товарных экспортеров не возникает барьеров в виде повышения цены иностранной валюты. Для этого достаточно, чтобы эластичность спроса по доходу в иностранной валюте для наших экспортеров не стала слишком малой.

Было бы почти полным абсурдом полагать, будто бы и эластичность по цене, и эластичность спроса по доходу опустились столь низко, что ни возросшие доходы иностранных покупателей, ни сниженные нашими продавцами цены не смогли бы повысить стоимость экспорта в иностранной валюте.

Сдвиг вправо кривой иностранного спроса на наш экспорт, как это хорошо известно из знаменитой полемики вокруг проблемы трансфертов при выплате репараций, может оказаться результатом роста предложения иностранной валюты со стороны наших товарных экспортеров, даже если какую-то часть из них снижение цен вовсе не затрагивает.

22. Теперь было бы полезно обозреть все те конкурирующие между собой факторы, которые способствуют появлению экспортного излишка (профицита) в результате экспорта капитала или иного рода платежей иностранным государствам, представив полученные выше выводы в виде небольшого каталога:

а) внутренняя покупательная способность, используемая для денежных переводов за границу, может снижаться за счет средств, предназначенных для покупки импортных товаров; как следствие, мы можем ожидать снижения спроса на иностранную валюту со стороны товарных импортеров;

b) внутренняя покупательная способность, используемая для денежных переводов за границу, может снижаться за счет средств, предназначенных для покупки товаров, являющихся статьей экспорта; как следствие, мы можем ожидать роста предложения иностранной валюты со стороны наших товарных экспортеров;

с) цена иностранной валюты растет; как следствие, количество иностранной валюты, необходимое нашим товарным импортерам, уменьшается;

d) цена иностранной валюты растет; как следствие, количество иностранной валюты, предлагаемое нашими товарными экспортерами, может увеличиваться;

е) покупка золота "съедает" часть внутренней покупательной способности; как следствие, спрос на иностранную валюту со стороны наших товарных импортеров падает;

- Внешняя покупательная способность

- Валютные спекуляции и процентные ставки

- Целенаправленные усилия по стабилизации

- Интернациональный золотой стандарт

- Стабилизация обменного курса