Вторичный рынок свопов позволяет одной из

сторон контракта путем заключения обратной сделки с третьей стороной

досрочно ликвидировать свои обязательства по нему, если заключенный

своп не оправдывает финансовых ожиданий или по иным причинам.

В зависимости от произошедших на рынке изменений результатом

будет либо выигрыш, либо проигрыш для «уходящей» стороны.

Использование свопов имеет множество целей, как то: уменьшение

риска, в том числе валютного; обеспечение стабильности платежей; снижение

расходов на управление портфелем ценных бумаг, особенно при

его реструктуризации; валютно-финансовый арбитраж, т.е. получение

безрисковой прибыли из разницы между процентными ставками в различных

валютах, в разных странах; получение спекулятивной прибыли

на основе прогнозов ставок и курсов; и даже для получения убытка,

если это необходимо для решения некоторых вопросов налогообложения

(«свопинг»).

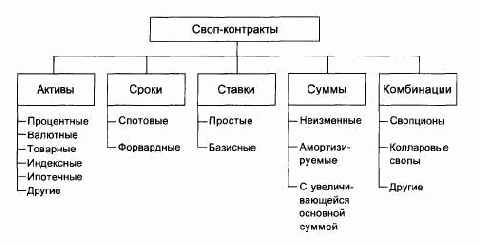

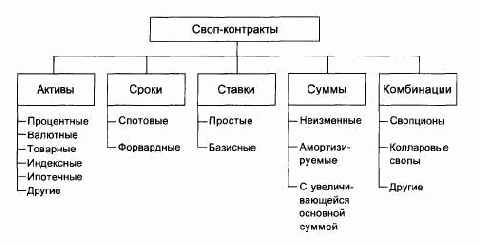

В зависимости от вида базисного актива (или активов), на который

заключается своп-контракт, существуют такие виды свопов, как процентный,

валютный, товарный, индексный и др. Их краткое описание

приведено в следующем под параграфе.

Одно из последних нововведений на рынке — опционный своп, или

свопцион. Это гибрид опциона, обычно европейского типа, и свопа, например

процентного. Свопцион колл — это право заплатить фиксированную

ставку и получить выплату в соответствии с плавающей процентной

ставкой. Свопцион пут, наоборот, дает право заплатить плавающую

процентную ставку и получить выплату в соответствии с фиксированной

процентной ставкой. В момент заключения свопциона устанавливаются

номинал своп-контракта, фиксированная процентная ставка, сроки

действия опциона и самого свопа. В обмен на право исполнения свопциона

его владелец уплачивает продавцу свопциона (обычно банку) установленную

по опциону премию. Исполнение свопциона колл оправдано в

случае тенденции роста рыночных процентных ставок, а свопциона

пут— наоборот, в случае их падения.

Разновидности свопов существуют не только из-за вида базисного актива,

но и из-за начала исполнения свопа (с немедленным началом в течение

двух дней — енотовый своп, с отложенным исполнением); видов обмениваемых

ставок (фиксированная против плавающей; плавающая против

плавающей — базисный спот); изменений основной суммы контракта

с течением времени (если она снижается, то это амортизируемый своп).

В целом классификация своп-контрактов приведена на рис. На

нем отражены наиболее массовые (применяемые) свопы и основные видовые

признаки. На самом деле разновидностей свопов существует большее

количество, поскольку своп в состоянии отражать практически

любые индивидуальные запросы (требования) участников рынка.

Рис. Классификация своп-контрактов

Содержание раздела

Содержание раздела