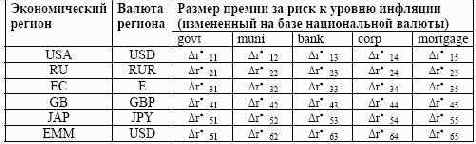

Таблица 4.7. Премии за инвестиционный риск по облигациям

Приведенная модель премий за риск является стационарной и действует на всем интервале прогнозирования.

И расчетный коридор доходности по j-му типу обязательств, эмиттированных в i-

ом экономическом регионе, определяется формулой:

Высокая эластичность фактора текущей доходности по акциям (на уровне торгового дня, недели итд) по фактору роста или спада объема торгов вызывает существенные ценовые колебания индекса. Однако при рассмотрении модели рационального поведения инвестора мы отмечаем, что бурная динамика котировок на уровне среднесрочной перспективе элиминируется тем, что вступает в действие фактор переоцененности/недооцененности акций. И, таки образом, индекс акций в среднесрочной перспективе формирует циклический тренд вокруг своих средних значений, обусловленных рациональным уровнем PE Ratio. Поэтому мы принимаем решение не моделировать объемную эластичность доходности индекса акций, а учесть ее в модели косвенно на уровне эластичности по фактору PE Ratio.

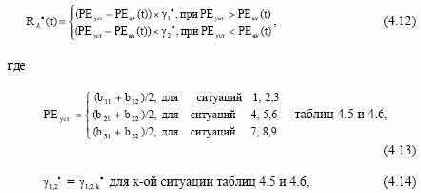

Упомянутая модель эластичности имеет вид:

и эти параметры определяются на основе дополнительных соображений экспертной модели.

В том, что коэффициент эластичности скачкообразно изменяется при переходе PE через уставочное значение, мы отражаем ассиметричность инвестиционного выбора в преломлении на тип инвестора.

Высокая эластичность фактора текущей доходности по акциям (на уровне торгового дня, недели итд) по фактору роста или спада объема торгов вызывает существенные ценовые колебания индекса. Однако при рассмотрении модели рационального поведения инвестора мы отмечаем, что бурная динамика котировок на уровне среднесрочной перспективе элиминируется тем, что вступает в действие фактор переоцененности/недооцененности акций. И, таки образом, индекс акций в среднесрочной перспективе формирует циклический тренд вокруг своих средних значений, обусловленных рациональным уровнем PE Ratio. Поэтому мы принимаем решение не моделировать объемную эластичность доходности индекса акций, а учесть ее в модели косвенно на уровне эластичности по фактору PE Ratio.

Упомянутая модель эластичности имеет вид:

и эти параметры определяются на основе дополнительных соображений экспертной модели.

В том, что коэффициент эластичности скачкообразно изменяется при переходе PE через уставочное значение, мы отражаем ассиметричность инвестиционного выбора в преломлении на тип инвестора.

Так, консервативный инвестор, почувствовав неладное и минимизируя риски, выводит активы быстрее,

чем если бы он вводил их при улучшении инвестиционного климата. Наоборот,

агресиивный инвестор будет быстрее покупать, чем продавать, т.е. не минимизировать риски, а максимизировать прибыль. В глазах же инвестора промежуточного типа рациональные темпы прилива-отлива капитала совпадают;

из контрольной портфельной точки он побежит влево или вправо по линии эффективной границы с одной и той же скоростью, если текущее значение PE Ratio будет симметрично ложиться справа или слева от уставки, соответственно.

Линейный вид модели (4.12) по умолчанию предполагает отсутствие глубоких колебаний текущего PE Ratio от своего уставочного значения, т.к. при наличии эффективных средств распознавания рыночной ситуации (а у нас все эти средства описаны) инвестор будет оперативно корректировать свою инвестиционную стратегию, и колебания индекса PE Ratio не будут сильноволатильными.

То есть модель предполагает детальную настройку на инвестиционную ситуацию (инвестиционную тенденцию). Потому что в реальности рациональный инвестор очень пристально следит за макроэкономической ситуацией, и его решения по управлению фондовым капиталом являются точными (дифференцированными) и оперативными (алертными), что и отражено в модели.

Модель (4.12) предполагает механизм саморегуляции рынка в режиме отрицательной обратной связи. Согласно соотношениям, переоценка индекса влечет отрицательную доходность и спад уровня, что, в свою очередь, приводит к недооценке и возникновению положительной доходности. Все вместе это порождает цикличное поведение, цикличный тренд.

На фондовых рынках наблюдается тенденция, когда акции с низкой капитализацией ориентируются на тенденции акций с высокой капитализацией.

Особенно это справедливо для технически слабых фондовых рынков, когда обращающиеся на нем акции не имеют «собственного слова», то есть отвязаны от своих фундаментальных характеристик, и не существует на рынке игроков,

которые могли бы привести в соответствие фундаментальные параметры акции и ее цену. Так, российский фондовый рынок живет и еще некоторое время будет жить с оглядкой на рынок американский, следуя в фарватере американской динамики, а акции, эмиттированные в российской глубинке, долго еще будут оглядываться на динамику акций гигантов отечественной индустрии.

Парадоксально, но в краткосрочной перспективе корреляция индексов акций первого и второго эшелона близка к нулю. Связано это с тем, что акции второго эшелона обращаются быстрее акций первого эшелона и также быстро изменяются в цене. Если рассмотреть корреляцию этих акций на долгосрочной основе,

элиминировав низкопериодические колебания индексов, то такая корреляция будет стремиться к единице по тенденции.

Поэтому справедливо будет считать, что на уровне монотонного фондового портфеля в среднесрочной перспективе существует линейная зависимость между расчетной доходностью акций первого и второго эшелона:

Косвенно наш вывод подтверждают и результаты моделирования при помощи программы «Система оптимизации фондового портфеля» (рис. 4.7).

Видно, что кривизна параболы эффективной границы невилика (даже при нулевой корреляции), а по мере роста корреляции эта парабола будет только спрямляться.

Итак мы получили прогноз расчетного коридора доходности для всех типов фондовых индексов, и теперь процесс переходит на фазу 5 . оценка доходности и риска индексов и ребалансинг портфеля.

Рис. 4.7. Модельный портфель из акций первого и второго эшелонов