«Бычьими» и «медвежьими» западнями или ловушками называются значительные пробои уровней, вслед за которыми вскоре следуют внезапные и резкие развороты цен в направлении, противоположном пробою.

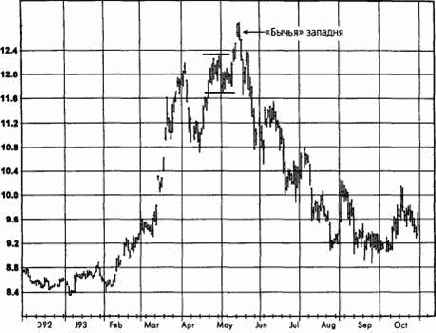

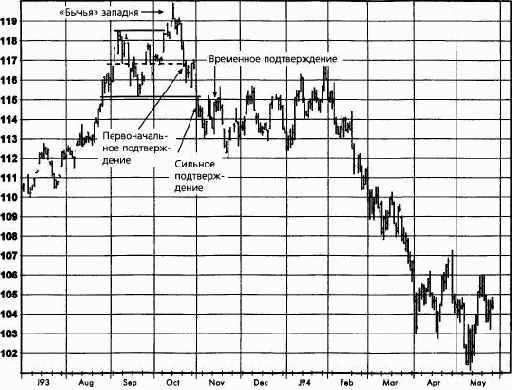

Рисунок 11.1. «БЫЧЬЯ ЗАПАДНЯ»: САХАР, ОКТЯБРЬ 1993

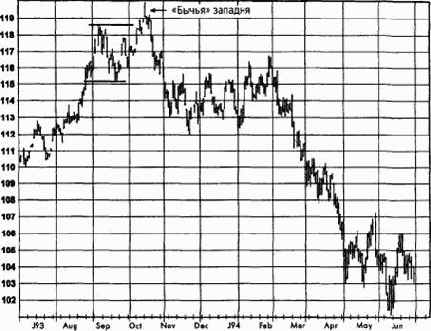

Мой опыт свидетельствует, что такой тип противоречивого движения цен является одним из самых надежных индикаторов крупных вершин и впадин. Пример «бычьей» западни был дан в предыдущем параграфе (рис. 11.1). Другим классическим примером такой ловушки явился октябрьский пик 1993 г. на шестилетнем «бычьем» рынке казначейских облигаций (рис. 11.2). Обратите внимание, что за пробоем верхней границы предшествующего семинедельного торгового диапазона в середине октября и достижением нового максимума сразу последовал резкий обвал цен.

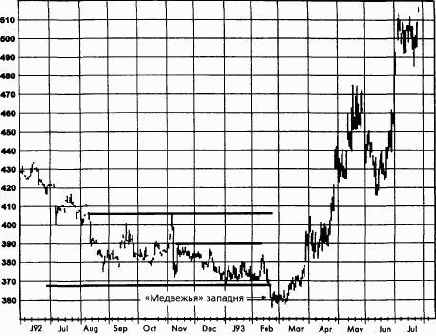

В случае «медвежьей» западни рынок снижается как раз настолько, что исполняются защитные остановки, поставленные под нижней границей торгового диапазона, но дополнительного предложения со стороны продавцов после пробоя нет, что является признаком силы рынка. Подобное быстрое опровержение сигнала к продаже можно рассматривать как сигнал к покупке.

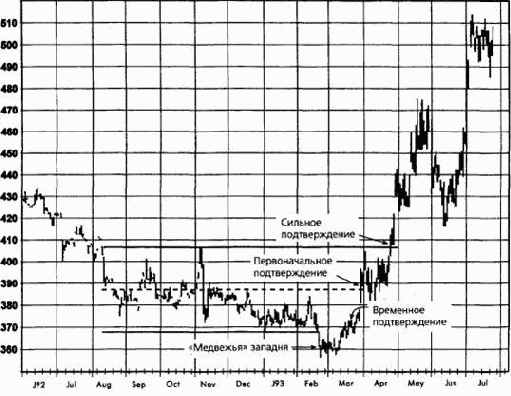

Рис. 11.3, изображающий кульминацию шестилетнего снижения цен на рынке серебра, является классическим примером «медвежьей» западни.

Рисунок 11.2. «БЫЧЬЯ ЗАПАДНЯ : КАЗНАЧЕЙСКИЕ ОБЛИГАЦИИ, ИЮНЬ 1994

В феврале 1993 г. рынок продемонстрировал резкое двухдневное погружение как под предыдущий очень узкий трехмесячный торговый диапазон, так и под более широкий шестимесячный торговый диапазон. Затем рынок вместо того, чтобы продолжить снижение, остановился и вернулся в торговый диапазон. Таким образом, сигнал к падению цен был опровергнут рынком, а затем начался долгосрочный рост цен.

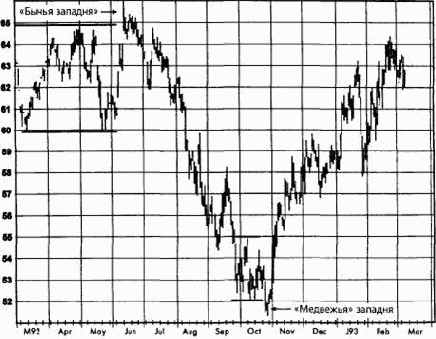

На рис. 11.4 представлен еще один пример «медвежьей западни». В конце октября 1992 г., после очень крутого четырехмесячного падения, цены показали новый минимум, пробив нижнюю границу торгового диапазона, который сформировался в последний месяц. Однако продолжения падения не последовало, и за неделю котировки вернулись в верхнюю часть предшествовавшего торгового диапазона. Рынок продолжил рост и в конечном счете отыграл почти весь спад июля-октября. (Интересно, что на этом рисунке есть и «бычья» западня, так как июньский пик 1992 г. образовался в результате широкого ценового разрыва, после которого сразу начался падающий тренд.)

Насколько должны отступить цены, чтобы можно было говорить о наличии «бычьей» или «медвежьей» западни? Ниже приведено несколько возможных условий подтверждения.

Рисунок 11.3. «МЕДВЕЖЬЯ» ЗАПАДНЯ: СЕРЕБРО, ИЮЛЬ 1993

Первоначальное ценовое подтверждение. Возвращение котировок в среднюю часть консолидационной формации, предшествовавшей пробою.

Сильное ценовое подтверждение. Возвращение котировок к дальней границе (нижней для «бычьей» и верхней для «медвежьей» западни) консолидационной формации, предшествовавшей пробою.

Временное подтверждение. Неспособность рынка в течение определенного времени (например, четырех недель) вернуться к ценовому экстремуму, достигнутому после пробоя.

Выбор между использованием первоначального или сильного ценового подтверждения определяется тем, что первое обеспечивает лучшие условия открытия позиций в ситуации «бычьей» или «медвежьей» западни, тогда как второе подает более надежный сигнал. Временное подтверждение можно использовать как независимо, так и вместе с двумя ценовыми подтверждениями.

Рисунок 11.4.

«БЫЧЬЯ» ЗАПАДНЯ И «МЕДВЕЖЬЯ» ЗАПАДНЯ: ХЛОПОК, МАРТ 1993

Рис. 11.5 и 11.6 воспроизводят рис. 11.2 и 11.3, добавляя к ним каждое из условий подтверждения (предполагается, что временное подтверждение наступает не ранее, чем через четыре недели). Заметьте, что временное подтверждение может наступить как после обоих ценовых условий подтверждения (рис. 11.5), так и до них (рис. 11.6), а также в любой точке между ними.

Сигнал «бычьей» западни становится недействительным, если рынок возвращается к максимуму, достигнутому после пробоя. Аналогичным образом, сигнал «медвежьей» западни становится недействительным, если рынок возвращается к минимуму, достигнутому после пробоя. Для отмены сигналов «бычьей» или «медвежьей» западни можно использовать более чувствительные условия, если рынок уже достаточно продвинулся в направлении сигнала или истекло установленное время. Примером такого условия является возврат цен к противоположной границе консолидационной формации после того, как был получен сигнал сильного ценового подтверждения (например, в случае «бычьей» западни возврат к верхней части модели после того, как цены упали под ее нижнюю границу).

Рисунок 11.5. УСЛОВИЯ ПОДТВЕРЖДЕНИЯ «БЫЧЬЕЙ» ЗАПАДНИ: КАЗНАЧЕЙСКИЕ ОБЛИГАЦИИ, ИЮНЬ 1994

Рисунок 11.6. УСЛОВИЯ ПОДТВЕРЖДЕНИЯ «МЕДВЕЖЬЕЙ» ЗАПАДНИ: СЕРЕБРО, ИЮЛЬ 1993

Примером более чувствительного, комбинированного ценового/ временного сигнала отмены является возврат цен в среднюю часть модели (к точке первоначального ценового подтверждения сигналов «бычьей» и «медвежьей» западни) в любое время через четыре или более недель после сильного ценового подтверждения. Чем более чувствительно установленное условие отмены, тем меньше убыток от ложного сигнала «бычьей» или «медвежьей» западни, но тем больше вероятность того, что правильно открытая позиция будет ликвидирована преждевременно.

Если выбранное условие отмены не наступает, то позицию, открытую по сигналу «бычьей» и «медвежьей» западни, лучше держать до достижения рынком выбранной вами ценового цели или другого условия закрытия позиции либо до появления свидетельств разворота тенденции в противоположном направлении.