Этот метод — наиболее простой. В его основе лежит логическая посылка, что изменение на рынках будет примерно таким же, как и предыдущее колебание цен в том же направлении. Иными словами, если рынок поднялся на 30 центов, и затем происходит коррекция, то вывод таков: рост цен от низшей точки коррекции составит примерно 30 центов. Хотя концепция измеренного движения столь проста, что в нее трудно поверить, она дает хорошие прогнозы чаще, чем можно предположить. Кроме того, когда два или более подобных ориентира, построенных независимо друг от друга, указывают на одну и ту же ценовую область, надежность прогноза резко возрастает.

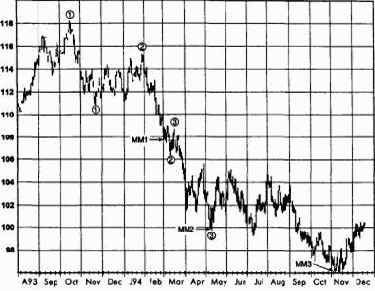

Рис. 10.1 дает прекрасный пример использования метода измеренного движения. Обратите внимание на то, что на одном графике данный метод несколько раз достаточно точно указывал цели ценовых движений. Прогноз ценового движения, полученный из предположения, что снижение котировок после январского максимума 1994 г. будет равняться падению цен с октябрьского пика 1993 г. до относительно го минимума в ноябре того же года, указал на уровень 107-26 (ММ1).

Рисунок 10.1.

ИЗМЕРЕННЫЕ ДВИЖЕНИЯ: КАЗНАЧЕЙСКИЕ ОБЛИГАЦИИ, ДЕКАБРЬ 1994

Примечание: MM — измеренное движение (measured move).

Эта цель для котировок оказалась совсем близко к фактическому относительному минимуму в 106-16 в марте. Прогноз измеренного движения, основанный на предположении, что снижение котировок с мартовского относительного максимума 1994 г. будет равняться падению цен с январского максимума 1994 г. до относительного минимума в марте того же года, указал на уровень 99-27 (ММ2). Это целеуказание попало «в яблочко», если сравнить его с фактическим майским минимумом в 99-24. Наконец, прогноз измеренного движения, основанный на предположении, что снижение котировок с июньского максимума 1994 г. будет равняться падению цен с мартовского относительного максимума 1994 г. до минимума в мае того же года, указал на уровень 96-08 (ММЗ). И вновь прогноз цены почти в точности совпал с фактическим минимумом рынка в 96-01, достигнутым в ноябре.

Поскольку значительные движения цен часто затрагивают длительный период времени, за который успевают смениться несколько фьючерсных контрактов, анализ измеренного движения полезно проводить на более долговременных графиках, связывающих несколько контрактов. В целом, графики непрерывных фьючерсов больше подходят для метода измеренного движения, чем графики ближайших фьючерсных контрактов, поскольку, как было отмечено в гл. 2 и более подробно рассматривается в гл. 12, непрерывные фьючерсы точно отображают изменения цен, а ближайшие контракты — нет.

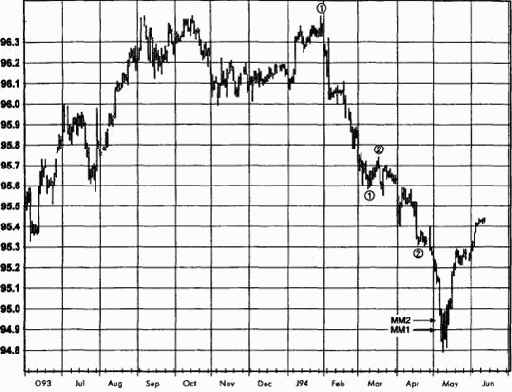

Рисунок 10.2.

ИЗМЕРЕННОЕ ДВИЖЕНИЕ: ПШЕНИЦА, НЕПРЕРЫВНЫЕ ФЬЮЧЕРСЫ

Рис. 10. 2 показывает цель измеренного движения, рассчитанную исходя из масштабного роста цен с сентябрьского минимума 1993 г. до январского пика 1994 г. Ориентировочная цель измеренного движения (ММ1) основана на предположении, что рост котировок с уровня июльского минимума 1994 г. будет равняться предыдущему подъему цен. Как можно видеть, эта цель точно указала на фактическую вершину рынка в 1994 г.

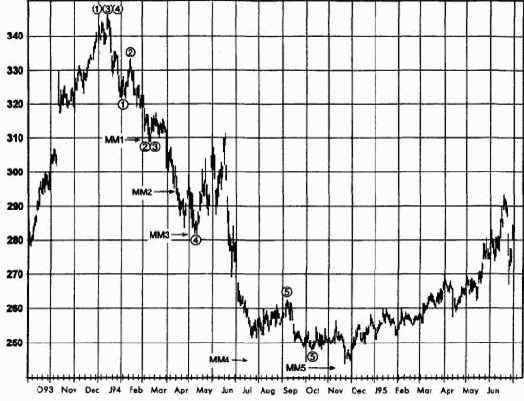

Рис. 10.3 демонстрирует применение метода измеренного движения к графику непрерывных фьючерсов на кукурузу. Этот график показывает множество удивительно точных целей, полученных данным способом. Цель измеренного движения (ММ1), определенная на основе первоначального падения котировок с вершины рынка, достигнутой в январе 1994 г., почти точно совпала с фактическим относительным минимумом в марте того же года. Хотя цель ММ2, базирующаяся на падении котировок в феврале — начале марта, оказалась несколько выше фактического минимума в мае, однако цель измеренного движения ММЗ, полученная исходя из общего снижения цен с уровня январской вершины до относительного минимума в марте, почти абсолютно точно предсказала фактический майский минимум. Особенно поразителен тот факт, что цель самого крупного измеренного движения ММ4, основанная на всем снижении цен с январской вершины до майского минимума, почти точно совпала с ноябрьским дном 1994 г. Более того, движение цен вниз в сентябре — начале октября дало аналогичную цель ММ5, которая усилила предыдущую цель ММ4. Вместе эти два цели стали явным свидетельством того, что рынок находится вблизи крупной впадины, после которой может начаться рост цен.

Как видно из предыдущего примера с кукурузой, часто появляются две или более цели измеренного движения для одного и того же предполагаемого минимума или максимума. Это происходит тогда, когда имеется несколько соответствующих колебаний цен, которые служат базой определения целей измеренных движений. Когда два или более таких ориентира почти совпадают, это обычно повышает надежность ценовых прогнозов, являющихся для рынка важными целевыми зонами.

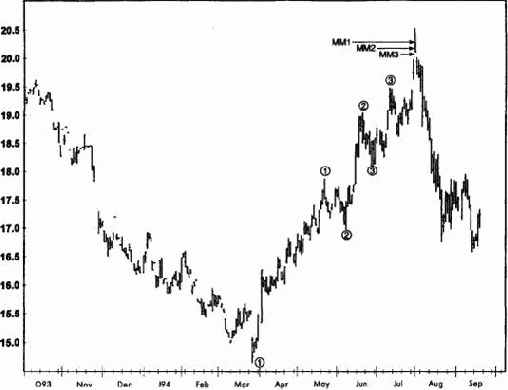

Рис. 10.4 дает превосходный пример нескольких, почти совпадающих ценовых целей измеренного движения. Как можно видеть, цели, полученные исходя из подъема цен с конца марта по середину мая (ММ1), июньского роста (ММ2) и повышения с конца июня по середину июля (ММЗ), примерно совпали, причем как раз над фактической вершиной рынка, сформировавшейся в августе. На рис. 10.5 представлен еще один пример. Цели измеренных движений, рассчитанные исходя из падения цен с конца января по начало марта (ММ1) и снижения с середины марта по середину апреля (ММ2) примерно совпадают вблизи фактического майского дна рынка.

Рисунок 10.3.

ИЗМЕРЕННЫЕ ДВИЖЕНИЯ: КУКУРУЗА, НЕПРЕРЫВНЫЕ ФЬЮЧЕРСЫ

Рисунок 10.4. СОВПАДЕНИЕ ЦЕЛЕЙ ИЗМЕРЕННЫХ ДВИЖЕНИЙ: НЕФТЬ, ОКТЯБРЬ 1994

Рисунок 10.5. СОВПАДЕНИЕ ЦЕЛЕЙ ИЗМЕРЕННЫХ ДВИЖЕНИЙ: ЕВРОДОЛЛАР, ИЮНЬ 1994