Самый распространенный способ построения графиков соединенных контрактов называется графиком ближайших фьючерсных контрактов. Этот вид ценовых серий строится так: берут график индивидуального контракта до его истечения, затем присоединяют график следующего контракта и т.д.

Хотя на первый взгляд такой подход представляется разумным методом построения графиков сопряженных контрактов, проблема метода ближайших контрактов состоит в том, что между истекающим и новым контрактом существуют разрывы — и часто весьма существенные. Допустим, например, что октябрьский контракт на крупный рогатый скот завершился на уровне 60 центов, а очередной ближайший контракт (декабрьский) закрылся в этот день по 63 цента. Далее предположим, что на следующий день декабрьский контракт пережил дневной лимит снижения (limit-down), упав с 63 до 61 цента.

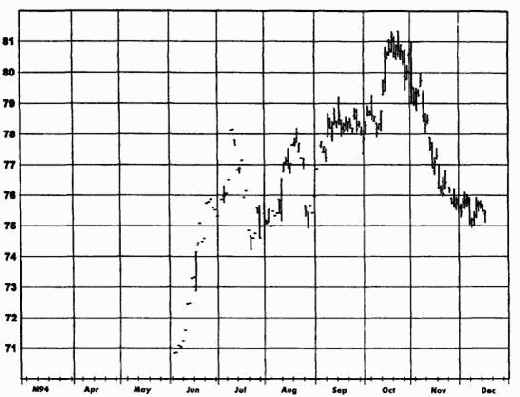

Рисунок 12.1. ШВЕЙЦАРСКИЙ ФРАНК. МАРТ 1995.

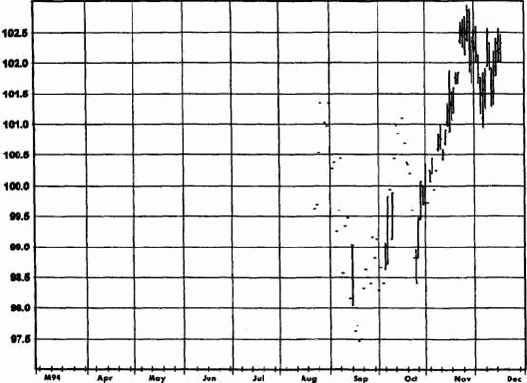

Рисунок 12.2. ЗОЛОТООБРЕЗНЫЕ ОБЛИГАЦИИ, МАРТ 1995.

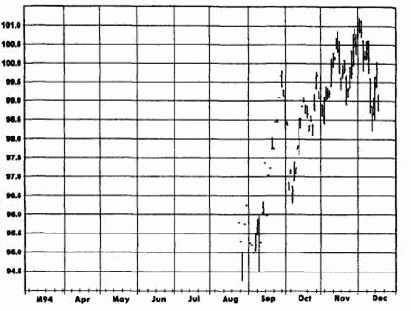

Рисунок 12.3. ИТАЛЬЯНСКИЕ ОБЛИГАЦИИ, МАРТ 1995

График цен бли жайших фьючерсов покажет следующие уровни закрытия в эти два соседних дня: 60 центов, 61 цент. Иными словами, график ближайших фьючерсных контрактов продемонстрировал бы рост на 1 цент в тот самый день, когда длинные позиции фактически имели убыток в размере дневного лимита снижения, равный 2 центам. Этот пример отнюдь не надуман. Подобные искажения (а на самом деле, и более драматические) являются довольно типичными при смене контрактов на графиках ближайших фьючерсных контрактов.

Их подверженность искажениям в точках смены контрактов делает желательным использование альтернативных методов соединения графиков цен отдельных контрактов. Один из таких методов детально описан в следующем параграфе.