значения этих показателей. Таким образом, необходимо определить так называемые пороговые значения, при которых предприятие можно считать эффективно работающим. К сожалению,

рекомендации западных аналитиков, приводимые во многих российских изданиях, в России не могут быть использованы непосредственно. Как и в случае применения метода количественного анализа необычных отклонений, пользователь устанавливает допустимые изменения значений показателей, заносимые в таблицу нормативов. В случае выявления значительных отклонений проводится углубленная оценка финансовой деятельности эмитента.

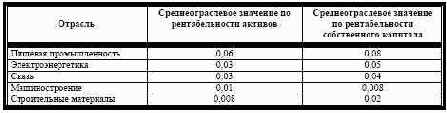

Наиболее приемлемым является подход, при котором определяются региональные среднеотраслевые значения коэффициентов, учитывающие специфику развития локальных экономических образований (см. табл. 22). Если отрасль не представительна в регионе,

сравнение следует проводить со среднеотраслевыми показателями в масштабе страны.

Таблица 22 характеризует сложность и неоднозначность выбора пороговых значений (информация приведена по данным Мосгоркомстата за 1999 год).

Сравнение с аналогичными компаниями и с показателями в наилучшие периоды деятельности в российских условиях не применимо из-за отсутствия достаточной исторической базы сравнения и отсутствия действительно рыночной конкурентной среды, что является особенностью формирования рыночного хозяйства в России.

Рейтинговая оценка Позволяет классифицировать компании-эмитентов по различным выбранным количественным характеристикам. Обычно при построении рейтинга применяются различные количественные методики, а также статистические методы обработки данных.

Наиболее простым методом рейтинговой оценки является ранжирование объектов анализа по одному или нескольким показателям. Например, совокупность предприятий выстраивается по убыванию выручки от реализации, и предприятию, имеющему наибольший объем реализации присваивается максимальная оценка. Далее предприятию ранжируются по другому показателю . чистая прибыль. Итоговым рейтингом является балл, набранный предприятием, по результатам ранжирования по выбранным показателям. Пример: Эксперт-200. Помимо анализа количественных показателей в процессе рейтинговой оценки учитывают и качественные характеристики деятельности самого эмитента, а также факторы окружающей среды, влияющие на его деятельность. Пример: рейтинг банков по системе CAMEL.

Количественная оценка качественных показателей Примером такого анализа служит методика, разработанная S&P, для оценки качества корпоративного управления (см. параграф 3 главы I). В данном случае оцениваются различные качественные характеристики деятельности компании-эмитента, которым в последствии экспертным путем присваивается определенный балл. По сумме набранных баллов компании выставляется количественная оценка, характеризующая уровень корпоративного управления в компании. Экспертная оценка Применяется для анализа как количественных, так и качественных показателей. Наиболее субъективная из всех перечисленных методов анализа. В большей степени применима для анализа макроэкономических и отраслевых факторов, влияющих на деятельность компании-эмитента. Однако не менее употребима и при анализе микроуровня, в частности, определении рейтинга компании, учитывающего качественные характеристики.

Математико-статистические методы анализа Применяются для анализа больших совокупностей количественных показателей (анализ временных рядов, корреляционный анализ, регрессионный анализ, факторный и компонентный анализ, кластерный анализ, частотный анализ). Выбор методов анализа Выбор методов анализа зависит от задач, которые ставит перед собой государство- инвестор. В рамках настоящей работы можно выделить две задачи.

Первая J/TT4 - определение направления регулирующего воздействия государства на компанию-эмитента, обеспечивающего соблюдение действующего законодательства по ценным бумагам, защиту прав и законных интересов инвесторов и акционеров. Вторая . принятие государством качественных инвестиционных решений в отношении пакетов акций, находящихся в государственной собственности. Результатом решения этих задач будет достижение единственной цели - создание предпосылок для активизации развития национального рынка ценных бумаг.

Однако, как уже говорилось выше, сформулированные выше задачи во многом пересекаются, что подтолкнуло автора к созданию единой системы показателей состояния эмитентов. Автор исходил из предположения, что эффективное управление государственной собственностью в виде пакетов акций заключается, в том числе и в создании рынка ценных бумаг компаний, в уставных капиталах которых есть доля участия государства. В свою очередь, такая государственная политика будет стимулировать развитие национального рынка корпоративных ценных бумаг.

Исходя из такой позиции, исследованы пути и возможности как регулирующего воздействия государства на рассматриваемые компании-эмитенты, так и воздействия государства-акционера на качество принимаемых в этих компаниях корпоративных решений. Такие решения касаются, прежде всего, стимулирования компании-эмитента к открытости своей деятельности, перехода на международные стандарты бухгалтерского учета, привлечения действительно независимых аудиторов и консультантов, принятия стратегического плана привлечения инвестиций посредством выхода на организованный рынок ценных бумаг. Такую работу невозможно провести с позиции государства как регулятора, но с позиции акционера они вполне реализуемы. Безусловно, что это неоднозначный вывод, поскольку размер пакета акций в большинстве компаний не является контрольным. В этой связи необходимо проведение переговоров с другими акционерами, с менеджментом компании, представляющего основного собственника, с целью поиска компромиссных решений. Это под силу государству как акционеру.

Таким образом, со стороны государства-инвестора необходимо инициирование управленческих решений, направленных на повышение эффективности хозяйственной деятельности компании-эмитента, в первую очередь, по поиску альтернативных источников привлечения капитала, одним из которых является рынок ценных бумаг.