Регулятивная деятельность государства в системе управленческих задач и подзадач мониторинга и контроля, возложенных на ФКЦБ России

Первой из управленческих задач является создание общедоступной системы раскрытия информации на рынке ценных бумаг, обеспечение раскрытия информации о зарегистрированных выпусках ценных бумаг. Эта задача предполагает ведение и постоянную актуализацию информационной базы данных об эмитентах. Такая база должна содержать идентифицирующую информацию об эмитенте (досье эмитента), проспекты эмиссии, отчеты о выпуске ценных бумаг, ежеквартальные отчеты эмитентов, сообщения о существенных событиях и действиях, затрагивающих финансово-хозяйственную деятельность эмитента, бухгалтерскую отчетность, сведения о нарушениях, материалы проверок и многое другое.

Создание подобной базы данных . достаточно трудоемкая и затратная задача. Так, например, в РО ФКЦБ России в Центральном федеральном округе созданы базы данных по отдельным направлениям деятельности Комиссии: для правоохранительных органов, базы данных регистрации выпусков ценных бумаг, контроля эмитентов, ежеквартальных отчетов эмитентов, анализа финансового состояния эмитентов на основе информации, содержащейся в ежеквартальных отчетах. Часть этой информации выставляется в открытом доступе на сайте в Интернете «Москва фондовая»71, часть остается пока еще закрытой. В дальнейшем предполагается объединить эти разрозненные базы данных в единую информационную базу, доступную для любого пользователя.

Вторая управленческая задача, стоящая перед Федеральной комиссией . контроль за соблюдением эмитентами условий и обязательств, предусмотренных выпусками ценных бумаг и проспектами эмиссии, нормативов, установленных ФКЦБ для эмитентов в качестве обязательных для применения. Основными подзадачами в этой части является осуществление надзора за соответствием объема выпуска эмиссионных ценных бумаг их количеству в обращении, надзор за выполнением эмитентами фиксированных денежных обязательств по эмиссионным ценным бумагам, надзор за крупными инвестиционными проектами, обязательства по инвестированию в которые брались эмитентом при привлечении средств на основе эмиссии ценных бумаг.

Формирующийся фондовый рынок и сложившийся менталитет не позволяют российским предприятиям использовать эмиссию долевых ценных бумаг для привлечения капитала с рынка. Связано это и с политикой менеджмента, владеющего контрольным пакетом акций компании и не желающего привлекать внешних инвесторов, и со спекулятивными тенденциями, преобладающими на рынке. На этом фоне в 2000 и первом квартале 2001 года ряд крупных российских компаний приступил к выпуску корпоративных облигаций, размещаемых путем открытой подписки. Всего за этот период по оценкам Московской межбанковской валютной биржи облигационные займы выпустили 31 компания-эмитент на общую сумму более 50 млрд. рублей72. Однако, несмотря на быстрое развитие рынка корпоративных облигационных займов, Федеральной комиссией пока не созданы механизмы мониторинга исполнения эмитентами обязательств по корпоративным облигациям и предотвращения корпоративных дефолтов, что создает дополнительные риски на российском рынке ценных бумаг.

Мониторинг выплаты фиксированных дивидендов по привилегированным акциям компании-эмитента со стороны Федеральной комиссии также не ведется. Комиссия, как правило, применяет административные меры воздействия к компаниям-эмитентам, не исполнившим свои обязательства, в случаях непосредственного обращения в Комиссию акционера, права которого нарушены.

Таким образом, по мнению автора, в целях снижения рисков на российском рынке ценных бумаг должна быть создана система сплошного непрерывного мониторинга за исполнением фиксированных обязательств, взятых на себя компанией-эмитентом, для целей последующего раскрытия этой информации среди потенциальных инвесторов. 72 Пресс-релиз Московской межбанковской валютной биржи от 20марта 2001 года

Такая система должна стать неотъемлемой частью информационной базы данных, о которой говорилось выше. Задача контроля за ходом реализации крупных инвестиционных проектов, обязательства по инвестированию в которые брались эмитентом при привлечении средств на основе эмиссии ценных бумаг, хотя законодательно и не определена, однако, по мнению автора, также должна решаться Федеральной комиссией по рынку ценных бумаг совместно с другими органами государственной власти.

При этом объектами контроля должны стать не все инвестиционные проекты, а лишь те из них, которые либо реализуются с участием государства как инвестора (государство приобретает часть эмиссии, выпускаемой для финансирования проекта, или уже является акционером компании-эмитента, реализующего проект), либо гарантируются государством (пример - гарантирование выпуска облигационного займа РАО ВСМ), либо компания-эмитент при поддержке государства выходит на организованный рынок ценных бумаг в целях привлечения средств для финансирования инвестиционного проекта (проект приобретает статус «государственной важности»).

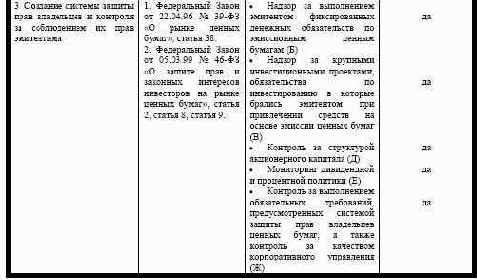

Более того, поскольку многие из инвестиционных проектов, финансируемых за счет публичных эмиссий корпоративных ценных бумаг, предполагают привлечение широкого круга частных инвесторов (в том числе физических лиц), то это является еще одной причиной необходимости мониторинга Федеральной комиссией крупных инвестиционных проектов. Третья управленческая задача представляет собой создание системы защиты прав владельцев ценных бумаг и контроля за соблюдением их прав эмитентами. Здесь основными подзадачами помимо упомянутых выше мониторинга выполнения эмитентами фиксированных денежных обязательств по эмиссионным ценным бумагам и надзора за крупными инвестиционными проектами являются контроль за структурой акционерного капитала (для целей последующего раскрытия информации об изменении структуры акционерного капитала, а также с позиции государства как акционера), мониторинг дивидендной и процентной политики, а также контрольдругих элементов в системе защиты прав владельцев ценных бумаг. В этом аспекте стоит отметить особую роль Федеральной комиссии в защите прав миноритарных акционеров, а также в содействии внедрения в практику деятельности российских компаний-эмитентов цивилизованного корпоративного управления. Эта задача наиболее актуальна в российских условиях, когда, не обладая блокирующим пакетом, акционер не в состоянии участвовать в принятии важных для него управленческих решений.

Более того, целью крупных собственников многих российских компаний, зачастую аффилированных с менеджментом или выступающих с ним в одном лице, является размывание пакетов акций мелких акционеров, что в большинстве случаев происходит с грубым нарушением их прав. В этой связи ФКЦБ России в начале 2000 года выступила с инициативой разработки Кодекса корпоративного управления, который, не будучи нормативным документом, станет ориентиром для компаний-эмитентов в их политике в отношении своих миноритарных акционеров, раскрытия информации на рынке ценных бумаг. Одним из мотивов стремления компаний повышать свой уровень корпоративного управления может стать также ее независимая оценка. Так, например, подобная методика оценки уже разработана рейтинговым агентством Standard&Poor.s (см. главу I) и при участии РО ФКЦБ России в Центральном федеральном округе и ММВБ в марте 2000 года успешно опробована на нескольких российских компаниях.

Принятый в марте 1999 года Федеральный Закон «О защите прав и законных интересов инвесторов на рынке ценных бумаг» определил права и обязанности Федеральной комиссии по реализации возложенной на нее функции защиты прав акционеров и инвесторов. В законе впервые предусмотрены административные санкции, накладываемые на компанию-эмитента и/или ее руководителя за правонарушения в области рынка ценных бумаг, в том числе связанные с нарушением прав инвесторов и акционеров. В марте 2001 года Государственной Думой РФ приняты поправки к Уголовному кодексу, предусматривающие ответственность руководителей компаний-эмитентов за систематические нарушения на рынке ценных бумаг.

Однако все эти меры носят репрессивный характер. По мнению автора должен быть создан механизм профилактики и предупреждения противоправных действий, который должен выражаться, прежде всего, в постоянном мониторинге деятельности компаний-эмитентов, наступления корпоративных событий и т.д. Механизм подобного мониторинга должен быть реализован Федеральной комиссией в рамках создаваемой ею единой информационной базы данных по компаниям-эмитентам. И, наконец, не закрепленная в российском законодательстве, управленческая задача .

содействие в реализации инвестиционных проектов, использующих эмиссию ценных бумаг, по мнению автора, является особенно актуальной, поскольку непосредственно способствует развитию рынка корпоративных ценных бумаг.

Под содействием понимается снижение организационно- регулятивных издержек при регистрации выпусков ценных бумаг, эмитируемых под реализацию проекта, привлечение к реализации проекта от лица государства профессиональных участников рынка ценных бумаг, широкое освещение проекта, опять же от лица государства, в средствах массовой информации. Однако система таких мер не должна замещать должный контроль со стороны государства за исполнением законодательства о ценных бумагах, о котором говорилось чуть выше.

В конечном итоге, поддержка государством крупных инвестиционных проектов должна способствовать росту экономической активности, улучшению инвестиционного климата в стране. Инвестиционная деятельность государства Инвестиционная деятельность государства включает:

принятие решений о государственных инвестициях в уставные капиталы коммерческих компаний; операции на рынке ценных бумаг с акциями, принадлежащими государству, а также с производными ценными бумагами, базовым активом которых являются акции, принадлежащие государству; управление портфелем прямых инвестиций в акции, принадлежащие государству, путем участия в принятии стратегических управленческих решений, влияющих на бизнес компании-эмитента.

Как видно из перечисленных выше направлений инвестиционной деятельности государства, в основе их лежит задача управления пакетами акций, находящимися в собственности государства. При этом в настоящей работе инвестиции государства рассматриваются не как портфельные инвестиции, а как стратегические инвестиции, преследующие цель повышения эффективности хозяйственной деятельности компании- эмитента. Такой подход является принципиально новым в деятельности государственных органов на российском фондовом рынке. В этой связи, отсутствует и положительный опыт в инвестиционной деятельности государства на рынке ценных бумаг. Созданные государственные имущественные институты (РФФИ, ФУДН, Министерство имущественных отношений, отраслевые министерства) по-прежнему решают задачу реализации государственной собственности через механизмы продажи акций.

Задачи эффективного управления пакетами акций, закрепленными в государственной собственности, практически не реализованы. Эта проблема является следствием отсутствовавших до недавнего времени общих концептуальных подходов к управлению государственной собственностью (Концепция управления государственным имуществом и приватизации в Российской Федерации одобрена постановлением Правительства РФ от 9 сентября 1999 года № 1024). Так, например, основной задачей Федерального управления по делам о несостоятельности (банкротстве) являлся вывод предприятий из кризиса, что на деле выливалось в перепродажу имущественных комплексов в целом. Каждый из государственных органов на своем направлении решает свои функциональные задачи, но целостной системы управления собственностью не сложилось.

Таким образом, в условиях отсутствия общих подходов к управлению государственной собственностью, составной частью которой являются пакеты акций, принадлежащие государству, принятие решений о государственных инвестициях в уставные капиталы тех или иных компаний, а также последующее эффективное управление пакетами их акций не носят системного характера и не дают желаемых результатов. Таким образом, государство в процессе своей инвестиционной деятельности стоит перед необходимостью создания системы управления портфелем прямых инвестиций в форме пакетов акций, принадлежащих государству. Эта задача резко отличается от классической задачи портфельного управления диверсифицированными массивами акций, что находит отражение и в методах управления.

Управление пакетом акций, принадлежащим государству, заключается в инициировании стратегических решений на уровне органов управления компанией-эмитентом посредством реализации того объема прав, которые предоставляет государству его пакет акций. Цели такого управления - поддержка социально значимых и инфраструктурных предприятий, вывод их на безубыточный режим работы, содействие повышению эффективности их финансово- хозяйственной деятельности и последующий выход из состава акционера путем продажи пакета акций стороннему инвестору по цене, превышающей цену приобретения. Однако анализ источников формирования государственного портфеля инвестиций в акции компаний-эмитентов показывает, что не всегда государство преследовало вышеназванные цели.

Аккумулирование пакетов акций, принадлежащих государству, происходило в России по двум основным направлениям: пакеты акций, полученные в результате приватизации государственной собственности, и пакеты акций, сформировавшиеся в результате участия государственных органов в капитале коммерческих организаций. Так на сегодняшний день Российская Федерация является участником (акционером) в 2500 акционерных обществах, где ее доля превышает 25 процентов уставного капитала, представляющих базовые отрасли экономики (всего в собственности РФ находятся пакеты акций (доли) 3896 хозяйственных обществ и товариществ)73. Москва - один из крупнейших субъектов Российской Федерации, имеет доли в капиталах порядка 600 хозяйственных обществ.

И в том, и в другом случае пакеты акций попадали в собственность государства одним из двух упомянутых выше способов (большинство акций в собственности государства остались от приватизации государственных предприятий). Сравнительная характеристика инвестиционных портфелей Российской Федерации и Москвы приведена в таблице 10. Таблица 10 Структура инвестиционного портфеля Российской Федерации и Москвы по состоянию на осень 1999 года74 При этом цели участия государства во многих компаниях-эмитентах остаются неясными. Особенно это касается Москвы, где город не имеет возможности влиять на принятие решений (менее 25% в 375 обществах), а значительная часть из вновь созданных компаний не решают социальных и инфраструктурных задач города. Интересен зарубежный опыт участия государства в инвестиционной деятельности.

Анализ масштабов предпринимательской активности за рубежом говорит о неуклонном снижении доли государственных предприятий (в том числе акционерных обществ с участием государства) в индустриально развитых странах, а также о превышении доли государственных предприятий в развивающихся странах по сравнению с индустриально развитыми. Кроме этого, стоит отметить и тот факт, что доля государственных предприятий в Европе значительно выше, чем в США. Количественные характеристики вышеназванных фактов приведены в таблице 11. Таблица 11 Доля государственных предприятий (включая акционерные общества с участием государства) в валовом внутреннем продукте, в %75 Индустриальные страны в целом 9,0 Для организации системы эффективного управления пакетами акций, принадлежащими государству, должна быть проведена предварительная работа, включающая определение целей и задач управления государственным портфелем прямых инвестиции в акции компаний- эмитентов, инвентаризацию долей государства в капиталах компаний-эмитентов, создание централизованной базы данных о долях государства, содержащей широкой спектр информации, необходимой для проведения фундаментального анализа с целью принятия последующих инвестиционных решений, создание постоянных информационных потоков для пополнения базы данных, разработка системы показателей, методик анализа в процессе принятия инвестиционных решений.

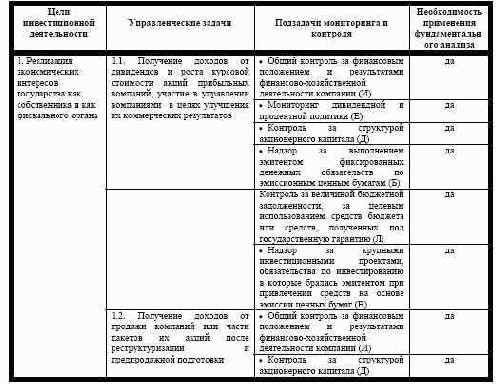

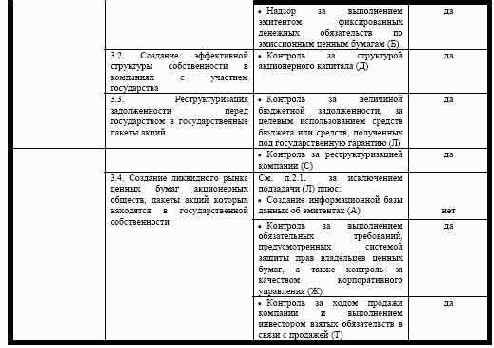

Далее должны быть выбраны один или несколько методов управления государственными пакетами акций, которые включают: 1. Назначение представителей интересов государства из числа государственных служащих и наемных управляющих. 2. Передача пакетов акций в доверительное управление профессиональным участникам рынка ценных бумаг. 3. Продажа пакетов акций. 4. Реструктуризация бизнеса через управление пакетом акций. 5. Создание государственных отраслевых и межотраслевых холдингов. Все эти мероприятия должны быть направлены на достижение целей, стоящих перед государством в области повышения доходной части бюджета, поддержания социальной и экономической стабильности в обществе, стимулирования развития рыночных процессов в экономике. Каждой такой цели соответствуют ряд управленческих задач, которые должно решать государство в процессе своей инвестиционной деятельности. Цели инвестиционной деятельности государства и соответствующие им управленческие задачи и подзадачи мониторинга и контроля представлены в таблице 12 (дерево управленческих задач и связанных с ними подзадач мониторинга и контроля). Таблица 12 Инвестиционная деятельность государства в системе управленческих задач и подзадач мониторинга и контроля, возложенных на ФКЦБ и иные государственные органы исполнительной власти

Каждой управленческой задаче, в свою очередь, соответствуют подзадачи мониторинга

и контроля, которые решает государство как регулятор и контролер. При этом стоит заметить,

что эти подзадачи во многом пересекаются с теми подзадачами, которые присущи

регулирующей деятельности государства. Так, например, управленческой задаче . получение

доходов от дивидендов и роста курсовой стоимости акций . соответствуют такие подзадачи

мониторинга и контроля, как общий контроль финансово-хозяйственного положения компании,

мониторинг дивидендной и процентной политики, контроль за структурой акционерного

капитала. А управленческой задаче - инвестиции в капиталы перспективных компаний,

обеспечивающие возобновление устойчивого экономического роста . контроль за целевым

использованием государственных средств, надзор за выполнением эмитентом фиксированных

денежных обязательств по эмиссионным ценным бумагам. Эти же подзадачи решаются

государством в процессе регулирования рынка ценных бумаг (см. табл. 11). То есть

существует определенная корреляция функций государства как регулятора и как собственника

пакетов акций частных компаний.

Каждой управленческой задаче, в свою очередь, соответствуют подзадачи мониторинга

и контроля, которые решает государство как регулятор и контролер. При этом стоит заметить,

что эти подзадачи во многом пересекаются с теми подзадачами, которые присущи

регулирующей деятельности государства. Так, например, управленческой задаче . получение

доходов от дивидендов и роста курсовой стоимости акций . соответствуют такие подзадачи

мониторинга и контроля, как общий контроль финансово-хозяйственного положения компании,

мониторинг дивидендной и процентной политики, контроль за структурой акционерного

капитала. А управленческой задаче - инвестиции в капиталы перспективных компаний,

обеспечивающие возобновление устойчивого экономического роста . контроль за целевым

использованием государственных средств, надзор за выполнением эмитентом фиксированных

денежных обязательств по эмиссионным ценным бумагам. Эти же подзадачи решаются

государством в процессе регулирования рынка ценных бумаг (см. табл. 11). То есть

существует определенная корреляция функций государства как регулятора и как собственника

пакетов акций частных компаний.

Таким образом, в процессе регулятивной и инвестиционной деятельности государство решает сходные по своей сути задачи мониторинга и контроля, которые, в свою очередь, решаются через использование системы показателей оценки состояния компании-эмитента, представляющая собой оценку ее фундаментальных факторов (см. параграф 3 настоящей главы).

Одной из задач, которую должно решать государство в процессе своей инвестиционной деятельности на рынке ценных бумаг, является переориентация предприятий на новые источники финансирования, то есть на привлечение инвестиционного капитала с использованием инструментов рынка ценных бумаг. Поэтому одним из инвестиционных решений, принимаемых государством, может стать инициирование процесса выхода компании- эмитента, в уставном капитале которого есть доля государства, на организованный рынок ценных бумаг. Успешный выход на рынок даст государству возможность, во-первых, оценить бизнес компании, а, следовательно, и свой пакет акций, во-вторых, обеспечить публичное раскрытие информации о деятельности компании-эмитента, тем самым сокращая информационный вакуум на фондовом рынке, в-третьих, при удачной рыночной конъюнктуре выгодно продать акции, вложив вырученные средства в социально значимые предприятия, являющиеся изначально убыточными.

Такая работа необходима также с точки зрения развития национального рынка ценных бумаг, увеличения на нем количества эмитентов, ценные бумаги которых имеют рыночные котировки. На сегодняшний день на рынке обращаются акции около десятка крупнейших нефтяных и энергетических компаний, сделки с которыми носят скорее спекулятивный характер. Цены на эти акции подвержены влиянию крупных рыночных игроков, в первую очередь западных, а поскольку капитализация российского корпоративного рынка ценных бумаг незначительна, изменить его тенденцию не представляет большой сложности. Риск инвестиций в такие ценные бумаги достаточно высок (с учетом высоких политических рисков в России). Однако есть достаточнобольшой круг мелких инвесторов, в числе которых население, которые хотели бы купить акции небольших успешно работающих компаний, рассматривая это как вариант сохранения сбережений. При этом на российском рынке ценных бумаг практически отсутствуют акции средних промышленных компаний, успешно работающих, регулярно платящих дивиденды, раскрывающих информацию о своей деятельности.