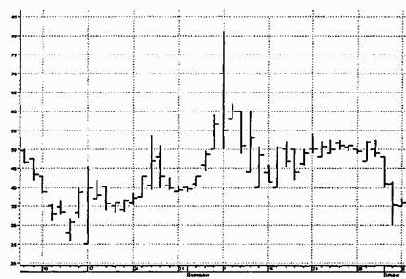

Клинья

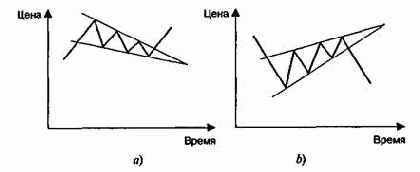

Модель клина по форме и длительности формирования напоминает симметричный треугольник, но отличается значительным уклоном — вверх или вниз (рис. 4.19). Как и флаг, клин обычно располагается с наклоном против направления основного тренда. Считается, что клин, направленный вниз, является «бычьей» моделью, а клин, направленный вверх, — «медвежьей» моделью.

Рис. 4.19. Графические модели «бычий» (о) и «медвежий (Л) клин»

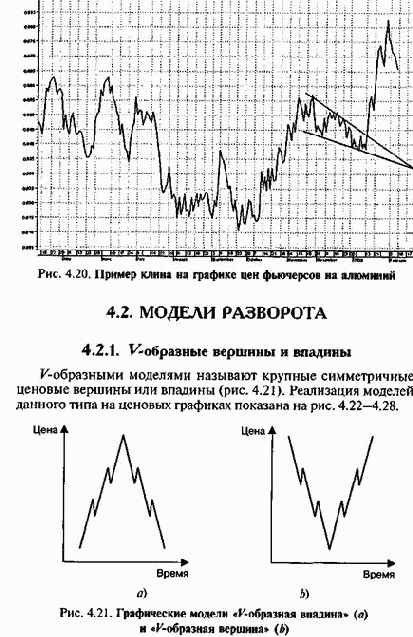

Пример образования клина на графике цен фьючерсных контрактов на алюминий приведен на рис. 4.20.

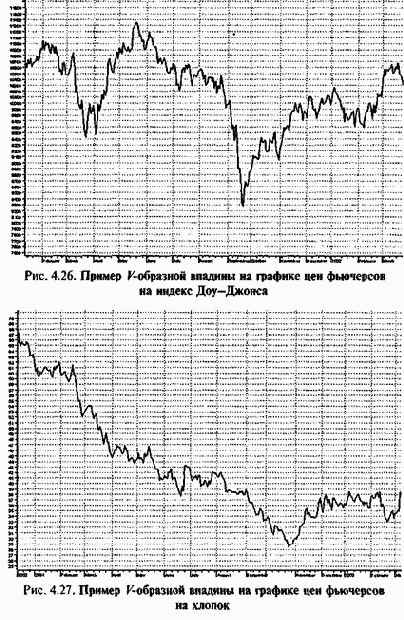

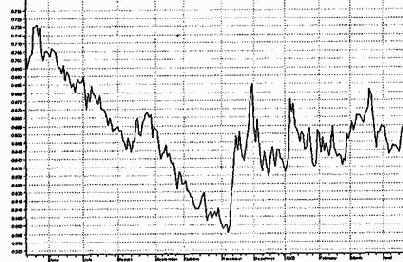

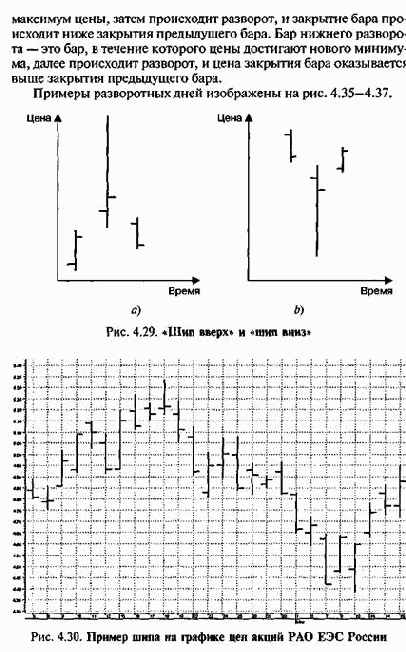

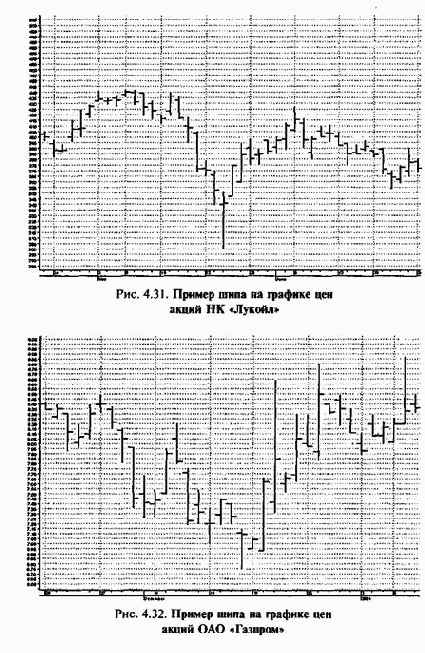

К-образные вершины и впадины являются трудно распознаваемыми моделями, поскольку во время формирования их трудно отличить от резкой коррекции цен. Для верного определения характера таких моделей обычно используются дополнительные признаки. Максимумы и минимумы К-образных формаций нередко имеют вид «шипов». Шип вверх — это ценовой бар, обладающий следующими свойствами:

максимум шипа вверх резко возвышается над максимумами

предыдущих и последующих баров;

шип вверх образуется после значительного восходящего ценового движения;

цена закрытия шипа вверх находится вблизи минимума бара.

Аналогично шип вниз — это ценовой бар со свойствами:

минимум шипа вниз существенно глубже минимумов предыдущих и последующих баров;

шип вниз формируется после значительного падения цен;

закрытие шипа близко к максимальному значению данногобара (рис. 4.29-4.32).

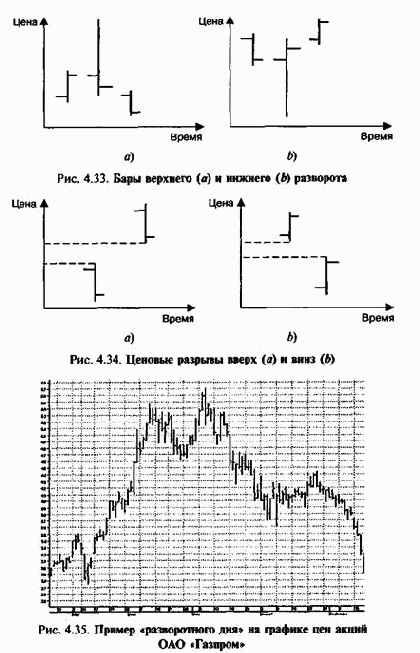

Еще одним дополнительным признаком К-образной модели может быть так называемый бар разворота (рис. 4.33).

Иногда ценовой бар может одновременно являться шипом и баром разворота. Такие бары являются особенно важными сигналами возможного разворота рынка.

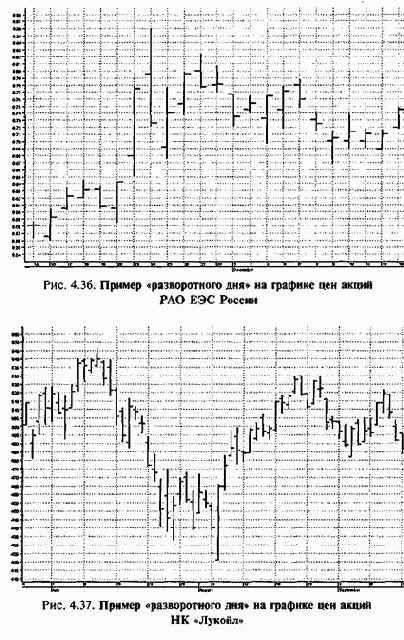

Признаками образных вершин и впадин могут также являться разрывы, «островные развороты» и широкодиапазонные бары. Разрывами называются ценовые бары, минимум которых превышает максимум предыдущего бара или максимум которых расположен ниже минимума предыдущего бара (рис. 4.34). Образование разрывов на графиках цен финансовых активов показано на рис. 4.38-4.40.

Рис. 4.38. Пример «разрыва вверх» на графике цен акций ОАО «Газпром»

Если при сильном трендовом движении был образован ценовой разрыв, а далее тенденция развернулась на противоположную, причем в области первого разрыва сформировался второй разрыв на противоположно направленном движении, такую формацию называют «островным разворотом».

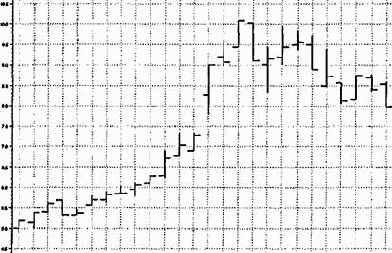

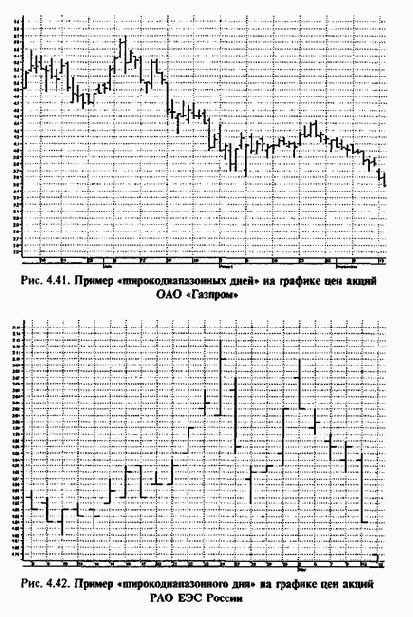

Широкодиапазонным баром называется бар, волатильность (разность максимальной и минимальной цен) которого значительно превышает среднюю волатильность последних торговых баров.

Примеры образования широкодиапазонных дней приведены на рис. 4.41—4.43.

Рис. 4.43. Пример « широкодиапазонного дня» на графике цен акций НК «Лукойл»

Еще одной особенностью рынка при V образных разворотах, отличающей их от фаз коррекции, является поведение параметра объема. Если в случае консолидации или коррекции объем торговли постепенно затухает, то при развороте, напротив, происходит увеличение торговой активности по мере формирования К-образных вершин и впадин.

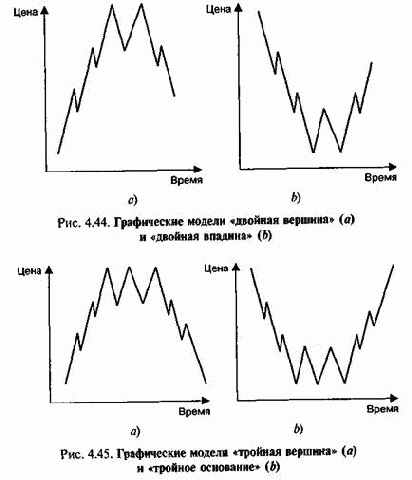

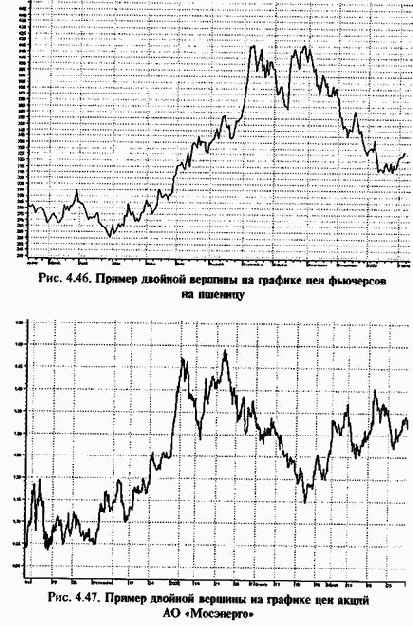

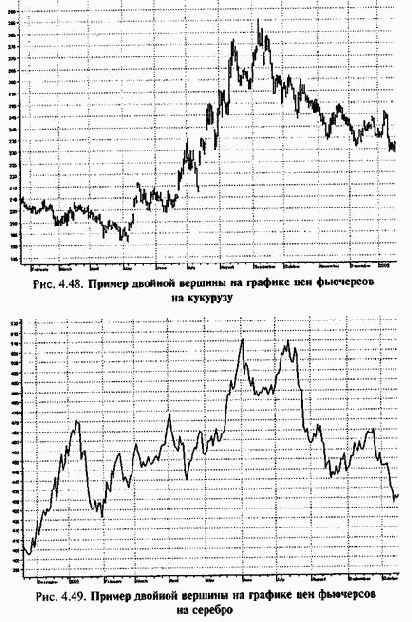

Цены снова падают. Двойная вершина считается завершенной, когда цены уходят ниже локального минимума, находящегося между двумя вершинами формации. Как правило, первый пик характеризуется большим объемом торговли, а второй — меньшим. После прорыва модели и разворота тренда обычно происходит увеличение активности торгов.

Аналогичным образом может быть описано формирование двойной впадины в случае разворота нисходящей тенденции. Примеры реализации моделей двойных вершин и впадин показаны на рис. 4.46-4.49.

Как и в случае V- образных формаций, дополнительными признаками разворота могут являться шипы, разрывы и широкодиапазонные дни.

Кроме двойных вершин и впадин на рынках наблюдаются разворотные фигуры с большим числом экстремумов, расположенных на близких ценовых уровнях, — например, тройные вершины и впадины, однако подобные формации встречаются значительно реже (рис. 4.45 и рис. 4.50—4.52.).

Содержание раздела