Согласно одному из основных правил технического анализа, все операции следует проводить исключительно в направлении существующей тенденции. Выше мы уже говорили, что краткосрочные падения цен следует использовать для открытия длинных позиций в том случае, если развитие рынка в целом определяется промежуточной восходящей тенденцией, и наоборот, следует занимать короткие позиции при всплесках цен на фоне общего снижения. В главе, посвященной теории волн Эллиота, мы подчеркивали, что пятиволновые движения цен всегда соответствуют направлению следующей - по возрастанию - тенденции. Таким образом, анализируя краткосрочную тенденцию с целью определения наилучшего момента вхождения в рынок (или выхода из него), прежде всего необходимо установить направление более продолжительной тенденции следующего уровня и открывать позиции в соответствии с ней. Это правило также справедливо при анализе циклов. Направление развития цикла определяется направлением следующего по возрастанию цикла. Другими словами, направление короткого цикла можно установить не раньше, чем станет ясно направление более продолжительного.

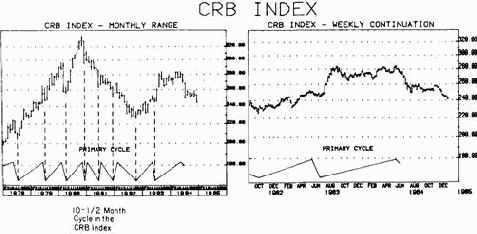

Девяти-двенадцатимесячный цикл движения индекса фьючерсных цен СКВ

На каждом фьючерсном рынке существует свой собственный, присущий только этому рынку, набор циклов различной протяженности. Однако одновременно можно выделить некоторые циклы , которые оказывают воздействие на развитие всех товарных рынков в целом. Эти универсальные циклы лучше всего видны в поведении обобщенных индексов товарных цен, таких как, например, индекс фьючерсных цен CRB (см. рис. 14. 15). Мы уже говорили о пятидесятичетырехлетнем цикле экономического развития. Есть и более короткие циклы: протяженностью пять с половиной и одиннадцать лет. С точки зрения биржевой игры наиболее значим цикл движения индекса CRB протяженностью от девяти до двенадцати месяцев. В среднем он составляет десять с половиной месяцев при измерении от основания до основания.

В главе 8 мы уже обсудили значение индекса CRB, отслеживая который, можно установить направление движения цен товарных активов в целом. Анализ любого товарного рынка должен начинаться с определения общего направления, в котором движутся цены на товарных рынках. Если они растут, то результат анализа отдельного рынка, показывающий рост цен на нем, более надежен. Таким образом, циклом индекса CRB длиной в десять с половиной месяцев можно успешно пользоваться независимо от того, какой стратегии торговли придерживается трейдер и на каком рынке он работает. Как мы помним, все товарные рынки имеют тенденцию двигаться в более или менее одинаковом направлении, поэтому, зная, когда показатель индекса достигнет вершины или основания, трейдер может более точно оценить состояние любого интересующего его рынка или группы рынков.

Исследователи проследили динамику цикла индекса CRB протяженностью в десять с половиной месяцев до 1950-х годов. Данный цикл не является симметричным, то есть измерения между верхними точками не являются такими же надежными, как измерения между нижними. В принципе, эта особенность данного цикла не противоречит основным положениям циклической теории. Отсюда можно сделать важный вывод, касающийся местоположения верхних точек развития цикла. Если в целом цены на товарных рынках повышаются, цикл достигает пика с некоторым запозданием, и наоборот, для нисходящих тенденций характерны ранние пики. Мы еще вернемся к этой важнейшей проблеме циклического анализа ниже, в разделе, посвященном правому и левому смещению.

Рис. 14. 15 Примеры цикла индекса фьючерсных цен CRB протяженностью десять с половиной месяцев.