Наиболее важные аспекты теории волн применительно к практике товарных фьючерсных рынков проиллюстрированы примерами на рис. 13.34-13.41.

Применение чисел Фибоначчи в последующих примерах (рис. 13.42 - 13.49) имеет некоторые особенности, на которых следует остановиться подробнее.

Инструменты, основанные на последовательности Фибоначчи, - веерные линии, дуги и временные зоны

Компьютерная программа по техническому анализу, разработанная компанией "Компутрэк", позволяет использовать три инструмента, основанные на числовой последовательности Фибоначчи: веерные линии (fan lines), дуги (arcs) и временные зоны (time zones). Что такое временные зоны, мы уже объяснили выше. Напомним, что речь идет о верти кальных линиях, которые строят путем прогрессивного отсчета от значительных вершин или оснований с целью заранее выявить возможные временные показатели ("временные периоды" Фибоначчи). На графиках цен вертикальные линии наносятся в соответствии с периодичностью чисел 5, 13, 21, 34, 55, 89, 144, 233 и далее вправо от начальной точки. Числа 1, 2 и 3, также входящие в последовательность Фибоначчи, опускаются. Цель этого метода -выявлять значительные изменения тенденции или непрерывного движения в направлении последней - вблизи временных ориентиров Фибоначчи.

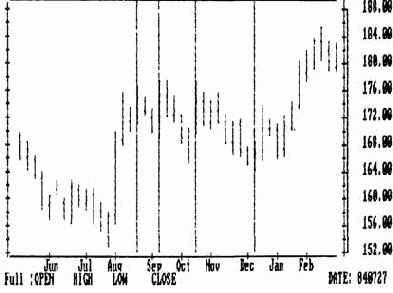

Рис. 13.34 Пример пятиволнового роста. Обратите внимание на образование вершины 5 у первой линии канала.

Рис. 13. 35 Пример пятиволнового падения. Вершина волны 4 не должна превзойти уровень нижней точки волны 1. Если вы посмотрите внимательно, то увидите, что волна 5 подразделяется на пять меньших волн. Наиболее надежные линии тренда проводят через вершины волн 2 и 4.

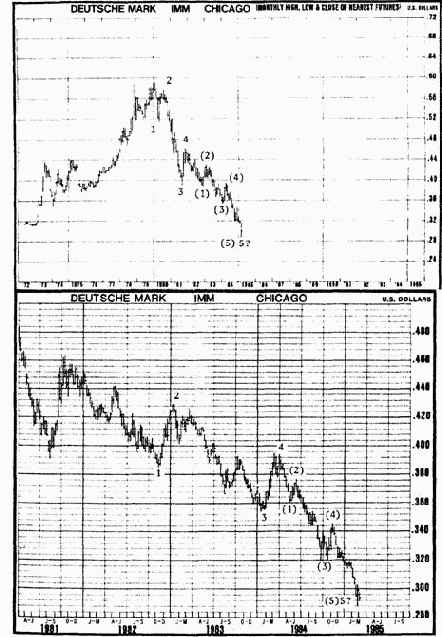

Рис. 13. 36 Пример месячного графика (вверху) показывает пять волн основной нисходящей тенденции, причем последняя волна подразделяется в свою очередь еще на пять. Недельный график (внизу) - более детальное разбиение тех же волн. Обратите внимание на несколько пятиволновых нисходящих тенденций разной степени. Последнее падение с уровня начала 1984 года также разбилось на пять волн, что указывает на приближение цен к подножию рынка.

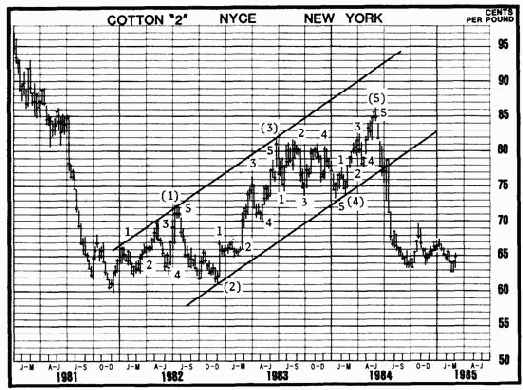

Рис. 13. 37 Еще один пример пятиволнового роста. Обратите внимание на линии канала и пятиволновое разбиение каждой импульсной восходящей волны. Волна 4 сформировала треугольник консолидации, который также состоит из пяти волн. Треугольники, как правило образуются волной 4.

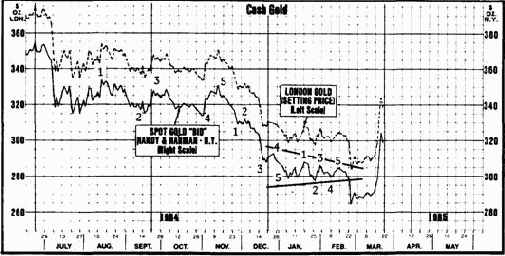

Рис. 13. 38 Пример пятиволнового падения. В данный момент цены образуют пятую волну тенденции падения с вершины, зафиксированной в начале 1983 года и превышающей 14-долларовую отметку. Обратите внимание, как основная волна 3 подразделяется, в свою очередь, на пять волн. Пятая основная волна, начавшаяся на уровне десяти долларов, похоже, тоже разбилась на пять волн. Обратите внимание на треугольник в волне 4 последней волны.

Рис. 13. 39 Обратите здесь особое внимание на то, как модели консолидации разбились на пять волн. Симметричный треугольник (январь-февраль) образован пятью волнами (внизу). Треугольники обычно предшествуют последней волне.

Рис. 13. 40 Пример недельного графика. В ходе тринадцатимесячной коррекции вниз (число Фибоначчи!) цены прошли почти 38% расстояния предыдущего роста и затем снова стали подниматься. Обратите внимание на классическую коррекцию А-В-С, в которой волна С подразделяется на пять меньших волн.

Рис. 13. 41 Коррекция, происходившая с сентября по декабрь, также приняла классическую форму А-В-С. Волна С состояла из пяти волн. Коррекция цен вниз чуть-чуть превзошла 50% расстояния предыдущего роста. Обратите внимание, что пять волн последующего роста, возможно, уже завершились.

По своему построению веерные линии Фибоначчи очень напоминают линии скорости (рассмотренные в главе 4). На графике выявляются два экстремума - обычно значительная вершина и основание, затем проводится вертикальная линия от второго экстремума к уровню начала движения. Затем длину вертикальной линии делят на 38%, 50% и 62% и через отмеченные точки проводят линии от самого начала тенденции. Полученные с помощью коэффициентов Фибоначчи три линии должны служить уровнями поддержки и сопротивления при последующих реакциях.

Дуги Фибоначчи включают временной аспект. Построение дуг аналогично построению веерных линий; они проводятся от вершины или основания в соотношении 38%, 50% и 62% к предыдущему ходу цен. Дуги показывают не только место предполагаемого уровня поддержки или сопротивления, но также указывают время, в которое он должен появиться. Как правило, веерные линии и дуги используют совместно. На графике могут быть построены также временные зоны. Поскольку все три инструмента устанавливают важные уровни поддержки или сопротивления, то в случае совпадения двух или более линий сигнал тенденции окажется более достоверным. На приведенных примерах наглядно показаны все три типа линий. Очевидно, пользователю придется немало экспериментировать с целью выработки наилучшего способа сочетания этих достаточно сложных инструментов с другими, более традиционными методами технического анализа. Облегчить задачу вам поможет компьютер и программа "Компутрэк" (графики на рис. 13.42 - 13.49 построены с помощью этой программы).

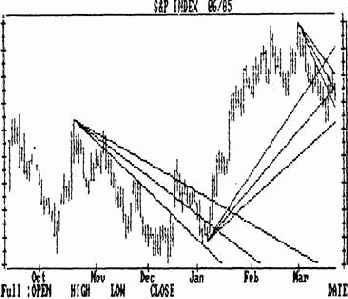

Рис. 13. 42 Примеры веерных линий Фибоначчи. Веерные линии напоминают линии скорости, однако, служат ориентирами последующих коррекций на 38%, 50% и 62%. Они могут быть использованы для определения уровней поддержки и сопротивления, их пересечение сигнализирует о целесообразности открытия длинных или коротких позиций. Веерные линии проводят от значительного экстремума рынка - верхнего или нижнего.

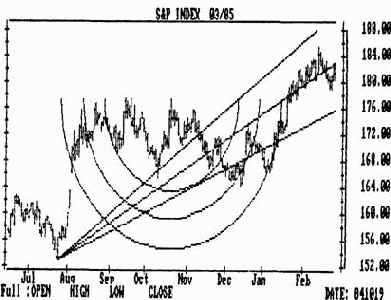

Рис. 13. 43 Примеры дуг Фибоначчи. Способы построения дуг и веерных линий практически не отличаются - и те, и другие основаны на 38%, 50%, 62%-ных отношениях длины коррекции к предыдущему движению цен. С помощью дуг можно определить временные ориентиры для Уровней поддержки и сопротивления. Дуги, показанные на графике, выстроены от декабрьского основания. Обратите внимание на приостановку цен у двух верхних дуг.

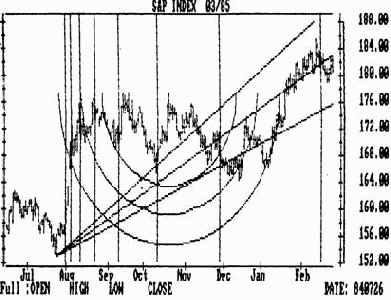

Рис. 13. 46 Еще один пример комбинированного использования веерных линий и дуг, построенных от основания, зафиксированного в июле 1984 года, до октябрьской вершины. Обратите внимание на то, как дуги "поддерживали" движение цен и помогали определять временные ориентиры поворотов рынка.

Рис. 13. 47 Пример построения временных ориентиров на том же графике. Обратите внимание на уверенное совпадение последних с некоторыми поворотами рынка. Временные ориентиры отмерялись от августовского основания. Примечательно также то, что с того времени до февральской вершины прошло почти сто сорок четыре дня.

Рис. 13. 44 Пример комбинированного применения веерных линий и дуг. В точке пересечения веерной линии и дуги вероятно появление более сильного уровня поддержки или сопротивления.

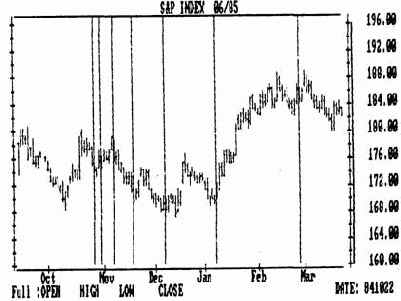

Рис. 13. 45 Временные ориентиры на основе последовательности Фибоначчи устанавливают путем прогрессивного отсчета от важных вершин или оснований рынка. В приведенном примере отсчет произведен от октябрьского пика. Вертикальные линии отмеряют пятый, восьмой, тринадцатый, двадцать первый, тридцать четвертый, пятьдесят пятый и восемьдесят девятый торговые дни в будущем. В эти дни могут произойти важные повороты рынка.

Рис. 13. 48 Пример комбинированного использования веерных линий, дуг и линий временных ориентиров на том же графике. При пересечении двух или более различных линий поступает сигнал, отличающийся особой значимостью.

Рис. 13. 49 Пример недельного графика цен того же фьючерсного контракта, что и в предыдущих примерах, с выстроенными временными ориентирами. Буквально каждый из них, представленный вертикальной линией, совпал с поворотом рынка. Временные ориентиры отсчитывались от нижней точки, зафиксированной летом. Особое внимание обратите на то, что летнее основание рынка отстоит от зимнего (декабрьского) на двадцать одну неделю.