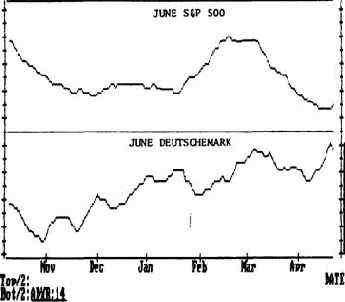

Решением этой проблемы может быть использование некоего фильтра, особого рода механизма, который определял бы наличие на рынке устойчивой тенденции или ее отсутствие. Таким фильтром и стал индекс "направленного движения" (Directional Movement Index) (см. рис. 15.9). Этот индикатор показывает степень присутствия на рынке "направленного движения" (т.е. тенденции). С его помощью можно также сравнивать тенденции разных рынков. Разработанная Уайлдером кривая ADXR позволяет измерять степень "направленного движения" различных рынков по шкале от О до 100. Чем выше кривая ADXR, тем в большей степени рынок подчинен тенденции и, следовательно, выше вероятность того, что система, следующая за тенденцией, будет на нем эффективна. На рис. 15. 9 показана кривая ADXR для динамики цен контрактов на индекс S&P 500 и немецкую марку (см. предыдущие примеры). Цены контрактов на немецкую марку (внизу) проявляют четкую тенденцию, начиная с ноября. Очень низкие показатели линии ADXR (ниже 20) показывают отсутствие на рынке четко выраженной тенденции, что явно ухудшает эффективность систем, основанных на следовании за тенденцией. В апреле подобные системы не следовало использовать для анализа динамики цен контрактов на индекс S&P 500 (правая часть верхнего графика - кривая ADXR ниже 10).

рис. 15.9 Система "направленного движения" применительно к двум фьючерсным контрактам. Если линия ADRX падает и ее показатель ниже 20 (как в случае с контрактом S&P), то данный рынок не подходит для системы, следующей за тенденцией. Высокие показатели линии ADRX (как в случае с маркой) указывают на наличие устойчивой тенденции. На таком рынке система, следующая за тенденцией, будет работать хорошо.

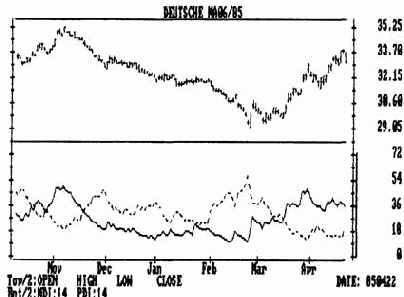

Рис. 15.10 В нижней части графика показаны кривые DMI: +DI (сплошная линия) и -D1 (пунктирная линия). Когда кривая +DI пересекает и оказывается выше -DI, поступает сигнал к покупке. Если после пересечения она оказывается ниже кривой -DI, значит, надо продавать. В настоящее время (правый край графика) система "играет" на повышение.

Если вы вернетесь к предыдущим примерам (см. рис. 15.5 и 15.7), вы заметите, что параболическая система работала достаточно уверенно в случае контракта на немецкую марку, чего нельзя сказать о примере с контрактом на индекс S&P 500. Если бы воображаемый трейдер использовал индекс "направленного движения", то вероятно, он ушел бы на время с рынка контрактов на индексы и начал игру с иностранной валютой. Поскольку кривая ADXR колеблется в пределах шкалы от 0 до 100 , трейдеру с ее помощью достаточно просто выбрать рынки, где степень развития тенденции наиболее высока. На рынках, где индекс "направленного движения" низок, можно прибегнуть к помощи другого типа индикаторов - не "привязанных" к тенденции (например, осцилляторов).

Индекс "направленного движения" может применяться самостоятельно, либо в качестве фильтра для параболической или любой другой системы, следующей за тенденцией.

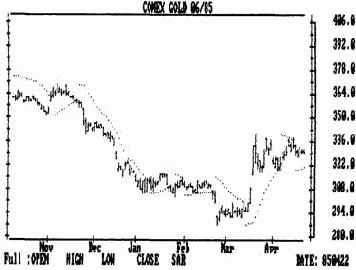

Рис. 15. На Пример анализа цен контракта на золото с помощью параболической системы Уайлдера. Основные движения тенденции система показала уверенно, однако во время "застоя" и незначительных коррекций рынка дала несколько сбоев.

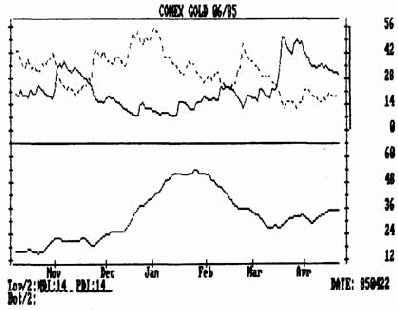

Рис. 15. 116 Кривые DMI (вверху) применительно к тому же контракту. Эффективность параболической системы может быть улучшена путем использования системы DMI в качестве "фильтра" ложных сигналов. Кривая ADXR (внизу) показывает, что тенденция цен на золотые контракты в последнее время начала укрепляться.

Индекс DMI подразумевает построение двух линий - +DI и -DI. Первая измеряет так называемое позитивное (т.е. восходящее) движение, вторая - негативное (т.е. нисходящее) движение цен. Пример кривых DMI вы видите на рис. 15.10:

непрерывная линия - +DI , пунктирная - -DI. Сигналы открытия позиций подаются при пересечении линий. Если после пересечения +DI оказывается над -DI, то поступает сигнал к покупке, если наоборот, - к продаже.

Пример применения параболической системы и индикатора "направленного движения" на рынке золота показан на примере (см. рис. 15. Паи б). Обратите внимание на верхнем графике, что параболическая система подала восемь сигналов, начиная с ноября, причем некоторые из них оказались неудачными. За тот же самый период DMI (нижний график) дал всего два сигнала: в ноябре к покупке, а в середине марта к продаже. Параболическая система явно более чувствительна: она подает сигналы чаще и раньше.

Если использовать систему DMI в качестве фильтра совместно с параболической системой как основной, то последняя окажется более эффективной. При этом необходимо следовать только тем сигналам параболической системы, которые совпадают с направлением кривых DMI, ложные сигналы при этом отфильтровываются. Подводя итог, можно сказать, что целесообразнее применять обе системы вместе -DMI в качестве фильтра для более чувствительной параболической.

На примере (см. рис. 15.116) показано, как кривая ADXR проявляет сильную "направленность" с ноября по февраль (восходящая линия), которая ослабевает с начала февраля по начало марта (нисходящая линия), а потом опять начинает укрепляться. Лучше всего использовать системы, следующие за тенденцией, тогда, когда кривая ADXR поднимается. На предыдущем примере было показано, что система "направленного движения" и кривая-индикатор ADXR не так чувствительны, поэтому это прежде всего инструменты торговли на основе долгосрочных тенденций. Уайлдер также разработал другой способ измерения тенденции рынка, более подходящий для краткосрочного трейдера - индекс CSI.