КОМБИНАЦИИ

а) Стеллажная сделка (стрэддл)

Стеллажная сделка представляет собой комбинацию опционов

колл и пут на одни и те же акции с одной и той же ценой исполнения и датой истечения контрактов. Инвестор занимает только

длинную или короткую позицию. Вкладчик выбирает данную

стратегию, когда ожидает значительного изменения курса акций,

однако не может точно определить, в каком направлении оно произойдет. Если такое отклонение случится, он получит прибыль.

В свою очередь, продавец стеллажа рассчитывает на небольшие

колебания курсов бумаг.

Покупатель платит по данной сделке две премии. В биржевой

терминологии дореволюционной России сумма двух премий, которые уплачивал покупатель, называлась напряжением стеллажа.

Если премии по опционам различались существенным образом,

например, 5 руб. по опциону колл и 3 руб. по опциону пут, то такая

ситуация называлась искусственным стеллажом.

Пример. Цена акций составляет 50 долл. Инвестор ожидает

сильного изменения курса акций и приобретает стеллаж с ценой

исполнения 51 долл. сроком истечения контрактов через три месяца. Премии опционов колл и пут составляют по 3 долл. каждая.

К моменту истечения контрактов на рынке возможны следующие

ситуации.

Цена акций поднялась до 51 долл. — В этом случае опционы

не исполняются и инвестор несет потери в размере 6 долл. с каждой

акции.

2. Цена акции повысилась до 57 долл. — Инвестор исполнит

опцион колл и получит доход:

57 долл. — 51 долл. = 6 долл.

Однако в качестве премии он уже уплатил 6 долл. Продавцу стеллажа, поэтому его общий итог по сделке равен нулю.

3. Цена акции превысила 57 долл., например, составила 60 долл.

— Инвестор исполняет опцион колл и получает прибыль в размере:

60 долл. — 51 долл. - 6 долл. = 3 долл.

4. Цена акции опустилась до 45 долл. — Инвестор исполняет

опцион пут. Однако его доход полностью компенсируется уплаченной за стеллаж премией, и поэтому общий итог по сделке равен

нулю:

51 долл. — 45 долл. — 6 долл. = 0.

5. Цена акции опустилась ниже 45 долл., например, составила

40 долл. — Держатель исполняет опцион пут и получает прибыль:

51 долл. — 40 долл. - 6 долл. = 5 долл.

Таким образом, инвестор получит прибыль по сделке, если курс

акций будет выше 57 долл. или ниже 45 долл. При курсе, равном 57

долл. или 45 долл. он окончит сделку с нулевым результатом.

Если цена больше 45 долл., но меньше 57 долл., покупатель стеллажа

несет потери. Их максимальный размер составляет 6 долл. при

курсе, равном 51 долл. При отклонении цены бумаги в рамках

напряжения стеллажа от этого уровня вверх или вниз инвестор

исполнит один из опционов, чтобы уменьшить свои потери. На-

пример, курс составляет 53 долл. Покупатель исполняет опцион

колл и сокращает свои потери до:

6 долл. - 53 долл. + 51 долл. = 4 долл.

Если курс понизился до 48 долл., то покупатель исполняет опцион пут и уменьшает потери до:

6 долл. - 51 долл. + 48 долл. = 3 долл.

Продавец стеллажа получит прибыль, когда курс акций будет

располагаться в пределах напряжения стеллажа, то есть для условия:

45 долл. < цена акции < 57 долл.

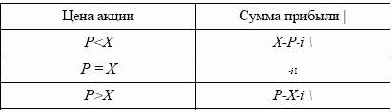

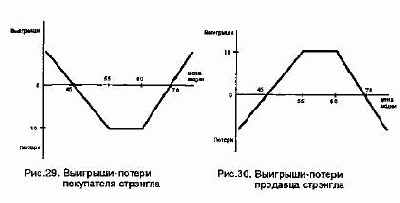

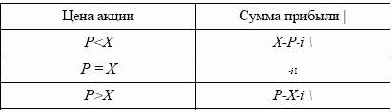

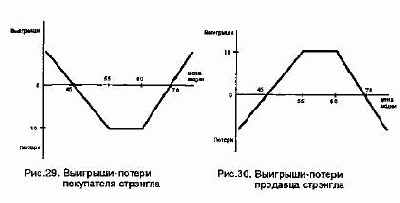

Для расчета выигрышей-потерь покупателя стеллажа сведем

наши рассуждения в таблицу (см. табл. 10). Выигрыши-потери по

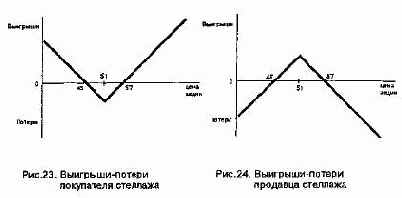

рассмотренной сделке можно проиллюстрировать графически. На

рис. 23 показаны выигрыши-потери покупателя, а на рис. 24 —

продавца стеллажа.

Таблица 10

Прибыль покупателя по стеллажной сделке

где Р — курс акций на день истечения контрактов;

X — цена исполнения;

i — сумма уплаченных премий.

В рассматриваемом выше примере премии по опционам колл и

пут были одинаковыми. При искусственном стеллаже ход рассуждений и расчетов будет точно таким же. Комбинацию покупателя

иногда именуют как нижний или длинный стеллаж, продавца —

верхний или короткий стеллаж.

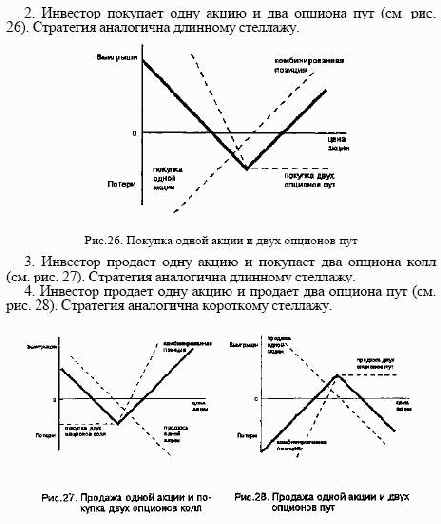

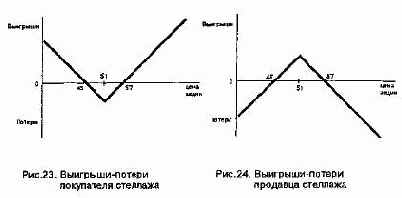

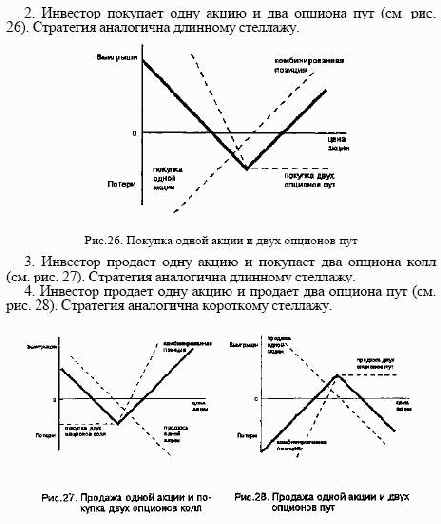

Комбинацию, аналогичную стеллажной сделке, можно получить также с помощью приобретения (продажи) одной акции и

покупки (продажи) двух опционов колл или пут. Рассмотрим возможные сочетания.

Инвестор покупает одну акцию и продает два опциона колл

(см. рис. 25). Комбинированная позиция аналогична короткому

стеллажу.

б) Стрэнгл

Следующая комбинация называется стрэнгл. Она представляет

собой сочетание опционов колл и пут на одни и те же бумаги с

одним сроком истечения контрактов, но с разными ценами исполнения. По своей технике данная комбинация аналогична стеллажу, однако она способна в большей степени привлечь продавца

опционов, так как предоставляет ему возможность получить прибыль при более широком диапазоне колебаний курса акций.

В данной комбинации цена исполнения опциона колл выше цены

исполнения опциона пут.

Пример. Инвестор покупает стрэнгл. Цена исполнения опциона

колл — 60 долл., опциона пут — 55 долл. Величина премии — 5

долл. по каждому опциону. Текущая цена акций — 53 долл. Контракты истекают через три месяца.

Покупатель получит прибыль, если цена будет больше 70 долл.

или меньше 45 долл. Он понесет потери, если цена будет больше

45 долл., но меньше 70 долл. Максимальные потери составят 10

долл. при 55 долл. < Р < 60 долл. При 45 долл. < Р < 55 долл.

держатель исполнит опцион пут, а при 60 долл. < Р < 70 долл. —

опцион колл, чтобы уменьшить свои потери. При Р = 45 долл. и

Р = 70 долл. инвестор получит нулевой результат по сделке.

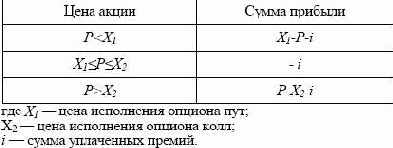

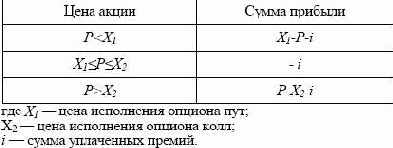

Продавец опционов получит прибыль при 45 долл. < Р< 70 долл.

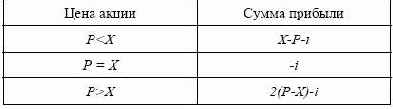

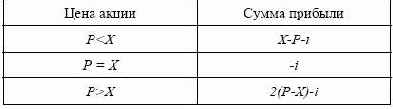

Возможные выигрыши-потери покупателя стрэнгла удобно определять, составив таблицу 1На рис. 29 показаны выигрыши-потери покупателя, на рис. 30 — продавца стрэнгла. Стрэнгл покупателя иногда называют нижней вертикальной комбинацией

или длинным стрэнглом, а стрэнгл продавца — верхней вертикальной комбинацией или коротким стрэнглом.

Таблица 11

Прибыль покупателя по комбинации стрэнгл

в) Стрэп

Стрэп — это комбинация из одного опциона пут и двух опционов колл. Даты истечения контрактов одинаковые, а цены исполнения могут быть одинаковыми или разными. По всем опционам

инвестор занимает или короткую или длинную позицию. Вкладчик

прибегает к такой комбинации, если полагает, что курс акций

должен с большей вероятностью пойти вверх, чем вниз.

Пример. Инвестор покупает два опциона колл и один пут с ценой

исполнения 50 долл. Существующий курс — 49 долл. Премия по

каждому опциону составляет 4 дол. Контракт истекает через три

месяца.

Покупатель получит прибыль, если Р< 38 долл. или Р> 56 долл.,

понесет потери при 38 долл. < Р< 56 долл., так как в этом случае

он не исполнит ни одного опциона. Соответственно продавец

стрэпа получит прибыль при 38 долл. < Р < 56 долл. При Р = 38

долл. и Р= 56 долл. обе стороны сделки получат нулевой результат.

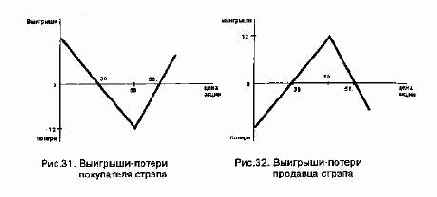

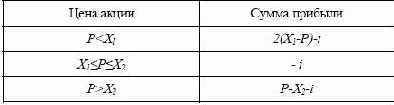

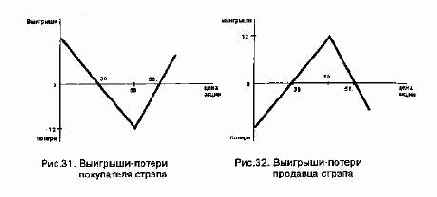

Возможные выигрыши-потери покупателя стрэпа удобно рассмотреть, используя таблицу 12. Выигрыши-потери по стрэпу наглядно показаны на рис. 31 и 32.

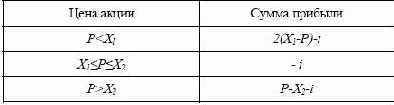

Таблица 12

Прибыль покупателя по комбинации стрэп

Как видно из рисунков, стрэп похож на стеллаж, но только с

более крутой правой ветвью графика вследствие покупки двух

опционов колл. Стрэп покупателя именуют еще длинным стрэпом,

а продавца — коротким.

г) Стрип

Данная комбинация состоит из одного опциона колл и двух

опционов пут. Они имеют одинаковые даты стечения контрактов,

цены исполнения могут быть одинаковыми или разными. Инвестор занимает одну и ту же позицию по всем опционам. Стрип

приобретается в том случае, когда есть основания полагать, что

наиболее вероятно понижение курса акций, чем повышение.

Пример. Инвестор приобретает два опциона пут с ценой исполнения 40 долл. и опцион колл с ценой исполнения 50 долл. Премия

по каждому опциону составляет 4 долл. Срок истечения контракта

-- через три месяца. Чтобы определить возможные выигрыши-потери вкладчика при данной стратегии, воспользуемся таблицей 13.

Таблица 13

Прибыль покупателя по комбинации стрип

где X1 — цена исполнения опциона пут;

Х2 — цена исполнения опциона колл.

Покупатель получит прибыль при 62 долл. < Р< 34 долл., поне-

сет потери, если 34 долл. <Р<62 долл.

Содержание раздела