ФЬЮЧЕРСНАЯ ЦЕНА. БАЗИС. БУДУЩАЯ ЦЕНА СПОТ

Фьючерсная цена — это цена, которая фиксируется при заключении фьючерсного контракта. Она отражает ожидания инвесторов относительно будущей цены спот для соответствующегоактива. При заключении фьючерсного контракта фьючерсная

цена может лежать выше или ниже цены спот для данного актива.

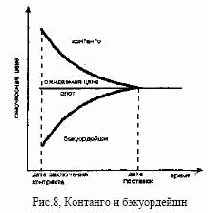

Ситуация, когда фьючерсная цена выше цены спот, называется

контанго. Ситуация, когда фьючерсная цена ниже цены спот,

называется бэкуордейшн. Графически оба случая представлены на

рис. 8.

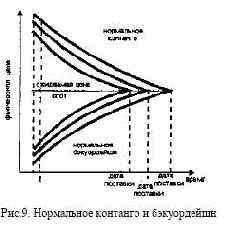

Если для нескольких фьючерсных контрактов, имеющих различные даты истечения, фьючерсная цена ближайшего контракта

меньше фьючерсной цены более отдаленного контракта, то такая

ситуация называется нормальным контанго. Если, напротив, фьючерсная цена первого контракта выше фьючерсной цены более

отдаленного контракта, то это нормальное бэкуордейшн (см.

рис. 9)

На рис. 8 и 9 показано, что к моменту поставки фьючерсная цена

равняется цене спот.

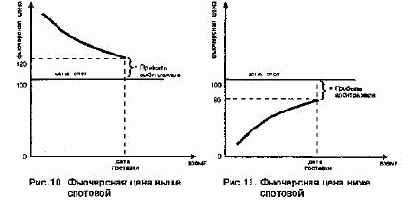

Данная закономерность возникает потому, что, во-первых, инвестор может реально принять или поставить актив по фьючерсному контракту, во-вторых, если будет наблюдаться разница между фьючерсной и спотовой ценой к моменту поставки, то инвестор получит возможность осуществить арбитражную операцию. Допустим, что к моменту истечения контракта фьючерсная цена установилась выше цены спот, как показано на рис. 10. Тогда арбитражер продает фьючерсный контракт и покупает на спотовом рынке актив, лежащий в основе данного контракта. В день поставки он исполняет свои обязательства по фьючерсному контракту за счет приобретенного актива. Разница между фьючерсной ценой и ценой спот (на графике это 20 руб.) составляет прибыль арбитражера.

Поскольку в рассмотренной ситуации арбитражеры начинают

активно продавать контракты, то их предложение на рынке возрастает и, следовательно, падает цена. Одновременно они начинают

активно покупать соответствующие активы на спотовом рынке, в

результате цена их возрастает в силу увеличившегося спроса. В

итоге фьючерсная цена и спотовая цена становятся одинаковыми

или почти одинаковыми.

Допустим теперь, что к дате поставки фьючерсная цена оказалась ниже спотовой. Тогда арбитражер продает актив по кассовой

сделке и покупает фьючерсный контракт. По контракту ему поставляют актив, с помощью которого он выполняет свои обязательства по кассовой сделке. Его прибыль от операции равняется

разнице между спотовой и фьючерсной ценой (см. рис. И).

При возникновении рассмотренной ситуации инвесторы начинают активно продавать инструменты, лежащие в основе фьючер-

сного контракта, в результате их цена понижается. Одновременно

арбитражеры скупают фьючерсные контракты, в итоге повышается фьючерсная цена, что вновь приводит к равенству спотовой и

фьючерсной цен.

БАЗИС

Разница между ценой спот и фьючерсной ценой на данный

актив называется базисом. В зависимости от того, выше фьючерсная цена или ниже цены спот базис может быть положительным

или отрицательным. Поскольку к моменту истечения срока контракта фьючерсная и спотовая цены равны, то базис также становится равным нулю. По своей величине базис представляет собой

нечто иное, как цену доставки актива. (Подробно о цене доставки

см. 11.) Иногда, особенно в финансовых фьючерсных контрактах, базис определяют как разность между фьючерсной ценой и

ценой спот.

БУДУЩАЯ ЦЕНА СПОТ

Если фьючерсный контракт заключается с целью игры на разнице цен, то особую важность приобретает вопрос предвидения

будущей цены спот. Дж.М.Кейнс и Дж.Хикс сделали следующие

замечания в этом отношении. На фьючерсном рынке присутствуют как хеджеры, так и спекулянты. Спекулянты открывают позиции с целью получения прибыли за счет курсовой разницы. За

риск, который они на себя берут, они «требуют» соответствующего

вознаграждения. При отсутствии ожиданий «потенциального»

вознаграждения они не будут заключать контракты. В связи с этим,

если большая часть спекулянтов открыла длинную позицию по

контракту, то это говорит о том, что фьючерсная цена должна быть

ниже будущей цены спот (бэкуордейшн), поскольку именно повышение в дальнейшем фьючерсной цены принесет прибыль спеку-

лянту. Если большая часть спекулянтов открыла короткую

позицию, то это свидетельствует о том, что фьючерсная цена выше

будущей цены спот (контанго), поскольку именно понижение в

будущем фьючерсной цены принесет спекулянтам прибыль.

Содержание раздела