ТЕХНИКА ХЕДЖИРОВАНИЯ ФЬЮЧЕРСНЫМ КОНТРАКТОМ

Изначально форвардные/фьючерсные контракты возникли для

целей страхования покупателей и продавцов от будущего неблагоприятного изменения цены. Например, если производитель

пшеницы собирается через несколько месяцев поставить на рынок

зерно, то он может хеджировать риск возможного будущего снижения цен за счет заключения форвардного контракта, в котором

оговаривается приемлемая для него цена поставки. Таким же образом поступит покупатель пшеницы, если он планирует приобрести ее через несколько месяцев. Пример хеджирования с помощью

форвардного контракта был приведен в главе I Для хеджирования форвардные контракты имеют тот недостаток, что диапазон

их применения сужен в силу самой характеристики данных контрактов. Поэтому в реальной практике для страхования используют

преимущественно фьючерсные сделки.

а) Хеджирование продажей контракта

Инвестор имеет возможность хеджировать свою позицию с помощью продажи или покупки фьючерсного контракта. К страхованию продажей лицо прибегает в том случае, если в будущем

планирует продать некоторый актив, которым оно владеет в настоящее время или собирается получить.

Пример. Цена спот на зерно составляет 500 руб. за тонну. Фьючерсная цена на зерно с поставкой через три месяца равна 520 руб.

Фермер соберет урожай и вывезет его на рынок только через три

месяца. Если к этому моменту времени цена повысится, он получит более высокий доход от реализации урожая по сравнению с

настоящей ценой.

Если же она упадет, то его доход окажется более

низким. Допустим, что фермер не желает рисковать и согласен

продать зерно за 520 руб. Тогда в настоящий момент он продает

соответствующее число фьючерсных контрактов с поставкой через

три месяца и фьючерсной ценой 520 руб. Через три месяца фермер

продаст зерно на спотовом рынке и купит фьючерсные контракты,

чтобы закрыть фьючерсные позиции. В итоге он получит за собранный урожай цену, равную 520 руб. за тонну. Почему фермер

будет иметь именно такой результат? Допустим, через три месяца

цена спот на зерно поднялась до 540 руб. Тогда на спотовом рынке

фермер продаст урожай по цене 540 руб. за тонну. Однако, закрывая фьючерсные позиции, он потеряет 20 руб., поскольку к этому

моменту фьючерсная цена и цена спот должны быть равны. В итоге

его доход составит 520 руб. Допустим теперь, что через три месяца

цена спот равна 500 руб. Тогда по кассовой сделке он реализует

продукцию по 500 руб. за тонну, но по фьючерсному контракту

выигрывает 20 руб. В итоге цена, полученная фермером, составила

TD-0.0520 руб. Как видно из примера, продажа фьючерсного контракта

не позволила фермеру воспользоваться благоприятной конъюнктурой в первом случае, однако хеджировала его от риска понижения цены.

б) Хеджирование покупкой контракта

Если инвестор собирается в будущем приобрести какой-либо

актив, он использует хеджирование покупкой фьючерсного контракта.

Пример. Производителю хлеба через три месяца понадобиться

определенное количество зерна. Чтобы застраховаться от возможного повышения цены он покупает фьючерсный контракт с фьючерсной ценой 520 руб. Через три месяца он покупает зерно по

кассовой сделке и закрывает фьючерсный контракт. Если цена

спот к этому моменту составила 500 руб., то он заплатил данную

цену за тонну зерна, однако потерял 20 руб. на фьючерсном контракте. В итоге его расходы составили 520 руб. Если цена возросла до

540 руб., то он купил зерно по этой цене, однако получил выигрыш

по фьючерсному контракту в размере 20 руб. Таким образом, его

расходы также составили только 520 руб.

В приведенных выше примерах представлена идеальная ситуация хеджирования, когда предмета фьючерсного контракта, так как на бирже не всегда торгуется контракт на актив требуемой спецификации, например, имеются качественные различия у реального актива и предмета фьючерсного контракта (пшеница разных сортов и т.п.). Далее,

сроки фьючерсного контракта могут не полностью соответствовать купле/продаже актива на спотовом рынке. Поэтому на практике хеджирование не всегда сможет полностью исключить риск

потерь. Допустим, если в первом примере с продажей зерна фьючерсный контракт истек ранее реальной продажи товара, то фьючерсная и спотовая цена могли несколько отличаться друг от друга.

Так, если фьючерсный контракт был закрыт по цене 510 руб., то

по фьючерсной позиции фермер выиграл 10 руб. Допустим, что на

спотовом рынке он реализовал зерно по 500 руб. Тогда его доход

от операции составил только 510 руб. за тонну.

в) Базисный риск

Отмеченные выигрыши-потери инвестора при хеджировании

характеризуются таким понятием, как риск базиса или базисный

риск, то есть риск, связанный с разницей между ценой спот и

фьючерсной ценой в момент окончания хеджирования. Базисный

риск наиболее существенен для товаров, приобретаемых для потребления. Цены на них прежде всего зависят от состояния спроса

и предложения и накладных расходов. Базисный риск для активов,

предназначенных для целей инвестирования, таких как золото,

серебро, валюта, индексы представлен в меньшей степени вследствие возможностей, открываемых арбитражными операциями.

Для данных активов риск возникает главным образом вследствие

колебания уровня ставки без риска.

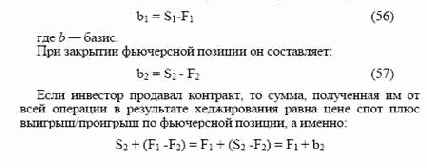

В момент заключения фьючерсного контракта базис равен:

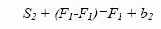

Если первоначально инвестор покупал фьючерсный контракт,

то сумма, затраченная им на всю операцию, в результате хеджирования равна цене спот плюс вьшгрыш/проигрыш по фьючерсной

позиции:

Таким образом, базисный риск связан с тем фактом, что величина Ь2 может принимать различные значения. Базисный риск

будет тем больше, чем больше разница между моментами окончания хеджа и истечения фьючерсного контракта. Общее правило

выбора фьючерсного контракта по времени его истечения для

хеджирования заключается в следующем: инвестор должен стремиться свести к минимуму время между окончанием хеджа и поставкой по фьючерсному контракту; месяц поставки фьючерсного

контракта должен располагаться позже окончания периода хеджирования. Хеджирование с помощью ближайшего фьючерсного

контракта называют спот хеджированием. Одно из требований к

фьючерсному контракту — высокая ликвидность, поскольку, если

он не будет ликвидирован до момента его хранения, то хеджеру

придется принимать или поставлять соответствующий актив, что

может вызвать существенные издержки. Ликвидность контракта

тем выше, чем меньше времени остается до его истечения, так как

спекулянты и хеджеры начинают активно закрывать свои открытые позиции. Поэтому в ряде случаев инвестору целесообразно

хеджировать сделку за счет последовательного заключения ряда

краткосрочных фьючерсных контрактов.

Как правило, базисный риск будет больше, если хеджируется

актив, для которого не существует полного аналога фьючерсного

контракта, и для страхования выбирается контракт на родственный актив. Данная техника называется кросс- хеджированием.

Страхование фьючерсным контрактом с тем же активом именуют

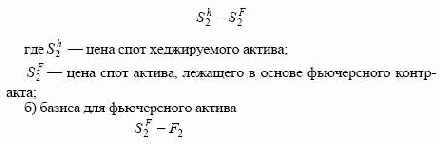

прямым хеджированием. Для первой ситуации базисный риск

складывается из двух компонентов:

а) разницы между ценами спот двух активов в момент t2, a

именно:

Содержание раздела

Содержание раздела