ГРАНИЦЫ ПРЕМИИ ОПЦИОНОВ, В ОСНОВЕ КОТОРЫХ ЛЕЖАТ АКЦИИ, ВЫПЛАЧИВАЮЩИЕ ДИВИДЕНДЫ

До настоящего времени мы рассматривали опционы, в основекоторых лежат акции, не выплачивающие дивиденды. Остановимся теперь на случаях, когда в течение срока действия опционного

контракта на акции выплачиваются дивиденды. В дальнейших

рассуждениях мы предполагаем, что 1) эффект, привносимый дивидендами, наблюдается на дату учета компанией акционеров,

имеющих право на получение текущего дивиденда; 2) начиная с

данного числа, новый владелец не имеет права на получение данного дивиденда, и поэтому курс акции падает на величину дивиденда. Исходя из практики, которая наблюдается на примере

западных стран, на дату учета курс акций падает в среднем на

75-85% от величины дивиденда. Курс акций, имеющих более высокую ставку дивиденда, падает в большей степени, чем курс акций

с более низкой ставкой дивиденда. Для простоты анализа в последующих рассуждениях мы полагаем, что на день учета курс акций

падает на величину дивиденда. Решая практические задачи, инвестор должен корректировать значение курса акций, как было указано выше, на величину, равную 75-85% стоимости дивиденда.

а) Нижняя граница премии американского и европейского

опционов колл

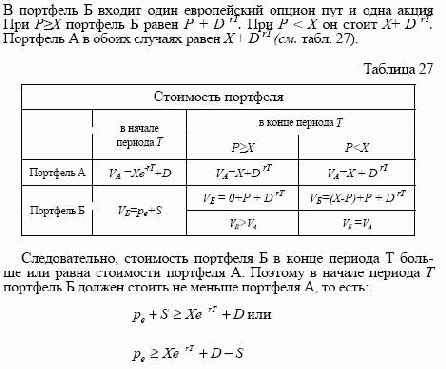

Чтобы определить нижнюю границу премии европейского опциона колл, рассмотрим два портфеля — А и Б. Портфель А

состоит из одной акции. Портфель Б — из европейского опциона

колл, облигации с нулевым купоном, равной Хе-rT и суммы денег,

равной D (D — это приведенная стоимость дивиденда, который

выплачивается по акциям. Она получена путем дисконтирования

дивиденда под непрерывно начисляемую ставку без риска r на

время Т. Составляя часть портфеля Б, сумма D инвестируется на

время T под процент r).

Если Р > X, то опцион колл исполняется и портфель Б стоит

P + D rT. Если Р≤ X, то портфель Б стоит X + D rT .

Портфель А в обоих случаях равен Р + D rТ. Следовательно,

портфель Б стоит дороже или столько же, сколько портфель А (см.

таблицу 26). Данный результат мы имеем в конце периода Т. Поэтому правомерно сказать, что в начале периода T портфель Б также

равен или стоит дороже портфеля А, то есть:

Таким образом, премия европейского опциона пут должна быть

не меньше разности суммы дисконтированных стоимостей цены

исполнения и дивиденда, который планируется выплатить, и цены

спот акции. Поскольку американский опцион предоставляет инвестору больший диапазон возможностей, чем европейский, то

данная формула верна и для него.

Формула (39) показывает нам еще одну переменную, которая

влияет на величину премии опциона пут, а именно, стоимость

опциона возрастает, если в период действия контракта по акциям

выплачивается дивиденд: стоимость опциона тем больше, чем

больше размер дивиденда.

в) Раннее исполнение американского опциона колл

Как было показано выше, раннее исполнение американского

опциона колл на акции, не выплачивающие дивиденды, не является оптимальной стратегией. Однако нельзя настаивать на этом

утверждении, когда в основе лежат акции, выплачивающие дивиденды.

Как известно, выплата дивидендов приводит к падению курса акций, а следовательно, и прибыли от исполнения опциона.

Поэтому исполнение американского опциона колл перед датой

учета может явиться наиболее прибыльной стратегией.

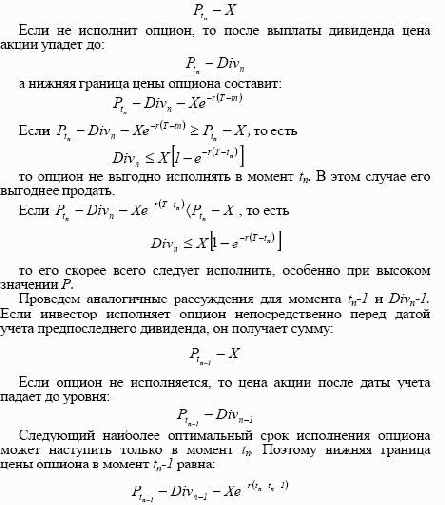

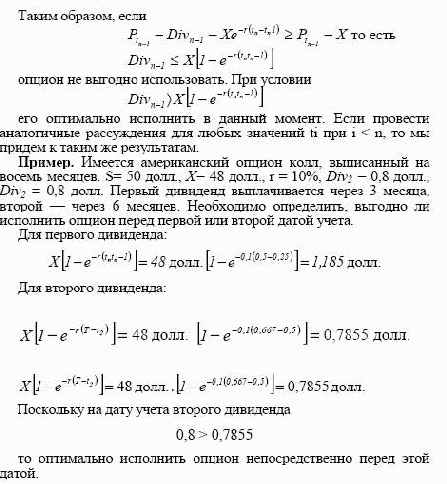

Предположим, имеется опцион колл, в основе которого лежат

акции, выплачивающие дивиденды Div1, Div2, Div3..., Divn на протяжении срока действия контракта соответственно в моменты t1,

t2, t3,.., tn. Если инвестор исполнит опцион непосредственно перед

датой учета выплаты последнего дивиденда (момент tn), он получит

КРАТКИЕ ВЫВОДЫ

К моменту истечения контракта стоимость американского и

европейского опционов колл и пут в зависимости от цены спот

актива должна равняться нулю или внутренней стоимости.

Верхняя граница премии американского и европейского опционов колл для актива, не выплачивающего дохода, не должна

превышать цену спот актива.

Верхняя граница премии американского опциона пут для актива, не выплачивающего дохода, не должна быть больше цены

исполнения, а для европейского опциона пут — больше приведенной стоимости цены исполнения.

Нижняя граница премии американского и европейского опционов колл для актива, не выплачивающего дохода, не должна быть

меньше разности между ценой спот актива и приведенной стоимостью цены исполнения.

Нижняя граница премии европейского опциона пут для актива,

не выплачивающего дохода, не должна быть меньше разности

между приведенной стоимостью цены исполнения и ценой спот

актива. Нижняя граница премии американскою опциона пут для

актива, не выплачивающего дохода, не должна быть меньше разности между ценой исполнения и ценой спот актива. Американский опцион пут будет стоить дороже аналогичного европейского

опциона.

Нижняя граница премии американского и европейского опционов колл для актива, выплачивающего доход, должна быть не

меньше, чем разность между ценой спот и суммой приведенных

стоимостей цены исполнения и дохода.

Нижняя граница премии американского и европейского опционов пут для актива, выплачивающего доход, должна быть не меньше разности между суммой дисконтированных стоимостей цены

исполнения и дохода и цены спот актива.

Как общее правило, раннее исполнение американского опциона для актива, не выплачивающего доход, нельзя считать оптимальной стратегией, однако нельзя настаивать на данном

утверждении в отношении актива, выплачивающего доход, поскольку цена опциона колл будет падать после его выплаты. Для

американского опциона пут на активы, выплачивающие и не выплачивающие доход, раннее исполнение контракта может явиться

оптимальной стратегией. После выплаты дохода стоимость опциона пут должна возрастать.

Премия опциона колл тем выше, чем больше цена спот актива,

время до истечения контракта, ставка без риска, меньше цена

исполнения и размер выплачиваемого на актив дохода. Премия

опциона пут тем выше, чем больше цена исполнения, выплачиваемый на актив доход, меньше цена спот, ставка без риска и период

времени до окончания контракта.

Содержание раздела