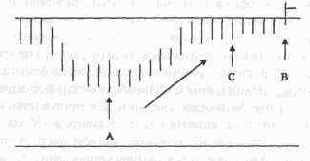

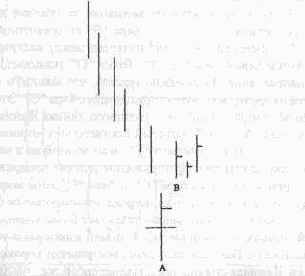

Посмотрите на рисунок 4.4. Обратите внимание, что в точке "А" на блюдается округлое основание (rounded bottom), после формирова ния которого начинается устойчивый тренд вверх до уровня сопро тивления. В точке "В" виден прорыв сквозь сопротивление, под твержденный закрытием выше линии сопротивления. В таких ситу ациях нужно искать проявление позитивной тенденции индикатора одноминутного моментума и возможное повышение объема. Если вы входите в рынок в точке "В", то стоп следовало бы разместить в точке "С". В случае разворота восходящего тренда существует боль шая вероятность перепроверки выявленного уровня поддержки.

Размещая точку выхода ниже уровня, ставшего теперь поддержкой в точке "С", вы существенным образом повышаете шансы остаться в рынке, то есть не произойдет ситуация преждевременной останов ки. Чем дольше по времени состояние консолидации сохраняется в районе сопротивления перед прорывом, тем лучше. При работе с внутридневными графиками, выстраивающимися в реальном вре мени, вы сделаете интересное наблюдение: как правило, чем доль ше перед прорывом цена находится на уровне консолидации, тем сильнее будет моментум этого прорыва.

Главное при этом - исключить нетерпение и не входить в сделку до появления сигнала. Раз за разом я вижу, как "трейдоголики" (торгующие непрерывного) вхо дят в сделку прежде, чем обнаружится соответствующий сигнал. Ре зультатом оказывается убыток по совершенно безупречной сделке.Единственная причина неудачи — спешка. Преуспевающие трейде ры - люди невозмутимые, позволяющие сделке самой прийти к ним.В краткосрочном трейдинге залог успеха — терпение и выжидание.В нужный миг надо моментально предпринимать действие, но до этого — спокойно наблюдать и ждать. Стиль торговли, ориентиро ванный на высокую вероятность и прибыльность сделок, требует большей концентрации и обдумывания, чем внезапные вспышки,типичные для скальпера. Торговля на внутридневных трендах спо койна и приятна, поскольку такие тренды длятся дольше. Кроме то го, она обладает большим потенциалом прибыли, чем торговля ше стнадцатыми или восьмыми долями пункта.

На рисунке 4.4 показано тестирование сопротивления. Давайте рассмотрим еще одну модель внутридневного графика, которая бу дет встречаться довольно часто. На самом деле это первая часть дру гой модели. Большинство трейдеров ею торгуют каждый день, даже не понимая, что она состоит из двух частей. Первая — это рост цен до их встречи с сопротивлением.

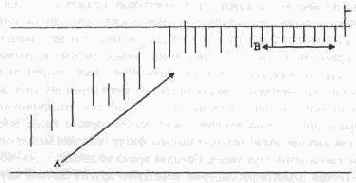

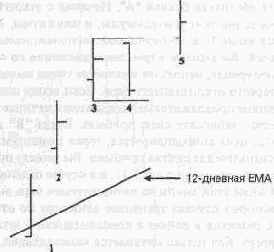

Взгляните на рисунок 4.5. Точка "А" показывает рост цены до уровня сопротивления. Обратите внимание, что он слегка превы шен, после чего началась консолидация ниже его. Это ключевой мо мент ситуации. Стрелка от точки "В" определяет тугой узкий цено вой интервал между максимумом и минимумом. Чем дольше его вре менные рамки, тем лучше. В этом случае есть высокая вероятность,что цена пробьется выше уровня сопротивления. Не входите в сдел ку до того, как прорыв действительно произойдет. Полагаясь на предчувствия и совершая сделку преждевременно, можно понести большие потери. Направление тренда не надо угадывать. Когда он проявит себя, тогда и начинайте действовать, входя в торговлю. Рост цен до встречи с сопротивлением часть высоко вероятной графиче ской модели, называемой трендовым (направленным) прорывом кон солидации {trending breakout of consolidation).

Рисунок 4.4. тестирование сопротивления

Рисунок 4.5. Рост цен до их встречи с сопротивлением

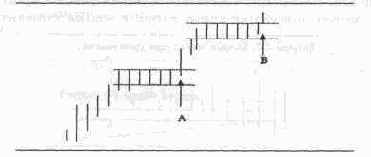

Рисунок 4.6. Трендовый (направленный) прорыв консолидации

Многократный рост до встречи сопротивления — первый шаг к трендовому (направленному) прорыву зоны консолидации. Это очень мощная и часто встречающаяся бычья графическая фигура.Она возникает у акций с сильным трендовым потенциалом и может наблюдаться на протяжении длительного периода времени. Модель способна привести к росту цен в несколько раз, причем неоднократ но повторяясь. В плане торговли она гораздо более безопасна, чем ценовой тренд, демонстрирующий параболические формации. Ког да появляется параболическое движение, следует ожидать коррек ции (retracement) цены, которая может составить до 50 процентов.Но трендовый прорыв консолидируется два или три раза, позволяя бычьему моментуму взорваться в верхнем направлении, не растеряв своей энергии. Посмотрите на рисунок 4.6. Точки "А" и "В" показы вают прорыв через границу консолидации. Заметьте, как общий тренд устойчиво движется вверх, поскольку каждая консолидация находится выше предыдущей. Я обнаружил, что данная фигура очень прибыльна. Торгуя на ее основе, помните о двух моментах.Во-первых, при консолидации цены будьте готовы к развороту вниз, а во-вторых, следите за временем. Мой опыт говорит, что, ес ли эта модель попадает «под точило» (входит в середину дня), веро ятность того, что консолидации не будут обеспечивать продолжения наверх и цены пробьются вниз, оказывается гораздо выше. Это од на из самых продолжительных бычьих фигур, которая может сохра няться до одного-двух часов. Среднее время ее жизни — 30—45 ми нут. Теперь давайте рассмотрим несколько других бычьих внутри дневных ценовых фигур.

Восходящие треугольники работают в реальном времени, когда они более сжаты (more compressed). Изучите Рисунок 4.7. Буква "А" показывает прорыв треугольной фигуры в верхнем направлении.

Рисунок 4.7. Сжатый восходящий треугольник

Если треугольник не сжат, то линия сопротивления, скорее всего,выстоит (будет удержана), и цена развернется вниз. Всегда прове ряйте моментум и смотрите на ценовые минимумы. Задайте себе во прос, растут ли они или начинают снижаться? Если минимумы воз растают, вероятность ценового прорыва вверх большая.

Посмотрите на участок, отмеченный на рисунке 4.7 буквой "В",и обратите внимание, что интервал между максимумом и миниму мом начинает все более сжиматься. Здесь следует ждать момента,когда станет видно, в каком направлении цена будет двигаться дальше. На дневных ценовых моделях восходящий треугольник от носится к разряду очень бычьих фигур. Этого нельзя сказать о вну тридневных восходящих треугольниках. Чем большую сжатость он демонстрирует, тем сильнее окажется прорыв вверх. Если сжатия не наблюдается или оно аналогично обозначенному буквой "В", фи гура будет медвежьей, а не бычьей. Это полностью противоречит тому, что большинство трейдеров считают правильным. Разница обнаруживается при детальном анализе данной фигуры, принцип которого вы теперь знаете и понимаете. Впредь, когда вам будет встречаться внутридневной восходящий треугольник, не смейте считать его бычьим, пока не проверите все те аспекты, о которых мы говорили.

На рисунке 4.8 показано, как выглядит такая бычья фигура. Если на пятиминутном графике данная фигура имеет более широкое ос нование, чем на рисунке, это свидетельствует о сильном сопротив лении. Без большого объема покупок прорыва цены обычно не про исходит. Хорошо работающие фигуры восходящих треугольников могут выглядеть как вымпел или конус с плоской вершиной. Рису нок 4.8 — пример описываемой фигуры.

Будьте внимательны и не путайте модель плотной консолидации с фигурой сжатого треугольника. Очень часто начинающие (време нами — даже опытные) трейдеры попадаются в эти сети.

Рисунок 4.8. Бычья фигура

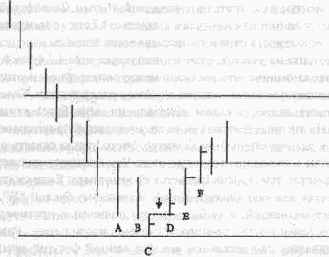

Рисунок 4.9. Реверсал2 на кульминации продаж

Если у вас есть время, используйте описанные здесь фигуры, чтобы правильно идентифицировать ценовые модели. Не надо гадать. Это опасно для вашего благосостояния.

У крайне волатильных акций один или два раза в течение торго вого дня будут происходить массированные распродажи. Такая вну тридневная распродажа может стать отличным моментом для ко роткой позиции, так как она обеспечивает акции сильное нисходя щее движение, закладывая одновременно основу для будущего бычьего тренда, которым вам тоже лучше воспользоваться. Когда тренд начинает корректироваться, хорошо бы сыграть на реверсале на кульминации продаж, снимая прибыль с короткой позиции и в правильный момент уходя в длинную позицию (покупая акцию).Для идентификации такого разворота ключевыми являются точки,на которых акцентирует внимание рисунок 4.9.

Сначала вам необходимо разделить ситуации для нисходящего движения внутридневной распродажи и состояние перекупленно сти.

рисунке: слева направо. Ценовые бары "А" и "В" показывают замед ление основной распродажи. Заметьте, насколько сблизились ми нимумы баров, а также обратите внимание на сужение диапазона между максимумом и минимумом бара "В" по сравнению с баром "А". Бар "С" имеет еще меньший интервал между максимальной и минимальной ценой, чем бар "В". Точка "D" указывает, что цена меняет направление. Здесь важно увидеть, что минимум бара "D"находится на уровне максимума предыдущего бара "С". Это отмече но стрелкой, направленной на пунктирную линию. Линия показы вает максимум бара "С", который соответствует минимуму бара "D". Минимум и максимум бара "Е" выше минимума и максимума бара "D" соответственно. Другое важное условие продолжения из менения тренда: начиная с бара "С" до бара "F" цены закрытия по вышаются, и вы можете наблюдать тренд повышающихся (все более высоких) максимумов и повышающихся (все более высоких) мини мумов. Я торговал с помощью такой модели много раз и убедился в ее прибыльности. Большая часть денег поступает от короткой сторо ны сделки. Длинная сторона представляет собой рост на 20—30 про центов от снижения, но обычно разворот занимает в два раза боль ше времени, чем падение. Это происходит потому, что рынки в це лом, и акции в частности, как правило, падают на 67 процентов бы стрее, чем растут. Для понимания изменения тренда ключевыми являются все точки: от "А" до "F". Как только вы овладеете всеми приемами, можете смело добавлять данную фигуру в свой торговый арсенал.

Реверсал на экстремальной перепроданности — часто встречаю щаяся модель. Она особенно отчетливо проявляется у акций техно логических компаний, которые в сильной степени подвержены спе куляции. Такая спекуляция приводит к высокой волатильности, и в большинстве случаев покупки и продажи достигают экстремальных точек. Ключевыми здесь являются бары "А" и "В" на рисунке 4.10.Бар "А" определяет большой интервал между максимумом и мини мумом и последнюю цену (закрытие) в его верхней части. Этот бар считается экстремальной точкой состояния перепроданности. Если вы помните основы статистики, рассматривайте его как находя щийся далеко за пределами нормального распределения группы чи-

Рисунок 4.10. Реверсал на экстремальной перепроданности

Затем проверить наличие следующих факторов, как указано. Хотя тренд направлен вниз, глядя на рисунок 4.10, можно по нять, что "А" — это экстремальная точка. Бар "А" имеет внутриднев ное закрытие выше своей средней линии и ближе к своему максиму му. На рисунке 4.10 средняя линия этого бара обозначена пункти ром. Бар "В" важен для выяснения вопроса: происходит ли смена тренда. Он непосредственно следует за баром "А" и находится выше его максимума. Бар "В" тоже направлен вверх, и его внутридневное закрытие будет ближе к вершине его интервала. В некоторых случа ях вы будете наблюдать даже ценовой разрыв (гэп) в верхнем напра влении, как и на рисунке 4.10.

Трендовое движение по открытию лучше всего можно описать на примере акции, имеющей в момент открытия данного дня сильный восходящий или нисходящий моментум. Обычно он со храняется в течение 25—30 минут.

В большинстве случаев соответ ствующие рынки тоже находятся в сильных трендах, совпадающих по направлению с данной акцией. Старт тренда по открытию определяют с помощью первого пятиминутного бара, который на рисунке 4.11 обозначен буквой "А". Начиная с открытия, вы на блюдаете более высокие и максимумы, и минимумы. Минимумы оказываются выше 7- и 17-периодной экспоненциальной сколь зящей средней. Вы входите в трендовое движение по открытию в начале такого тренда, используя в качестве точки выхода по стопу минимум первого открывающего бара. Если акция консолидиру ется или в конце продолжительного движения начинает двигаться параболически, забирайте свою прибыль. Буква "В" показывает момент, когда цена консолидируется, теряя моментум. Это будет отличным сигналом для снятия прибыли. Вы можете провести ли нию поддержки, как на рисунке 4.11, и в случае падения акции на 1/8 или 1/4 ниже этой линии на пятиминутном баре вы ее прода дите. В некоторых случаях трендовое движение по открытию не будет иметь развития и войдет в консолидацию, а затем продол жит тренд вверх. Как только начинается консолидация, моментум замедляется, и у вас есть два возможных решения. Либо прода вать, либо ждать восстановления моментума и дальнейшего вос ходящего тренда. Если моментум не восстановится, продавайте после прорыва линии поддержки.

Рисунок 4.11. Трендовое движение по открытию

Рисунок 4.12. Пятидневный пробег с внутренним днем

На рисунке 4.12 день 4 — внутренний день. Он находится внутри интервала между максимумом и минимумом дня 3, что показано пунктирными линиями. Как только акция начинает двигаться, то при достаточной силе моментума она будет идти в одном направле нии от трех до пяти дней. Прорыв выше 12-дневной экспоненциаль ной скользящей средней с закрытием ближе к максимуму дня обыч но оказывается достаточным, чтобы обеспечить движение акции в течение трех или более дней. Четвертый день критически важен для решения о покупке или продаже. Если похоже, что закрытие будет ниже, то надо продавать. Это особенно справедливо, когда вся тор говля проходит ниже цены открытия, и закрытие, по всей вероятно сти, окажется на уровне минимальной цены дня или около нее. Если эта ситуация меняется, то день 5 может оказаться выше дня 3. Если день 5 — пятница, то вам лучше всего закрыть позицию или размес тить стоп на уровне минимума дня 4. Уход на выходные с крупной позицией без размещения стопа нельзя назвать хорошим решением.