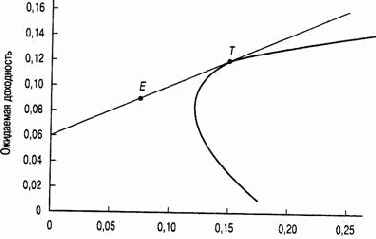

Чтобы завершить анализ, давайте рассмотрим выбор инвестора с точки зрения его предпочтений и с учетом графика соотношения риск/доходность для эффективных портфелей. Надеюсь, вы не забыли, что в разделе 12.1 мы упоминали о том, что предпочтения при формировании портфеля зависят от стадии жизненного цикла, на которой находится инвестор, периода (горизонта) планирования и толерантности к риску. Следовательно, инвестор может выбрать позицию в любой точке на отрезке, ограниченном точками F и Г. На рис. 12.5 для этого выбрана точка Е. Портфель, который соответствует точке Е, на 50% состоит из портфельных инвестиций в общей точке (тангенциальный портфель) и на 50% из инвестиций в безрисковый актив. Преобразуем уравнения 12.1 и 12.2 таким образом, чтобы они отражали тот факт, что портфель в точке касания — это теперь единственный рискованный актив, который следует объединять с безрисковым активом. Выясняется, что ожидаемая доходность и стандартное отклонение портфеля

Учитывая, что тангенциальный портфель состоит на 69,2% из рискованного актива 1 и на 30,8% — из рискованного актива 2, можно определить, что состав портфеля будет следующим:

|

Доля безрискового актива |

50,0% |

|

|

Доля рискованного актива 1 |

0,5х69,2%= |

34,6% |

|

Доля рискованного актива 2 |

0,5х30,8%= |

15,4% |

|

Всего |

100,0% |

Следовательно, если вы инвестировали 100000 долл. в портфель Е, то 50000 долл. инвестировано в безрисковый актив, 34600 долл. — в рискованный актив 1 15400 долл. — в рискованный актив 2.

Давайте теперь обобщим имеющиеся у нас сведения относительно создания эффективного портфеля, когда имеется два вида рискованных активов и один безрисковый актив. Существует только один портфель с рискованными активами, который оптимальным образом можно объединить с безрисковым активом.

Мы называем этот особенный портфель с рискованными активами, соответствующий общей (тангенциальной) точке Г на рис. 12.4, оптимальной комбинацией рискованных активов. Предпочтительный портфель всегда является какой-либо комбинацией портфеля рискованных активов в общей точке и безрискового актива Стандартное отклонение

Рис. 12.5. Выбор наиболее предпочтительного портфеля

Стандартное отклонение

Рис. 12.5. Выбор наиболее предпочтительного портфеля