Зигзаги

Рыночные цены движутся против направления движения старшего волнового уровня только с кажущимся усилием. Может показаться, что сопротивление старшего волнового уровня мешает откату развиться в полновесную движущую структуру. Эта борьба между двумя противоположно двигающимися волновыми уровнями делает корректирующие волны менее распознаваемыми, чем движущие волны, которые всегда развиваются со сравнительной легкостью в направлении движения старшего волнового уровня. Как результат такого конфликта между движениями уровней, корректирующие волны немного разнообразнее, чем движущие волны. Более того, они подчас увеличиваются или уменьшаются по сложности и развиваются так, что структура, которая формально является подволнами того же волнового уровня, может показаться из-за их сложностиили временной длительности принадлежащей другому волновому уровню. По всем этим причинам, временами бывает трудно подогнать корректирующие волны под распознаваемую модель до тех пор, пока они не закончатся и будут позади нас. Так как окончание корректирующих волн является менее предсказуемыми, чем для движущих волн, то аналитик должен проявить больше осторожности в своем анализе, когда рынок находится в колеблющемся, корректирующем настроении, чем когда цены упорно движутся в одном направлении.

Единственным и самым важным правилом, которое может быть сформулировано из изучения различных корректирующих моделей, является то, что откаты никогда не являются «пятерками». Только движущие волны – «пятерки». По этой причине, начальное пяти-волновое движение против старшего волнового уровня никогда не является окончанием коррекции, только ее частью. Фигуры, которые следуют до Урока 9, должны проиллюстрировать этот пункт.

Корректирующие процессы протекают двумя способами. Резкие откаты круто изгибаются против направления движения старшего волнового уровня. Боковые коррекции хоть и выполняют всегда итоговый откат от предыдущей волны, обычно содержат движение к своей начальной точке или даже за ее пределы, формируя видимость бокового движения. Обсуждение указаний о чередовании в Уроке 10 объяснит причину упоминания этих двух способов.

Отдельные корректирующие модели распадаются на четыре основные категории:

1. Зигзаги (5-3-5) (Zigzags)

Включают в себя три типа:

- одиночный (single),

- двойной (double) и

- тройной (triple).

2. Плоскости (3-3-5) (Flats)

Включают в себя три типа:

- стандартная (regular),

- растянутая (expanded) и

- сдвигающаяся (running).

3. Треугольники (3-3-3-3-3) (Triangles)

Включают в себя четыре типа:

три сходящегося вида

- восходящий (ascending),

- нисходящий (descending) и

- симметричный (symmetrical).

и один расходящегося вида - обратный симметричный (reverse symmetrical).

4. Двойные тройки и тройные тройки (комбинированные структуры).

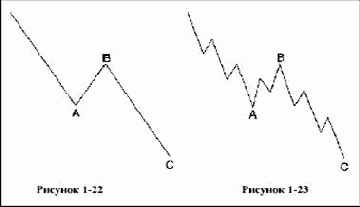

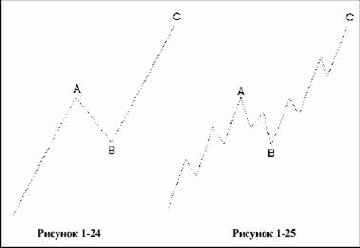

Одиночный зигзаг при бычьем рынке является простой трех-волновой падающей моделью, обозначенной A-B-C. Последовательность подволн – 5-3-5 и вершина волны B заметно ниже начала волны A, как показано на рис.1-22 и 1-23.

При медвежьем рынке коррекция в виде зигзага развивается в противоположном направлении, как показано на рис.1-24 и 1-25. По этой причине на зигзаг при медвежьем рынке ссылаются, как на перевернутый зигзаг.

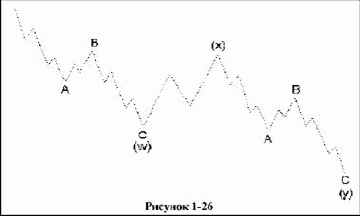

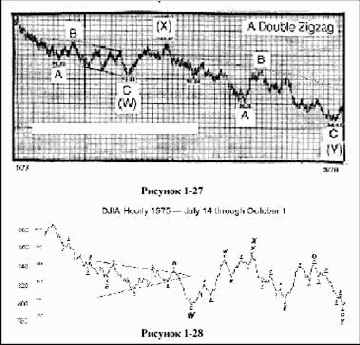

Иногда зигзаги формируются дважды или самое большее - три раза в последовательности, особенно когда первый зигзаг не дошел до стандартной цели. В этих случаях каждый зигзаг разделяется промежуточной «тройкой», образуя то, что называется двойным зигзагом (см. рис.1- 26) или тройным зигзагом. Эти структуры аналогичны удлинению импульсной волны, но менее распространены.

Коррекция в индексе S&P500 с января 1977 по март 1978 (см. рис.1-27) можно промаркировать, как двойной зигзаг, так же, как и коррекцию в промышленном индексе Доу с июля по октябрь 1975 года (см. рис.1-28). В пределах импульса вторые волны часто выписывают зигзаг, в то время как четвертые – редко.

Подлинная маркировка Р.Н.Эллиотта двойного и тройного зигзагов и двойных и тройных «троек» (см. следующий раздел) была быстрой стенограммой. Он помечал промежуточные движения, как волну X, так что двойные коррекции были промаркированы A-B-C-X-A-B-C. К сожалению, такое обозначение не показывает должным образом волновой уровень действующих волн каждой элементарной модели. Они промаркированы так, как будто только на один уровень меньше, чем

вся корректирующая структура, в то время как на самом деле они на два волновых уровня меньше.

Мы устранили эту проблему, введя успешный маркировочный метод: помечать последовательные действующие компоненты двойных и тройных коррекций, как волны W, Y и Z так, что вся модель исчисляется как «W-X-Y (-X-Z)». Буква «W» сейчас отмечает первую корректирующую модель в двойной или тройной коррекции, Y – вторую, а Z – третью волну. Каждая подволна этих волн (A, B или C так же, как D или E треугольника – см. следующий раздел) сейчас выглядит должным образом - на два волновых уровня меньше, чем коррекция целиком. Каждая волна X является

противодействующей волной и поэтому всегда корректирующей, обычно, еще одним зигзагом.

Содержание раздела