Время, цена и модель - Robert Miner

Эта статья написана на основе статистики моего трейдинга на рынке платины. Мой план торговли - трехмерный. Я ищу на рынке совпадения времени, цены и модели, указывающие на сделки, которые обещают максимальный потенциал прибыли с минимальным риском. Только, когда рынок завершает надежную модель около времени, указывающего на изменение тренда и на важном ценовом уровне, я открываю или закрываю сделку. Все три измерения должны совпасть.Анализ временных соотношений недавних основных циклов на рынке золота показал, что период около 16-27 сентября 1988, вероятно, ознаменуется сильным изменением тренда.

Время, также как и цена, часто соотносится с важным отношением Фибоначчи 61.8 %. Большинство трейдеров хорошо знает, что цена часто откатывается до уровня 61.8 % от предшествующего движения. Это отношение Фибоначчи очень важно и в моем анализе выбора времени для рынков драгоценных металлов. Смена тренда часто происходит около 61.8 % времени предшествующего цикла, отложенных от конца этого цикла. Позвольте мне проиллюстрировать и объяснить, почему я искал смену тренда около 16-27 сентября.

Мертвая зона

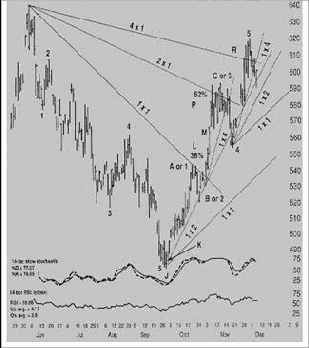

Мой анализ выбора времени для платины (Фигурирует 1) базируется прежде всего на рыночных циклах золота. От максимума золота 14 декабря 1987 до максимума 2 июня 1988 прошел 171 календарный день. Отношение Фибоначчи 61.8 % от 171 равняется 106, а 106 календарных дней от 2 июня выпадает на 16 сентября.

Рисунок 1

Многое в моем временном анализе связано с Ганном. Ганн учил, что период времени 30 единиц или 1/12 круга в 360 градусов - это период для поиска изменения тренда. 26 сентября было точно 30 недель от минимума 29 февраля. 24 сентября было 30 календарных дней от максимума 25 августа. Изучение истории цены драгоценных металлов научило меня всегда искать смену тренда в районе 30 недель и 30 дней от значимого экстремума.

На 27 сентября прошло 49 календарных дней или 7 недель от минимума волны 3 за 9 августа, до импульсного хода вниз с 25 августа. Ганн называет 49-ый период времени "мертвой зоной" и временем поиска изменения тренда. Я всегда ищу признаки смены тренда около 49 календарных дней от различных экстремумов.

Всякий раз, когда мой анализ времени приводит к такой группировке вероятных дат изменения тренда, я очень внимателен к цене и моделям рынка при приближении расчетной даты. Я начал отслеживать смену тренда за неделю до 12 сентября.

Моя модель цены по волнам Эллиотта и анализ отношений показали, что в начале недели 12 сентября платина была в пятой или конечной волне от июньского максимума. В конечных стадиях можно найти существенные и очень надежные модели. Я часто трактую "правила" Эллиотта несколько свободнее. Я ищу наиболее важное - общую форму, модель и ценовые соотношения разворачивающейся цены. Пример, показанный на Рисунке 1 - не учебник волн Эллиотта, но достаточно хорош, чтобы показать, что модель вниз, вероятно, завершилась. Там была важная группа ценовых уровней, которые указывали, что снижение, вероятно,

закончится в зоне $472-$486. Ценовые колебания почти всегда кончаются очевидными отношениями к предшествующим колебаниям. Важно определить, какое отношение сработает в конкретный момент. От максимума 22 июня на 642 $ до минимума 29 июня на 553 $ получилось 89 $. От максимума 20 июня на 608 $ до минимума 9 августа на 518 $ было 90 $. Но ведь значение 89 - важное число Фибоначчи, а 90 - значимое число времени и цены по Ганну.

Падение цены в $89-$90 от максимума 25 августа 562 $ составит $473-$472. Падение от максимума 7 июля на 594 $ до минимума 9 августа на 518 $ равнялось 76 $. Снижение на 76 $ от максимума 25 августа составляет 486 $.

Цена резко, с гэпом, упала 19 сентября. Это движение имело все характеристики гэпа истощения, который является очень типичным для платины на конечных стадиях снижения или роста. 23 сентября появился широкодиапазонный внешний день с закрытием около минимума дня. Такой тип внутридневной деятельности обычно указывет на вероятное движение цены вниз. Однако, цена завершила очень надежную модель Эллиотта и пришла в очень важную зону поддержки точно в то время, когда была высокая вероятность существенного изменения тренда. Время, цена и модель совпали, указывая на смену тренда.

Разворотная точка

На следующий торговый день, 26 сентября, на рынке произошел день разворота. Цена сделала новый внутридневной минимум с закрытием около вершины дня, значительно выше закрытия предшествующего дня. Это совершенно не соответствовало тому типу ценовой активности, который обычно следует за внешним нисходящим днем. Внутридневной минимум дня разворота упал до 481.50 $, лишь на несколько долларов ниже важного уровня поддержки (точка J). Волна 5 от июньского максимума завершилась. День разворота точно уложился в пределы разворотного момента 16-28 сентября.

Мой анализ времени, цены и модели, обозначивший важное изменение тренда оправдался. Это подтвердилось краткосрочным разворотом цены. Я открылся вверх по 489 $, на закрытии дня разворота, на основании совпадения времени, цены и модели. Когда анализ времени подтверждается ценой и анализом модели, я с уверенностью вхожу в рынок с минимальным риском. Я разместил стоп на 479.50 $, всего на 2 $ ниже минимума дня входа (точка K). Риск составил 9.50 $ за унцию или 475 $ на платиновый контракт в 50 унций.

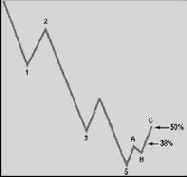

Двумя днями позже рынок значительно продвинулся, подтверждая выбор длинной позиции и позволяя мне поднять стоп до 488 $, на 2 $ ниже минимума сильного дня 28 сентября. Моей минимальной целью была коррекция АВС до50 % или 38 % от пятой волны с максимума 25 августа (Рисунок 2). От максимума 25 августа на 562 до минимума 26 сентября 481.50 $ прошло 80.50 $. Откат на 38 % показал бы 512 $, а на 50 % - 522 $.

Рисунок 2

Если минимум 26 сентября действительно оказался сменой тренда, как я ожидал, подъем должен продлиться, по крайней мере, до 38 % или 50 % от хода с июньского максимума до сентябрьского минимума. Откат на 38 % от этого цикла дает нам 542 $ (Рисунок 1, точка L), а откат на 50 % - 562 $ (точка M)

Цена резко прошла через начальные цели 512 $ и 522 $ без коррекций. Сохранение капитала - одно из двух фундаментальных правил моего плана торговли. Каждый день я передвигал стоп, чтобы защитить прибыль, по мере движения рынка. Я ежедневно поднимал стоп до более низкого отката на 62 % ретрейсмента от минимума 26 сентября или угла Ганна 1.2 угол от этого минимума.

На уровне 544 $, всего на 2 $ выше отката 38 % от медвежьего цикла июня-сентября, цена сделала вершину. Этот важный ценовой уровень сопротивления совпал точно с углом Ганна 1.1 от июньского максимума. Совпадение важного угла Ганна и уровня ретрейсмента Фибоначчи остановило рынок. Цена резко пошла вниз 21 октября, подтверждая завершение волны А или первого подъема.

До этого времени цена оставалась выше угла ганна 1.2. Углы 1.2 и 1.1 были проведены от минимума 26 сентября, как линии поддержки. Цена, растущая выше угла 1.2 указывает на очень сильный рынок. Поскольку рынок так много прошел выше угла Ганна 1.2, цена не должна корректировать больше, чем на 50 % от первого хода. Коррекция более 50 % от столь сильного подъема указала бы на ложные ралли. Падение цены ниже отката на 50 % сказало бы мне, что мой анализ цены и модели ошибочен, я забрал бы свою прибыль и постоял в стороне.

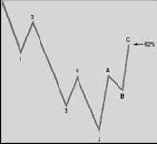

Я пододвинул стоп к 510 $ или на 2 $ ниже ретрейсмента 50 % волны А, чтобы в этой точке зафиксировать прибыль $21 за унцию или 1,050 $ за длинный контракт. Затем я проанализировал вероятный разворот рынка. Я ожидал, что рынок развернется, как минимум, по модели АВС от сентябрьского минимума (Рисунок 3). Волна C или второе колебание в направлении подъема должна превысить максимум волны А.

Рисунок 3

Мой анализ времени, цены и модели предположил смену тренда в сентябре. Это подтвердилось ценой, превысившей все минимальные ожидания коррекции от минимума 26 сентября. Я ожидал, что, по крайней мере, еще один ход вверх превысит максимум 544 $.

Цена скорректировалась всего на 1 $ выше угла Ганна 1.2 угол и развернулась вновь. Угол 1.2 был протестирован снова, сопровождаясь очень широким днем с новым высоким закрытием. Это подтвердило, что волна C находится на пути к новым максимумам.

Теперь я вычисляю цели цены для волны C. Волна C = 61.8 % (волна А) + минимум волны B, что в данном случае равняется 61.8 % (544-481.5) + 523 = 562 $.

Уровень 562 $ совпадает с максимумом от 25 августа. Такое совпадение уровней сопротивления может оказаться важным. Если волна C равняется 100 % волны А, цель - 586 $. Уровень 586 $ - рядом с 581 $, ретрейсментом на 62 % медвежьего цикла июня-сентября (точка P).

Цена без колебаний прошла через начальную цель 562 $ и выросла выше угла Ганна 1.4. Резкие движения, растущие выше угла 1.4, часто заканчиваются, как только угол поддержки 1.4 будет нарушен. Как только цена достигнет следующей зоны цели $581-$586, я буду искать признаки вершины и разворота.

3 ноября цена достигла нового максимума выше 586 $, но закрылась ниже закрытия предшествующего дня, показав день разворота. Важнее то, что цена достигла уровня сопротивления 586 $ на углу Ганна 2.1 от июньского максимума. Вспомните, как волна А упала до угла Ганна 1.1 от июньского максимума и восстановления 38 % медвежьего цикла июня- сентября. Теперь день разворота совпадает с углом 1.1 и ретрейсментом на 62 % цикла июня- сентября.

Модель АВС развернулась, как и ожидалось, а цена показала очень существенное совпадение важного долговременного ценового сопротивления при закрытии выше угла 2.1. Краткосрочная модель дня разворота указывает на вершину.

Новые максимумы

В ночь на 3 ноября, день разворота, я рассматривал свой анализ времени, цены и модели в поисках признаков движения к более высоким ценам. Рынок был очень силен и мог бы пойти по импульсной пятиволновой модели Эллиотта. Если так, новые максимумы появятся, если сегодняшнее закрытие было на самом деле завершением этого колебания. Есть слишком много свидетельств, что платиновый рынок завершил коррекцию медвежьего цикла июня-сентября.

Мой анализ по Ганну, Эллиотту и Фибоначчи работали, как по учебнику, и я получил весьма существенную прибыль. Я решил, что все свидетельствует о вершине и следует выйти около открытия на следующий день.

Я закрыл свою длинную позицию на следующий день, 4 ноября, по 571 $, около открытия. Это принесло мне прибыль 82 $ (4,100 $ на контракт) .

Как только цена закрылась ниже угла поддержки1.4, и ниже угла 1.2, я получил доказательства правильности решения взять прибыль и выйти около максимума. Однако, рынок был, как всегда, настроен поуменьшить мое преувеличенное эго, немедленно поднявшись выше угла 1.2 и быстро превысив предшествующие максимумы. Ход к новым максимумам подтверждал, что рынок платины намерен пойти по импульсной пятиволновой модели Эллиотта. Я вычислил цели времени и цены, которые укажут на завершение пятой волны модели и дадут точку для входа в короткую позицию.

Следующая значимая цель по времени выпала на 6 декабря. От максимума 2 июня до минимума 26 сентября прошло 116 календарных дней. 62 % от 116 равно 72. 26 сентября плюс 72 календарных дня дает нам 7 декабря. Я начал искать признаки изменения тренда за неделю до 7 декабря.

Цель цены для завершения пятой волны попадает на зону $611-$625. Различные отношения Фибоначчи указывают этот диапазон для пятой волны. Первая цель была бы 611 $, если волна 5 равняется 50 % волны 1. Затем, мы получили бы 617 $, если волна 5 равна волне 1. Если волна 5 равняется 62 % от начала волны 1 до конца волны 3, цель была бы 624 $. Наконец, если волна 5 равняется волне 3, то цель была бы 625 $.

Эта ценовая зона, $611-$625, не намного выше угла Ганна 4.1 от июньского максимума – еще одно совпадение ценовых целей отношений Фибоначчи с важным углом Ганна (точка R). Я очень тщательно поискал бы краткосрочные модели разворота, чтобы встать в короткую на неделе от 5 декабря, если цена окажется в этой зоне сопротивления. Даст ли мне рынок еще подарок в виде дня разворота на этом важном ценовом уровне и в этот важный период времени?

Модель пятой волны

5 декабря появился день разворота с внутридневным максимумом на 620 $, точно в пределах обозначенной ценовой зоны сопротивления. Итак, это произошло снова - завершение пятой волны Эллиотта точно в пределах важной ценовой зоны сопротивления и в период, когда вероятно изменение тренда.

Анализ времени, цены и модели еще раз подтвердился краткосрочной моделью разворота.

Налицо были все признаки, чтобы идти в короткую около закрытия 5 декабря с минимальным риском. Я продал по 614 $ со стопом 622 $, на 2 $ выше максимума дня. Я ожидал существенную коррекцию подъема 26 сентября -5 декабря. Рынок подтвердил мой анализ тремя днями позже сильным падением до угла Ганна 1.4 от предыдущего минимума. Это позиция, в которой я нахожусь в момент написания этой статьи. Время покажет, какую прибыль в дальнейшем принесет мой анализ времени, цены и модели.

Содержание раздела