Вход на пробитии максимума предыдущих

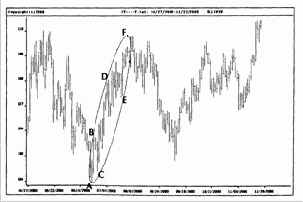

Второй подход ведет к следующему раскладу торговли.• Вход на пробитии максимума предыдущих четырех дней после того, как движение цены уходит из PHI02.

• Стоп-лосс устанавливается на впадину в точке F — самом низком минимуме внутри ФИ-эллипса PHI02.

• Плавающий стоп для защиты прибыли определяется как пробитие минимума предыдущих четырех дней. Плавающий стоп срабатывает в точке G.

Рисунок 5.26 График наличной японской иены с апреля по ноябрь 2000 года. ФИ-эллипс PHI02,

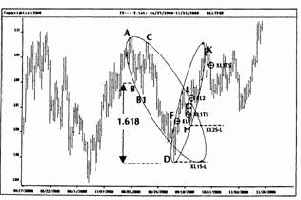

Как уже говорилось ранее, требуется минимальная ширина, чтобы должным образом работать с ФИ-эллипсами как торговыми инструментами. Чем меньше становятся ФИ-эллипсы, тем выше должны быть отношения ряда ФИ, чтобы построить ФИ-эллипсы вокруг движений цены. ФИ-эллипс PHI03 — типичный пример очень узкого ФИ-эллипса (рисунок 5.27).

При анализе 3-волнового движения от А до В и назад к С (рисунок 5.27) требуется лишь пять дней, чтобы закончить полное колебание прежде, чем рыночная цена резко ускоряется выше важного пика в точке В.

Рисунок 5.27 График наличной японской иены с апреля по ноябрь 2000 года. ФИ-эллипс PHI03.

Хотя PHI03 можно построить после того, как зафиксированы боковые точки D и Е, мы не инвестируем в такие ФИ-эллипсы, потому что ширина их слишком мала. PHI03 построен на отношении ряда ФИ 46,979. Это отношение находится далеко за предельным отношением 17,944, рассматриваемым нами как самое высокое отношение ряда ФИ, которое можно применять к ФИ-эллипсам (см. рисунок 5.1).

Тот же самое относится и к ФИ-эллипсу PHI04, построенному на отношении ряда ФИ 29,034. (ФИ-эллипс PHI04 представлен как часть общей картины на рисунке 5.24.)

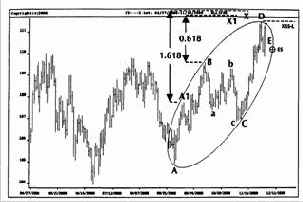

Первые четыре примера отобраны, чтобы познакомить читателей с торговыми решениями, основанными на ФИ-эллипсах. ФИ-эллипс PHI05 представлен, чтобы показать, почему торговые решения не всегда легкие. Здесь существуют различные варианты как на стороне входа, так и на стороне выхода (рисунок 5.28).

ФИ-эллипс PHI05 начинается с сильной первой волны от отправной точки А к точке В. Точка С становится второй боковой точкой PHI05, как только рыночная цена перемещается ниже точки В. Третья волна движения цены очень быстро проходит от точки С к точке D (конец движения цены).

Рисунок 5.28 График наличной японской иены с апреля по ноябрь 2000 года. ФИ-эллипс PHI05 (объединенный с ФИ-эллипсом РНТ04 лля правила выхода).

Цена рынка разворачивается в точке D по двум возможным причинам:

1. Точка О не идет ниже основания ФИ-эллипса.

2. Точка D почти точная ценовая цель расширения, рассчитанного от импульсной волны 1, идущей от точки А в точку В.

Хотя точка D подтверждается множественными инструментами Фибоначчи, чтобы инвестировать, требуется подтверждение разворота тренда. Для получения сигнала покупки существуют два варианта. Первый вариант имеет следующие параметры.

Не ждать, пока PHI05 будет пробит в правую сторону, и входить на рынок на прорыве максимума предыдущих четырех дней. Это правило входа выполняется в точке F на рисунке 5.28.

• Стоп-лосс устанавливается на впадине в точке О.

• Плавающий стоп для защиты прибыли определяется как пробитие минимума предыдущих четырех дней. Плавающий стоп срабатывает в точке О.

Второй вариант входа на рынок наличной японской йены с длинной стороны работает с иным набором параметров.

• Первоначальная покупка в момент, когда боковая линия PHI05 пробивается в точке L, которая находится также выше максимума предыдущих четырех дней. Стоп-лосс устанавливается на минимуме колебания в точке Н.

• Плавающий стоп для защиты прибыли определяется как пробитие минимума предыдущих четырех дней. Плавающий стоп срабатывает в точке J.

Используя второй вариант, можно закрыть позицию, объединяя ФИ-эллипс PHI05 с ФИ-эллипсом ФИ04 — тем самым, который мы не посчитали пригодным для входа, потому что он построен на слишком высоком отношении ряда ФИ. Мы выходим из нашей позиции в точке К (рисунок 5.28), когда рыночная цена пробивает боковую линию ФИ-эллипса PHI04.

ФИ-эллипс PHI06 — пример улавливания среднесрочного восходящего тренда с 3 волнами продолжительностью более трех месяцев и генерирования из него сигнала короткой продажи (рисунок 5.29).

ФИ-эллипс PHI06 основан на симметричном движении цены от точки А к точкам В, С и О. 3-волновое колебание имеет коррекцию а-Ь-с в волне 2, которая одновременно придает форму ФИ-эллипсу PHI01 (см. рисунок 5,25).

Наше принципиальное инвестиционное решение состоит в движении против тренда в точке D. Разворот тренда в точке D подтверждается двумя ценовыми целями: Х и Хl. Мы получаем цель Х, умножая амплитуду движения цены от А до Аl на отношение Фибоначчи 1,618. Ценовая цель X l определяется умножением амплитуды движения рынка от точки А в точку В на отношение 0,618. Обе ценовые цели Х и Xl достаточно близки друг к другу, чтобы создать сильное сопротивление на этих уровнях цен и высокую вероятность разворота тренда, как только достигаются целевые цены восходящего тренда.

При инвестировании на PHI06 мы имеем два варианта. Соответствующие факторы первого варианта.

• Немедленный короткий вход в точке D на минимуме предыдущих четырех дней из-за подтверждения разворота тренда ценовыми целями Х и Хl, даже если ФИ-эллипс PHI06 не был пробит. Это правило входа исполняется в точке Е.

Защитный стоп-лосс устанавливается на самом высоком максимуме в точке D.

Рисунок 5.29 График наличной японской иены с апреля по ноябрь 2000 года. ФИ-эллипс PHI06.

Плавающий стоп для защиты прибыли определяется как прорыв максимума предыдущих четырех дней при условии, что короткая позиция не была ранее закрыта другим стопом в убыток.

• Определение уровней целевых прибылей на 38,2, 50,0 и 61,8% расстояния от точек А — D альтернативно правилу выхода по плавающему стопу.

Второй вариант предусматривает несколько иное развитие, причем вход задерживается. Это происходит потому, что консервативно дожидаемся конечной точки PHI06. Мы используем следующий набор параметров.

Короткий вход на минимуме предыдущих четырех дней после того, как движение рынка покидает PHI06.

Защитный стоп-лосс устанавливается на самом высоком максимуме внутри PHI06.

• Плавающий стоп для защиты прибыли определяется как прорыв максимума предыдущих четырех дней при условии, что короткая позиция не была ранее закрыта другим стопом в убыток.

• Определение уровней целевых прибылей на 38,2, 50,0 и 61,8% расстояния от точек А — В альтернативно правилу выхода по плавающему стопу.

Предпочтение риска инвесторов определяет, является ли достаточно надежным вход на двойном подтверждении разворота тренда двумя расширениями Фибоначчи, или лучше придерживаться общего правила, при котором сначала следует дождаться конечной точки ФИ-эллипса PHI06.

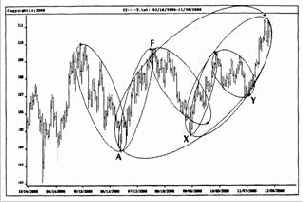

С появлением ФИ-эллипса PHI07 перспектива вновь расширяется и переключается со среднесрочного анализа на долгосрочный.

ФИ-эллипс PHI07 — замечательный пример, как можно использовать идентификацию фигур для краткосрочного, среднесрочного и долгосрочного анализа и как с помощью ФИ-эллипсов можно идентифицировать различные фигуры. Поведение инвесторов выражается и в малых, и больших фигурах, но в конечном счете — все они часть одной и той же картины (рисунок 5.30).

ФИ-эллипс PH107 охватывает пять из шести ФИ-эллипсов, уже обсужденных в данном разделе. Только ФИ-эллипс PHI02 не попадает в ФИ-эллипс РН107.

Рисунок 5.30 График наличной японской иены с апреля по ноябрь 2000 года, ФИ-эллипс РН107.

Мы уже несколько раз указывали, что ФИ-эллипсы развиваются во времени, и важно проявлять терпение и ждать, пока не проявится полная картина. Первой критической точкой в развитии ФИ-эллипса РН107 является точка Х — боковая точка 3-волновой фигуры от А до F и обратно к Х (рисунок 5.30). Боковая точ-ка Х заменяется на боковую точку Y в тот самый момент, как своей конечной точки достигает ФИ-эллипс PHI01. Окончательная форма ФИ-эллипса РН107 реализуется при замене боковой точки Х на Y и когда конечная точка ФИ-эллипса PHI06 достигается и сливается с конечной точкой ФИ-эллипса РН107.

Такое явление случается не слишком часто и зафиксировано только в долгосрочном анализе с множественными ФИ-эллипсами. Наши данные демонстрируют, насколько важно объединение краткосрочных и долгосрочных перспектив инвестиционных стратегий. Прелесть торговых инструментов Фибоначчи в том, что они прекрасно работают вместе.

Согласно общим инвестиционным правилам ФИ-эллипсов, конечные точки PH106 и PHI07 предоставляют возможность открытия короткой позиции. Однако мы нашли, что рынок наличной японской иены не пошел ниже, как предполагалось. Он пошел выше (рисунок 5.31).

Рисунок 5.31 График наличной японской иены с февраля 2000 по февраль 2001 гг. ФИ-эллипс PHI08.

Исключительные фигуры, подобные показанной на рисунке 5.31, появляются не очень часто. Это подтверждает, что конец ФИ-эллипса признак либо изменения тренда в противоположном направлении, либо прорыва в направлении основного тренда.

В большинстве случаев в конечной точке ФИ-эллипса рыночная цена разворачивается. Но долгосрочная картина наличной японской иены показывает, что после короткой продажи в конце ФИ-эллипса PHI06 (или PHI07) и последующего закрытия короткой позиции стопом разумно развернуть позицию в длинную сторону. Торговый потенциал восходящего движения достаточно велик, о чем можно судить по ФИ-эллипсу PHI08, который хорошо устанавливается и определяется отправной точкой А и боковыми

точками В и С на рисунке 5.31.

Примеры, подобные нашим коротким сделкам на ФИ-эллип-. PHI06 и PHI07, показывают, что инструменты Фибоначчиэто обычные торговые инструменты. Это означает, что даже на самых многообещающих фигурах сделки могут приносить убытки. Пока трейдеры работают с твердым правилом стоп-лосса, любой ущерб, приносимый проигрышными сделками, остается под контролем. Чтобы увеличить доходность инвестиций, рекомендуем комбинации различных торговых инструментов Фибоначчи (это описано в Главе 8).

Прежде, чем переходить к примерам с ФИ-эллипсами на Индексе SAP500, хотим привлечь внимание читателей к проблеме сохранения постоянной шкалы при составлении графиков данных и последующем применении ФИ-эллипсов к этим графикам.

Содержание раздела