Правила входа и правила выхода

Общая стратегия биржевой торговли с использованием ФИ-эллипсов состоит в следующем: (1) ждать, пока разовьется движение цены внутри границ ФИ-эллипса и (2) действовать в направлении, противоположном направлению главного тренда, как только достигнут конец ФИ-эллипса и цена рынка уходит из ФИ-эллипса.

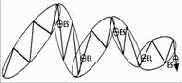

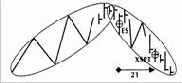

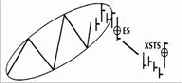

То, как путем присоединения ФИ-эллипсов и добавления друг к другу противотрендовых сделок улавливает ритм движений рынка, проиллюстрировано на рисунке 5.10.

Продавать в конце ФИ-эллипса рекомендуется, когда ФИ-эллипс имеет восходящий наклон. Покупать в конце ФИ-эллипса рекомендуется, когда ФИ-эллипс имеет нисходящий наклон.

Рисунок 5.10 Принципиальная схема инвестирования с спользованием ФИ-эллипсов.

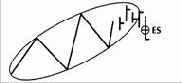

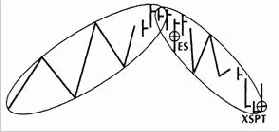

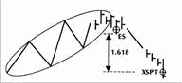

Развороты тренда в конце ФИ-эллипса в верхнюю или нижнюю сторону подтверждаются правилом входа, установленным для сигналов продажи на самый низкий минимум за предыдущие один, два, три или четыре дня, и для сигналов покупки на самый высокий максимум за предыдущие один, два, три или четыре дня (рисунок 5.11). Выбор правила входа зависит от предпочтения риска инвестора и как рано хочет инвестор инвестироваться.

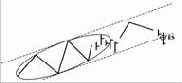

Когда мы открываем короткую позицию, то определяем точку стопа или стоп-разворота на самом высоком максимуме ценового бара в рамках предыдущего ФИ-эллипса. Инвестируя на длинной стороне, мы защищаем свою позицию, устанавливая стоп-лосс на самом низком минимуме ценового бара в предыдущем ФИ-эллипсе.

Рисунок 5.12 иллюстрирует защиту стоп-лоссом короткой позиции.

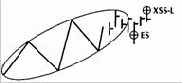

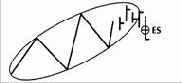

В качестве альтернативной точки входа можно рассмотреть канал тренда, касающийся обеих сторон соответствующего ФИ-эллипса (рисунок 5.13).

Рисунок 5.11 Правило входа на ФИ-эллипсе по четырехдневному минимуму.

Рисунок 5,12 Защита стоп-лоссом короткой позиции.

Рисунок 5.13 Короткий вход на комбинации ФИ-эллипса и канала тренда.

Выбирая консервативный вариант двойного подтверждения входа ФИ-эллипсом и каналом тренда, мы соглашаемся, что можем потерять часть потенциала прибыли, который мог быть реализован, если бы мы действовали по более чувствительному правилу входа. С другой стороны, можно избежать проигрышных сделок в условиях сильного трендового рынка, оставаясь в канале тренда до тех пор, пока он длится.

Если рыночная цена уходит из ФИ-эллипса в самом конце и немедленно поднимается к новым максимумам, мы получаем сигнал покупки на уровне самых высоких максимумов, сделанных в пределах ФИ-эллипса (рисунок 5.14). Для сигналов продажи правильные точки входа располагаются наоборот.

Рисунок 5.14 Длинный вход на галопирующем рынке,

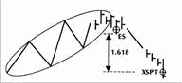

Уровень стоп-лосса или стоп-разворота для сигнала покупки этого типа устанавливается на самом низком минимуме предыдущих трех дней. Отсчет начинается в день, когда рыночная цена достигает конца ФИ-эллипса (рисунок 5.15). Для сигналов продажи на галопирующих рынках уровень стоп-лосса или стоп-разворота устанавливается на самом высоком максимуме последних трех торговых дней внутри ФИ-эллипса.

Рисунок 5.15 Защита стопом на галопирующем длинном входе.

Если на рынке открыта позиция и рыночная цена движется в ожидаемом направлении, инвестор должен решить, когда забрать прибыль. Возможно несколько вариантов: выходы на плавающих стопах, выходы на целевой прибыли, выходы на расширениях, выходы по времени, основанные на ряде суммирования Фибоначчи, и выходы на конце ФИ-эллипса.

Наиболее консервативная стратегия — работать с плавающим стопом, установленным на максимуме предыдущих четырех дней для продаж (для сигналов покупки — наоборот). В большинстве случаев этот вариант защищает по крайней мере часть прибыли, но это также означает отдавать открытую уже накопленную прибыль (рисунок 5.16).

Рисунок 5.16 Выход по плавающему стопу на максимуме предыдущих четырех дней.

Если мы не хотим ничего терять из накопленной прибыли, можно рискнуть тем, что рынок продолжит двигаться в направлении нашего сигнала после того, как закроем позицию для взятия прибыли. В этом случае надо заранее определить фиксированный уровень целевой прибыли для закрытия позиции.

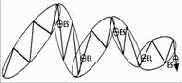

Мы выбираем уровни целевой прибыли, которые могут быть получены из ряда ФИ (представленного в Главе 3). Уровнями, с которыми мы работаем, составляют 38,2, 50,0 и 61,8% предшествующего движения рынка, измеряемого как расстояние от основания до вершины ФИ-эллипса, из которого мы осуществили вход (рисунок 5.17).

Выбор инвестором уровня целевой прибыли зависит не только от предпочтения риска инвестора, но и от амплитуды предшествующего ФИ-эллипса.

Если первоначальное движение внутри ФИ-эллипса наличной японской иены меньше 200 тиков (например, от 110.00 до 112.00), предпочтителен больший уровень целевой прибыли 61,8%. В противном случае потенциал прибыли окажется слишком маленьким. С другой стороны, если вся амплитуда базового движения наличной японской иены составляет 10 полных пунктов (например, от 110.00 до 120.00), для инвестора может быть достаточно хорошим уровень целевой прибыли 38,2%, что позволит минимизировать риск.

В дополнение к выходам по плавающим стопам и выходам по целевым прибылям можно ждать 3-волнового колебания в направлении нашего сигнала и расширения из этого 3-волнового колебания.

Рисунок 5.17 Уровни целевой прибыли 38,2% и 61,8%.

Как объяснялось в Главе 3, мы заранее рассчитываем размер расширения, умножая амплитуду волны 1 на отношение Фибоначчи 1,618. Мы ликвидируем позицию, как только уровень целевой прибыли в направлении нашего сигнала достигает уровня, 1,618-кратного амплитуде волны 1 (рисунок 5.18).

Ценовые цели надежный способ выхода из позиций, но мы можем также определять цели во времени как защиту накопленной прибыли.

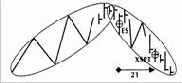

Чтобы установить для любого продукта среднюю стандартную длину ФИ-эллипса в отношении чисел ряда суммирования Фибоначчи, можно использовать исторические данные, наряду с постоянной шкалой, поставляемые с программным обеспечением WINPHI, и прогнать тесты. Если выясняется для некоего продукта, что средняя длина ФИ-эллипса 21 день, можно выходить из позиций, для которых в течение 21 дня не сработал другой стоп (при условии, что они находятся в прибыли). Общее движение в направлении нашего сигнала может продолжаться, но нас устраивает прибыль, полученная на основе отсчета Фибоначчи. Другие два дополнительные условия: (1) в течение этого 21 дня должно быть по крайней мере одно 3-волновое движение и (2) движение цены должно оставаться в границах ФИ-эллипса (рисунок 5.19).

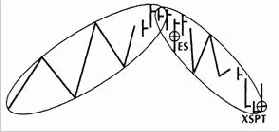

Если движение цены нашей открытой позиции следует форме ФИ-эллипса, следует рассмотреть пятое правило выхода: можно подождать, пока рыночная цена не достигнет конца нового ФИ-эллипса и выйти из позиции в конце ФИ-эллипса. Это правило выхода требует больше всего терпении~и самой сильной дисциплины, но в нашем анализе ФИ-эллипсов оно обладает — из всех пяти правил выхода — самым большим потенциалом прибыли. Рисунок 5.20 иллюстрирует, как выходить из позиции на конце ФИ-эллипса.

Рисунок 5.18 Выход по целевой прибыли на расширении из 3-волнового движения.

Рисунок 5.19 Выход по целевой прибыли на отсчете Фибоначчи в 21 день,

Присоединение ФИ-эллипсов, как объяснено в последнем из пяти правил выхода, — идеальный подход к улавливанию ритма рынков, но рыночные ритмы не всегда идеальны и совершенны,

Теперь, когда мы представили основные свойства ФИ-эллипсов и основные параметры использования ФИ-эллипсов для торговли, мы покажем работу с ФИ-эллипсами как геометрическими торговыми инструментами Фибоначчи.

Рисунок 5.20 Выход по целевой прибыли на конце ФИ-эллипса.

Содержание раздела