Структура правильных каналов тренда

Каждый пик или впадина, появляющиеся на рынках, служат заметным указанием на то, что думает или думала большая часть инвесторов в любой конкретный момент времени.

Значение пиков или впадин становится явным только через некоторое времени. Внутридневные пики или впадины менее значимые индикаторы, чем пики или впадины, отслеженные на дневной основе, а они, в свою очередь, не столь существенны, как пики или впадины на недельных графиках. Чтобы продемонстрировать, как правильные каналы тренда могут выступать в роли мощных инвестиционных инструментов, сконцентрируемся на дневных и недельных графиках.

В отличие от коррекций и расширений, описанных в предыдущей главе, мы не используем каналы тренда для генерации торговых сигналов. Вместо этого мы применяем каналы тренда как индикаторы изменений тренда, усиливая тем самым наш общий анализ. Они (каналы) служат дополнительными инструментами для подтверждения торговых сигналов, произведенных с помощью других торговых инструментов Фибоначчи.

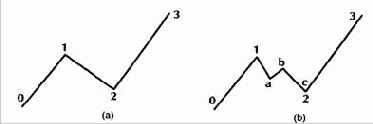

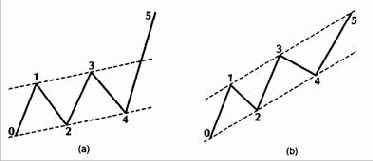

Пики и впадины часто имеют в общей торговле намного большее значение, чем предполагают оценки трейдеров. Важно анализировать пики и впадины не только как автономные фигуры разворотов тренда, но и как по-разному связанные друг с другом (рисунок 4.1).

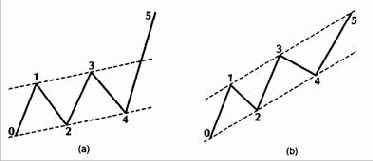

На рисунке 4.1 в восходящем тренде пик в точке №3 будет выше, чем предшествующий пик в точке №1 (если коррекция от точки №1 до точки №2 правильная). Неправильная коррекция восходящего тренда кончается пиком, который оказывается ниже, чем предшествующий пик. В результате мы имеем коррекцию a-b-с: пик в (точке) №b ниже, чем соответствующий пик в точке № 1.

Рисунок 4.1 (а) Правильная коррекция в восходящем тренде; (b) неправильная коррекция в восходящем тренде.

Эта общая совокупность еще более усложняется, если в базовую картину вплетаются бычьи ловушки в верхнюю сторону (или медвежьи ловушки в нижнюю сторону соответственно). Чтобы не усложнять вещи, сконцентрируем наш анализ на фигурах с 3 и 5 колебаниями в восходящих или нисходящих трендах и на фигурах с 3 колебаниями в соответствующих корректирующих движениях.

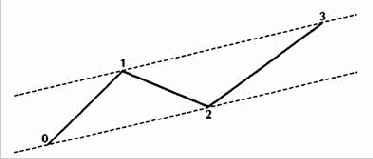

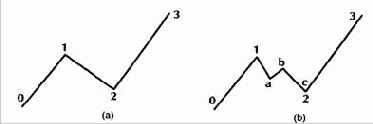

Правильные каналы тренда графически строятся прочерчива-нием параллельных линий через вершины (пики) и основания (впадины) движений рыночной цены. Принципиальная графическая схема начертания правильных каналов тренда проиллюстрирована на рисунке 4.2.

При правильном движении цены можно соединить основание первой импульсной волны в точке №0 с основанием коррекции в точке №2 и затем прочертить параллельную линию через вершину первой волны в точке №1. Полученная линия будет считаться признаком надвигающегося пика волны 3, как только волна 3 соприкоснется с этой линией.

Эта общая 3-волновая фигура может использоваться для расчета каналов тренда на основе 5-волновых движений.

При правильном движении цены основание волны 4 должно касаться линии расширения, прочерченной из точки №0 через точку №2. Соответствующий пик в конце волны находится на параллельной линии, отмечающей верхнюю границу канала тренда. Волна 5 в этом отношении третья волна импульса правильного 5-волнового движения.

Рисунок 4.2 Правильный канал тренда в восходящем тренде.

Следуя выводам Эллиота, мы признаем, что правильные 5-волновые фигуры важны, потому что часто конец правильной фигуры 5-волнового колебания является также точкой разворота тренда.

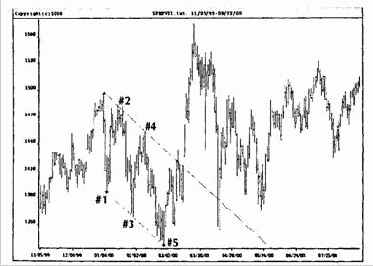

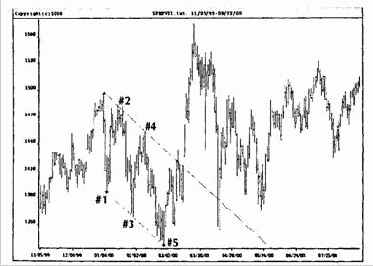

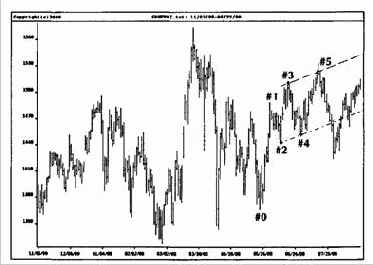

Идеальный пример в этом смысле — Индекс S&P500 в конце 1999 — начале 2000 гг. В течение трех месяцев он двигался в правильном 5-волновом колебании точно внутри нашего канала тренда. Впадина в точке №5 на минимуме 1,327.00 явилась точкой главного разворота тренда вверх, от которой рынок Индекса S&P500 переместился прямо на 247 пунктов вверх к самому высокому максимуму на 1,574.00 (рисунок 4.3).

Правильные 5- волновые ценовые фигуры, как показано на графике Индекса S&P500, появляются в очень редких случаях.

Обычно пики №1, №3 и №5 не будут находиться на одной и той же линии, потому что, как правило, движения рынка неправильны.

Рисунок 4.3 График Индекса S&P500 с ноября 1999 по август 2000 гг. Правильный канал тренда в 5-волновой фигуре.

Неправильные ценовые фигуры не проявляются в первых трех волнах 5-волновой ценовой фигуры потому, что в начале импульсных волн или коррекций в восходящем или нисходящем тренде мы всегда имеем первоначальную фигуру с 3 колебаниями. Неправильные движения цены происходят после того, как закончена первая 3-волновая фигура.

Чтобы должным образом вовлечь в анализ канала тренда неправильные 5-волновые ценовые фигуры, следует модифицировать наши каналы тренда.

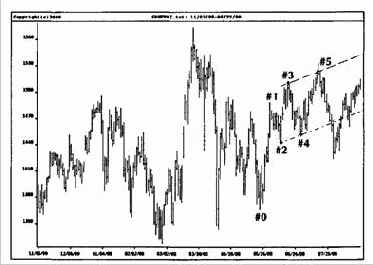

Выбранную нами модификацию также можно продемонстрировать на графике Индекса S&P500. Соответствующий период времени тянется от весны до конца лета 2000 года (рисунок 4.4).

На рисунке 4.4, если пик № 3 не находится на линии, прочерченной параллельно линии, проходящей через точку №0 и точку №2, значит, пик №5 находится на другой линии тренда. Мы можем захватить пик в точке №5, проведя линию через впадину в точке №2 и впадину в точке №4 и затем добавив прямую, параллельную этой линии, проходящую через пик №3.

Рисунок 4.4 График Индекса S&P500 с ноября 1999 по август 2000 гг. Канал тренда в нерегулярной 5-волновой фигуре.

Касательно каналов тренда Эллиот отмечал: "Обычно, когда используется арифметическая (линейная) шкала, волна 5 заканчивается приблизительно на параллельной линии. Однако если волна 5 значительно превышает параллельную линию и композиция волны 5 указывает, что это ее фигура не закончена, тогда все движение с начала волны 1 должно быть построено на полулогарифмической шкале. Конец волны 5 может достигать, но не превышать параллельную линию" (Эллиот, с. 60).

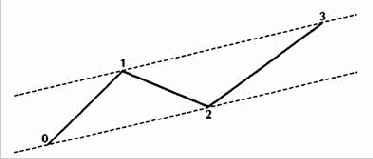

Мы можем построить условный график движения цены в линейном масштабе и в полулогарифмическом масштабе, получив два независимых канала тренда. См. рисунок 4.5.

Движение рынка на рисунке 4.5 (b) представляет собой правильную 5-волновую фигуру, потому что выбрана соответствующая техника вычисления. Формы канала тренда идеальны.

Проблема при работе с правильными каналами тренда в том, что никогда нельзя быть уверенным в том, как будет развиваться в будущем ценовая фигура. В большинстве случаев для отслеживания ценовых моделей, развивающихся в каналах тренда, линейное вычисление надежнее, чем полулогарифмическое. Именно поэтому в программном обеспечении WINPHI мы сосредоточиваемся исключительно на линейных расчетах. Профессиональных аналитиков просят учитывать также графики на полулогарифмических шкалах.

После общего описания каналов тренда как индикаторов тренда перейдем к ФИ-каналам как специальным геометрическим инструментам торговли на основе Фибоначчи.

Рисунок 4.5 Канал тренда в восходящем тренде, (а) линейная шкала; (b) полулогарифмическая шкала.

Содержание раздела