F. Комбинированное применение 5-волновой фигуры и ряда суммирования

В предыдущем разделе показано, насколько важно, чтобы ценовая цель подтверждалась различными волнами и была предварительно рассчитана с использованием более чем одного отношения Фибоначчи.

В нашем примере с расширениями Индекса DAX30 недельный предварительно рассчитанный коридор ценовых целей достигнут почти точно, прежде чем рынок изменил направление своего тренда.

Но, чем больше подтверждений потенциальной поворотной точки можно получить заранее, тем лучше для наших торговых решений. Чтобы получить дополнительное подтверждение коридора ценовых целей, мы интегрируем данные ряда суммирования Фибоначчи в недельный график на данных Индекса DAX30. Описание будет таким же, как в Главе 2.

Результаты наших расчетов ошеломляют.

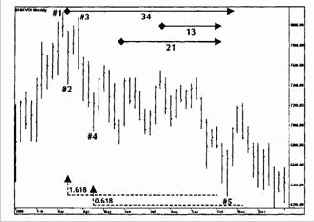

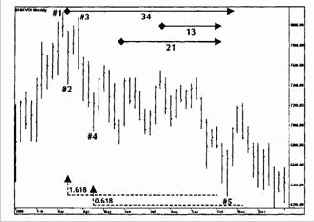

• Промежуток между неделей с самым высоким днем (8,136.0 в марте 2000 года) и неделей с самым низким днем (6,340.0 в октябре 2000 года) составил 33 недели. Число 34 — член ряда суммирования Фибоначчи — достигнуто через одну неделю после самого низкого минимума.

• Расстояние между важной впадиной (6,811.0 в мае 2000 года) и точкой ровно за одну неделю до самого низкого минимума в октябре 2000 года составляет 21 неделю (число Фибоначчи).

• Расстояние между важным пиком (7,550,0 в июле 2000 года) и точкой ровно за одну неделю до самого низкого минимума (6,340.0) в октябре 2000 года составляет 13 недель (число Фибоначчи).

Успешная комбинация расчета коридора ценовых целей вычисления и ряда суммирования Фибоначчи проиллюстрирована на рисунке 3.28.

Полоса ценовых целей предварительно рассчитана умножением амплитуд волны 1 и волны 3 на соответствующие отношения Фибоначчи 1,618 и 0,618. Кроме того, можно создать полосу времени, просто отсчитывая недели от пиков и впадин согласно ряду суммирования Фибоначчи. Комбинация ценовой полосы и полосы времени позволяет идентифицировать возможные важные поворотные точки на рынке Индекса DAX30 за несколько месяцев вперед.

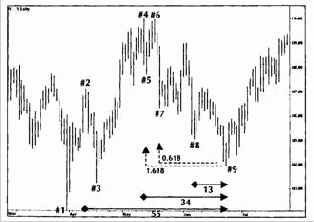

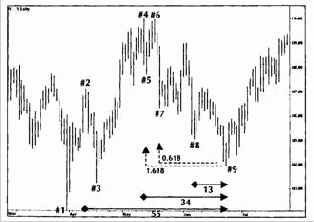

Подобный расчет полосы времени в дополнение к коридору Ценовых целей, описанный в предыдущем разделе, можно применить и на дневном графике наличной японской иены с марта по июль 2000 года (рисунок 3.29).

Полоса времени для предсказания изменения направления тренда наличной японской иены в впадине №9 основана на следующем отсчете Фибоначчи.

Рисунок 3.28 График Индекса DAX30 с января по декабрь 2000 года. Комбинация коридора ценовых целей вычисления и ряда суммирования Фибоначчи.

Рисунок 3. 29 График наличной японской иены с марта по июль 2000 года. Комбинация коридора ценовых целей вычисления и ряда суммирования Фибоначчи.

• Мы предсказываем, что возможное временное событие в движении цен рынка произойдет через 55 дней после пика №2. В момент пика №2 мы не знаем, будет ли через 55 дней максимум или минимум, но мы знаем, что при проведении анализа с использованием ряда суммирования Фибоначчи 55 влиятельное число.

• От пика №4 до впадины №9 34 дня. Это вычисление приводит нас в ту же самую точку, что и 55-дневный отсчет от пика №2. В момент отсчета от пика №4 рыночная цена находится на максимуме 110,03, и ничто не указывает, что наличная японская иена упадет ниже уровня 104,00.

• От впадины №8 до точки разворота в впадине №9 13 дней (число Фибоначчи).

Примеры на недельном графике Индекса DAX30 и дневном графике наличной японской иены представлены, чтобы продемонстрировать два важных элемента нашего анализа.

1. При работе с расширениями (в отличие от коррекций) сигналы на дневных и недельных данных взаимно усиливают друг друга. С использованием расширений как торгового инструмента Фибоначчи возможны краткосрочные, среднесрочные и долгосрочные исследования.

2. И ценовой, и временной анализы могут привести к идентичным точкам разворота на рынках различных типов.

Мы утверждаем: комбинация и интегрирование ценовых и временных целей на основе расширений 5-волновых фигур и отсчетов по ряду суммирования Фибоначчи создают совокупную поддержку поведения рыночной цены Индекса DAX30 на уровне 6,300.0 пунктов, а также наличной японской иены на уровне 104,00 иены за доллар. Как только поведение инвесторов проявится, в ценовом смысле, на уровне цели расширения Фибоначчи и, во временном смысле, в наложении отсчетов по Фибоначчи, мы считаем торговые сигналы в общем безопасными.

Прежде чем перейти к Главе 4, в которой представлены ФИ-каналы (известные как каналы тренда Фибоначчи), следует обобщить результаты наших исследований коррекций и расширений как торговых инструментов Фибоначчи.

Содержание раздела