Примерные расчеты расширений на дневных данных

Индекс DAX30 и наличная японская иена — два ликвидных и во-латильных продукта, хорошо подходящих для демонстрации основ торговли с помощью расширений на дневных данных.

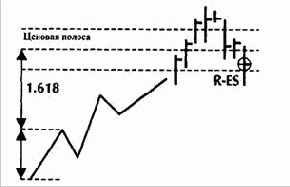

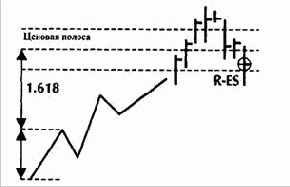

Рисунок 3.21 Правило повторного входа в ситуации, когда движение цены превышает ценовую полосу вокруг линии ценовой цели.

Для наличной японской иены нашего первого испытательного продукта используются следующие значения параметров.

• Минимальный размер колебания 1.80 JPY (например, движение от 110.00 до 111.80); правило входа — по максимуму двух предыдущих дней при покупке и минимуму двух предыдущих дней при продаже.

• Ценовая цель на расстоянии, кратном ФИ Фибоначчи 1,618 величины колебания первой импульсной волны.

• Целевая прибыль на 50,0% расстояния от импульсной волны до ценовой цели; плавающий стоп устанавливается на четырехдневный минимум при покупке и четырехдневный максимум при продаже.

• Уровень стоп-лосса на самом высоком перед входом максимуме для продажи и самом низком перед входом минимуме для покупки.

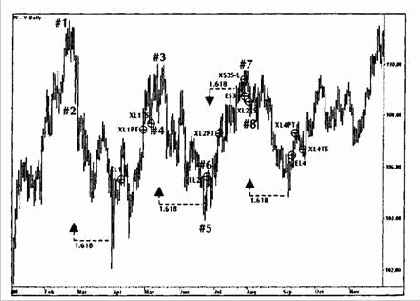

Применяя эти параметры к графику, мы дважды провели анализ. В результате получено четыре сигнала на дневных данных для периода с января по ноябрь 2000 года.

В первом варианте мы выходим из прибыльных позиций сразу после достижения уровня целевой прибыли. Во втором варианте используем плавающий стоп, согласно нашему определению, и закрываем позиции на уровне целевой прибыли не сразу.

Результаты обоих вариантов нашего эксперимента можно сравнить в Таблицах З.ба и З.бЬ.

После анализа четырех наших пробных сделок сигнал за сигналом становится ясно, что торговля на расширениях может быть выгодной стратегией.

Сигналы происходят не слишком часто, но в тех четырех случаях (в 2000 году), когда рыночные фигуры соответствовали установленным нами параметрам, предлагались убедительные возможности торговли наличной японской иеной.

Однако в данной ситуации трудно выбрать наиболее подходящее правило выхода. Оба варианта — и немедленный выход на уровне целевой прибыли, и немного более длительное ожидание момента, когда позиция будет закрыта плавающим стопом, — принесли одинаково хорошие результаты. Оставляем на усмотрение заинтересованных читателей вопрос тестирования обеих моделей на различных наборах данных в пределах различных структур времени и выбора того, что им лично больше понравится.

Для лучшего понимания выводов из результатов нашего испытания четыре подходящих сигнала и соответствующие уровни выхода на целевых прибылях или плавающих стопах показаны на рисунке 3.22. (Расшифровку сокращений торговых сигналов см. в Приложении.)

Сигналы, подобные вышеприведенным, можно получить для Индекса DAX30 при использовании следующих параметров:

Рисунок 3.22 График наличной японской иены с января по ноябрь 2000 года. Моделирование торговых сигналов на основе дневных расширений.

• минимальный размер колебания 400 пунктов (например, движение от 6,500.0 до 6,900.0); правило входа по максимуму двух предыдущих дней для сигналов покупки и минимуму двух предыдущих дней для сигналов продажи;

• ценовая цель на расстоянии, кратном ФИ Фибоначчи 1,618 величины колебания первой импульсной волны;

• целевая прибыль на 50,0% расстояния от импульсной волны до ценовой цели;

• плавающий стоп устанавливается на четырехдневный максимум или минимум, уровень стоп-лосса на самом высоком (перед входом) максимуме или минимуме;

· правило повторного входа после стоп-лосса, а также после возвращения коррекции назад в ценовой коридор — на закрытиях ниже линии ценовой цели для продажи и выше линии ценовой цели для покупки.

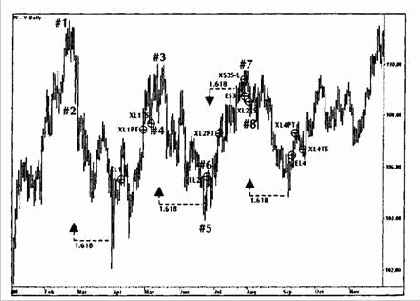

В примере с Индексом DAX30 выбран период времени с апреля 1998 года по февраль 1999 года, чтобы продемонстрировать практическое использование правил повторного входа с расширениями из типичной 3-волновой фигуры на дневной основе.

Сигналы на основе расширений, как правило, имеют место только на рынках волатильных продуктов, причем даже с ними это происходит только четыре-пять раз в году. Совокупности повторных входов как торговое правило, следовательно, должны рассматриваться как исключения по отношению к большей части торговых сигналов. Тем не менее повторные входы работают исключительно хорошо.

В нашем примере с Индексом DAX30, однако, мы видим два сигнала повторного входа в пределах всего лишь четырех месяцев. Первый сигнал — пример повторного входа после того, как рыночная цена ушла из ценового коридора без открытия короткой позиции по правилу входа и затем вернулась назад к линии ценовой цели. Второй сигнал — пример истинного повторного входа после срабатывания стоп-лосса.

Используя график Индекса DAX30 на рисунке 3.23, читатели могут проследить сигналы нашего примера один за другим.

Расширения из 3-волновых движений самые легкие для идентификации фигуры. По этой причине мы сначала разобрали использование расширений с этой простой фигурой.

Рисунок 3.23 График Индекса DAX30 с апреля 1998 года по февраль 1999 года. Моделирование торговых сигналов на основе дневных расширений.

В реальной торговле, однако, мы должны основную часть времени иметь дело с большим числом волн. Эллиот основывал свои принципы на 5-волновой фигуре. Это статический подход, но на сильных бычьих и медвежьих рынках мы часто видим до 10 и более волн в одном и том же направлении тренда. Как правило, отсчет волн не превышает пяти единиц; поэтому мы прибавляем к нашему анализу и формулу с 5 волнами.

Содержание раздела