В. Коррекции на дневной основе

Работа с коррекциями требует большой дисциплины и точности.

Самые большие возможности прибыли появляются при работе с очень подвижными продуктами типа Индекса S&P500 и Индекса DAX30 или наличными валютами (пара наличная японская иена/доллар США; или (в последнее время) наличная евро/доллар США).

Но одной только волатильности недостаточно. Для успешной торговли требуются и волатильность, и большой объем. Если объем недостаточно велик, проскальзывание (при входе и выходе из позиции по продукту) становится слишком большим и торговать не рекомендуется.

Какой-то идеальной инвестиционной стратегии, работающей на любом рынке в любое время, не существует, потому что нет простого способа заранее определить, будет ли движение рынка большим или малым, быстрым или медленным. Самое важное решение, принимаемое любым инвестором, это определение размера колебания и расчета сопутствующих коррекций. Размер рыночного колебания определяет, будет ли движение рынка считаться большим или малым, медленным или быстрым.

Какого-то простого и совершенного правила не существует. В своих исследованиях мы работаем с минимальным типовым размером колебания в 80 тиков (движение от 1,400.00 до 1,480.00) на рынке Индекса S&P500. Но для наличной японской иены рекомендуем размер колебания в 180 тиков (движение от 110.00 до 111.80).

Еще одна важная проблема, с которой часто сталкиваются инвесторы, это определение того, когда рынок находится в восходящем тренде, а когда тренд разворачивается в нижнюю сторону. Статус рынка должен быть установлен в первую очередь, иначе инвесторы не смогут принимать решение, в каком направлении вкладывать капитал.

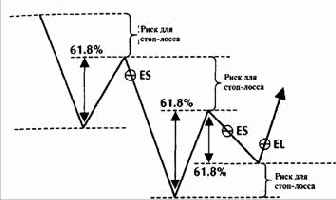

До тех пор, пока рыночные цены формируют новые минимумы и размер колебания от предыдущего пика больше размера колебания минимума, мы будем иметь сигнал на продажу, как только будет достигнут наш заранее рассчитанный уровень коррекции (61,8%, например). Но мы никогда заранее не знаем, продаем ли мы в коррекции предыдущей импульсной волны нисходящего тренда или в импульсной волне нового восходящего тренда.

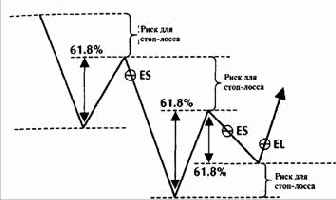

Вот почему рекомендуется работать с более высоким уровнем коррекции и большим размером колебания. Мы можем неправильно рассчитать направление импульсной волны, но уровень риска остается низким, и мы все еще имеем шанс выйти из нашей позиции без слишком большого ущерба (рисунок 3.10).

В Таблице 3.1 суммированы различные параметры, касающиеся процентного размера восстановления, размера колебания и правил входа. А теперь возвратимся к этим правилам.

Примерный набор параметров инвестиции в Индекс S&P500 может выглядеть следующим образом.

• Минимальный размер первоначального колебания Индекса S&P500 установлен на 80 базисных пунктов (например, движение от 1,400.00 до 1,480.00). Если нет коррекции размером 61,8% или более, сигнал не засчитываем.

• Никогда нельзя пытаться догнать галопирующий рынок, независимо от того, насколько сильно мог начать двигаться

Рисунок 3.10 Уровни риска в коррекции, которая оказывается импульсной волной нового тренда.

Индекс S&P500. Это правило применяется строго, если только мы не получаем новой возможности входа, соответствующей правилам коррекций.

• Когда коррекция достигает уровня 61,8%, следует открыть длинную позицию на стороне покупки по цене максимума предыдущего дня или короткую на стороне продажи по цене минимума предыдущего дня.

• После того, как инвестиция сделана, мы работаем, имея целевую прибыль, 0,618-кратную полному размеру колебания первой импульсной волны. Мы работаем с плавающим стопом, установленным на самый низкий минимум прошлых четырех дней, как описано в предыдущем разделе. Уровень нашего стоп-лосса определяется минимумом первого дня первоначальной импульсной волны.

• Мы не следуем общему правилу повторного входа, описанному в предыдущем разделе. Если сработает стоп, мы подождем, пока не начнется новое полное колебание максимума или минимума, основываясь на минимальном размере колебания, и только после этого начнем искать новые возможности торговли.

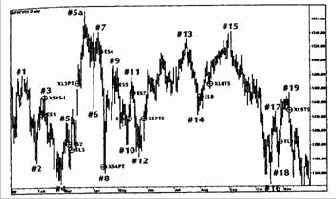

Для лучшего понимания сигналов покупки и продажи, которые будут сейчас представлены, очень важно понимать, что все вычисления сделаны на дневной гистограмме, охватывающей последние 11 месяцев Индекса S&P500 (до ноября 2000 года). Как и в предыдущей главе, мы использовали самые свежие контрактные данные O-H-L-C по состоянию на конец дня, предоставленные Bridge/CRB Data Services.

Не будем нагружать читателей годами тестовых прогонов различных продуктов на компьютере. Мы выбрали только два примера. Они дадут читателям некоторые идеи и объяснят стратегии, как можно делать деньги. Но мы подчеркиваем, что наша информация по этому вопросу носит образовательный характер.

Приложенный к книге CD-ROM позволяет каждому инвестору получить те же результаты, которые мы показываем здесь, потому что использованные нами наборы данных поставляются вместе с программным обеспечением.

Для Индекса S&P500 за период с января по ноябрь 2000 года можно получить девять торговых сигналов, основанных на вышеупомянутом наборе параметров величины колебаний от максимумов до минимумов и от минимумов к максимумам, восстановлений, правил входа, целевых прибылей, плавающих стопов и правил стоп-лосса.

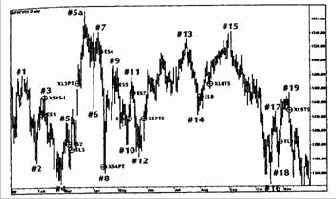

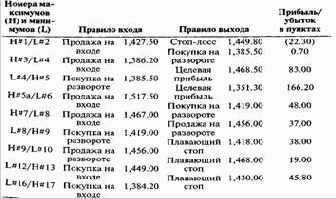

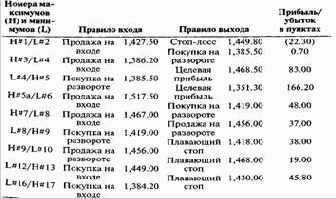

Рисунок 3.11 и Таблица 3.2 показывают полученные условные прибыли и убытки по Индексу S&P500. (Сокращенные обозначения торговых сигналов см. в Приложении.)

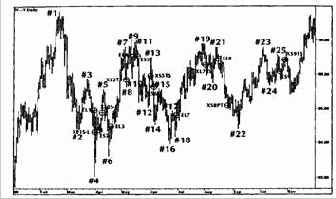

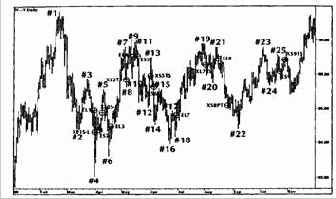

Чтобы объяснить использование коррекций со вторым набором данных, мы провели подобное моделирование торговых сигналов на наличной японской иене (рисунок 3.12).

Основные базовые параметры анализа наличной японской иены:

• минимальный размер колебания 1,80 JPY (например, движение от 110.00 до 111.80); восстановление, по крайней мере, на 61,8%;

• вход по максимуму или минимуму предыдущего дня; повторный вход исключен;

• целевая прибыль на уровне, 0,618-кратном величине импульсного колебания; плавающий стоп устанавливается на четырехдневный минимум для покупок и четырехдневный максимум для продаж;

• стоп-лосс на минимуме предыдущего колебания для покупок и максимуме для продаж.

Рисунок 3.11 График Индекса S&P500 с января по ноябрь 2000 года. Смоделированные торговые сигналы основаны на дневных коррекциях.

Таблица 3. 2 Расчет сигналов теста по Индексу S&P500 с января по ноябрь 2000 года

Рисунок 3.12 График наличной японской иены с января по ноябрь 2000 года. Смоделированные торговые сигналы основаны на дневных коррекциях.

Применение этих параметров к дневной гистограмме наличной японской иены дает набор сигналов, сопоставимый с полученным по Индексу S&P500. Анализируя наличную японскую иену подобным же образом, можно доказать, что впечатляющая прибыль, полученная с Индексом S&P500, не случайна.

Девять примерных сделок по наличной японской иене в целом оказались прибыльны. Шесть сделок завершились с прибылью, и только три сделки привели к убыткам. Прибыль составила почти 9,00 пункта. Это многообещающий результат для 11-месячного периода испытаний. Номера пиков и впадин, а также прибыль и убытки по сигналам для пары наличная японская иена/доллар США сведены по сделкам в Таблице 3.3.

Чтобы понять таблицу правильно, читатели должны иметь в виду, что при торговле парой японская иена/доллар США снижение цены указывает на усиление японской иены, а повышение цены — на усиление доллара США. Следовательно, сигналы на покупку в таблице подразумевают спекуляцию на повышении цены. Это означает более сильный доллар США и более слабую японскую иену. Сигналы продажи подразумевают противоположную спекуляцию на более сильной японской иене и более слабом долларе США. Следовательно, мы покупаем и продаем доллары США относительно японской иены как базового значения нашего расчета прибылей и убытков.

Результаты тестов по Индексу S&P500 и наличной японской иене весьма многообещающи. Однако прибыль, накопленная в результате применения нашей выгодной стратегии комбинирования коррекций с параметрами величины колебания, правил входа, правил стоп-лосса и целевых прибылей, не должна переоцениваться. Мы охватили лишь очень ограниченный промежуток времени в 11 месяцев. В течение этого пробного промежутка времени рыночная конъюнктура сложилась в пользу нашей стратегии инвестирования в корректирующие волны на рынках Индексного фьючерса и наличной валюты.

2000 год идеальный для демонстрации логики коррекций и использования коррекций. Главная цель данной книги образовательная; поэтому мы воздерживаемся от тестирования большего количества продуктов и различных дневных структур времени. Важнее выяснить, работают ли коррекции как торговые инструменты на недельной основе. Об этом пойдет речь в следующем разделе.

Содержание раздела