1У1одели разворота, описанные в главах 4 и 5, являются сравнительно сильными сигналами изменения тенденции. Они показывают, что быки перехватили инициативу у медведей (как в бычьей модели поглощения, моделях «утренняя звезда» и «просвет в облаках») или, что медведи одолели быков (как в медвежьей модели поглощения, моделях «вечерняя звезда» и «завеса из темных облаков»). В этой главе описьюаются другие индикаторы разворота, которые обычно (хотя и не всегда) являются менее сильными сигналами. К ним относятся модель «хорами», вершины и основания «пинцет», свеча «захват за пояс», модели «две взлетевшие вороны» и «контратака». Здесь также исследуются такие сильные сигналы разворота, как «три черные вороны», «три горы», «три реки», «пологая вершина», основание «сковорода», вершина и основание «башня».

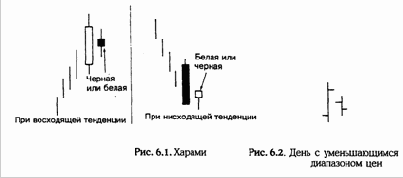

Модель «хорами» (см. рис. 6.1) — это свеча с маленьким телом, которое находится в пределах сравнительно длинного тела предшествующей свечи. «Харами» — древнее японское слово, означающее «беременная». Длинная свеча — это «мать», а маленькая свеча — «ребенок», или «плод». Мы уже отмечали в главе 3, что свечи-волчки (т.е. свечи с маленьким телом) являются важной составной частью некоторых моделей. Одной их таких моделей является харами (другой такой моделью является звезда, описанная в главе 5).

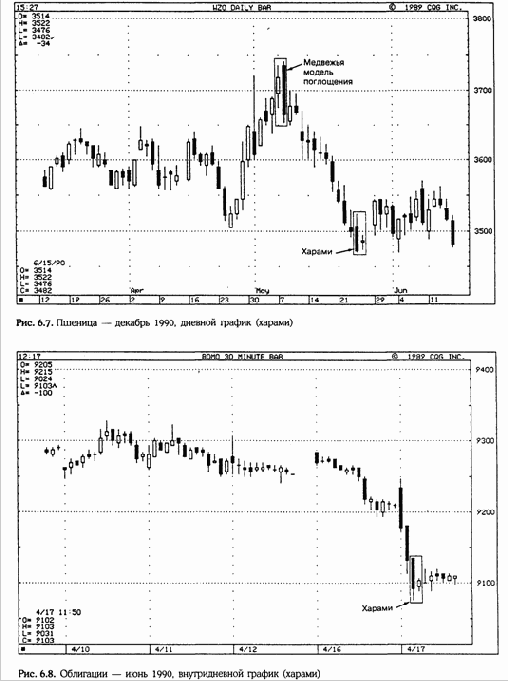

Модель «харами» является противоположностью модели поглощения. В модели поглощения длинное тело как бы «поглощает» предшествующее маленькое тело. В модели «харами» за необычно длинным телом следует маленькое тело. Свечи в модели поглощения должны различаться по цвету. В модели «харами» это не обязательно. Но вы легко сможете убедиться в том, что чаще всего она состоит из свечей контрастных цветов. На рисунке 6.7 показано различие между моделями поглощения и харами.

Модель «харами» можно сравнить с таким понятием западного технического анализа, как «день с уменьшающимся диапазоном цен» (inside day). «День с уменьшающимся Эиапозоно-м цен» — это торговый день, в котором максимальная и минимальная цены не выходят за пределы ценового диапазона предшествующего торгового дня (см. рис. 6.2). Но, если «день с уменьшающимся диапазоном цен» не имеет (или почти не имеет) прогностической ценности, харами обычно предсказывает, что господствующая на рынке тенденция подходит к своему завершению. Если западный «день с уменьшающимся диапазоном цен» характеризуется тем, что максимум и минимум в этот день не выходят за пределы максимума и минимума предшествующего дня, то харами требует, чтобы амплитуда между ценой открытия и ценой закрытия второй свечи была незначительной (т.е. у второй свечи должно быть маленькое тело), а амплитуда между ценой открытия и закрытия первой свечи — большой (тело первой свечи должно быть длинным) и чтобы второе тело находилось «внутри» первого.

Харами обычно не является столь же значимым сигналом разворота, как, например, молот, повешенный или модель поглощения. Она подобна тормозу, который останавливает рынок; непосредственно предшествующая ей тенденция заканчивается, и на рынке наступает пауза. Но иногда харами предупреждает о радикальном изменении тенденции, особенно, когда появляется на вершине.

На рисунке 6.3 представлена особая разновидность харами, которая называется «крест харами». В модели «крест харами» на второй день появляется дожи, а не свеча с маленьким телом. Крест харами относится к числу наиболее значимых сигналов разворота вследствие того,

что он содержит всесильного дожи (более подробно дожи описаны в главе 8). Крест харами иногда называют «моделью, приводящей в ужас» (petrifying pattern).

Как показано на рисунке 6.1, цвет второй свечи не имеет значения. Определяющими свойствами этой модели являются следующие: крохотное тело второй свечи, находящееся «внутри» предшествующего большего по размеру тела. В харами и крестах харами размеры теней также обычно не имеют значения.

Харами отражает неравномерность в развитии рынка. После восхо дящей тенденции, завершающейся мощным белым телом, появляется

свеча с маленьким телом, свидетельствующая о некоторой неопределенности. Это говорит о слабеющей инициативе быков и, следовательно, о возможном изменении тенденции.

Во время нисходящей тенденции сильное давление продавцов олицетворяется свечой с длинным черным телом, вслед за которой вдруг появляется свеча с маленьким телом, указывающая на замешательство в рядах противоборствующих сторон. Это может свидетельствовать о возможном изменении тенденции, поскольку малое тело второй свечи — признак ослабевающего натиска медведей.

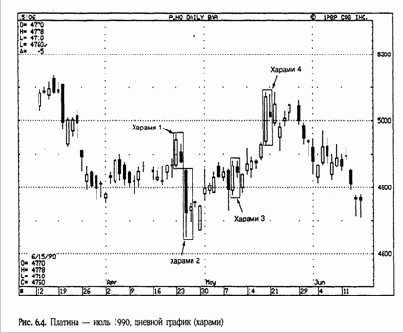

На рисунке 6.4 показан краткосрочный подъем цен, начавшийся 18 апреля. С появлением харами 1 он закончился. Последовавшее за этим падение цен завершилось образованием харами 2. Харами 3 — наглядное доказательство важности этой модели даже в условиях отсутствия -на рынке ярко выраженной тенденции. Обратите внимание, что в первые дни мая на рынке не было явной тенденции. Затем появилась харами 3: маленькое черное тело — вслед за длинным белым телом (помните, что цвет второго тела не имеет значения).

Для трейдера эта модель может быть сигналом того, что повышение, начавшееся вместе с появлением длинной белой свечи, не удалось. Рынок в этот момент как бы находится в нерешительности. Пока ситуация не прояснится (например, после цены закрытия, превышающей максимумы харами 3), покупать не рекомендуется.

Харами 4 является классической моделью. До свечи с длинным белым телом на рынке отчетливо просматривалась восходящая тенденция. С появлением на следующий день свечи с маленьким телом модель «харами» окончательно сформировалась. Свеча с маленьким телом по внешнему виду весьма напоминает падающую звезду (хотя и не является идеальной звездой, поскольку ее тело не располагается выше тела предшествующей свечи).

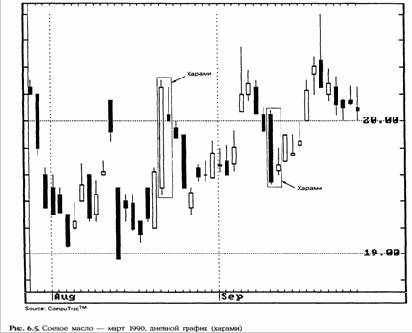

На рисунке 6. 5 представлены великолепные образцы харами. Тело второй свечи в каждой из моделей является крохотным по сравнению с телом предыдущей свечи. Первая харами свидетельствует о том, что силы, двигавшие рынок вверх, исчерпаны, а вторая — о том, что ослабевает давление продавцов.

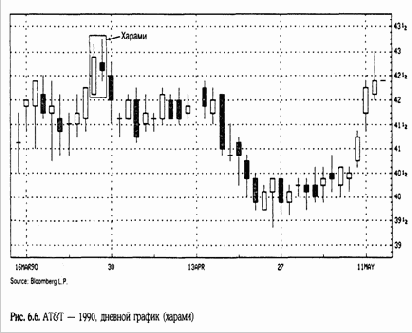

На рисунке 6.6 показано, как две свечи модели «харами» предсказали вершину рынка в конце марта. Падение цен продолжалось до появления

бычьего молота 24 апреля. Обратите внимание, что тень второй свечи в модели «харами» оказалась за пределами тела предшествующей свечи. Это показывает, что в данной модели важным является соотношение тел, а не теней.

На рисунке 6. 7 мы видим резкое понижение цен, начавшееся после появления 7 и 8 мая медвежьей модели поглощения. Харами послужила сигналом перехода нисходящей тенденции в горизонтальную.

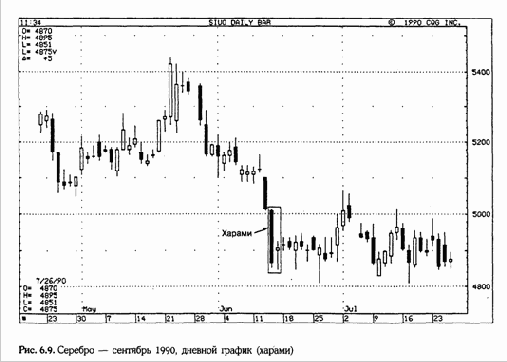

Внутридневные трейдеры могли бы использовать харами, представленную на рисунке 6.8, как сигнал возможного завершения предшествующей внутридневной тенденции и принять соответствующие меры. В данном примере резкое падение цен в начале дня 17 апреля закончилось с появлением харами, и рынок встал. Эта харами могла послужить трейдерам, играющим на внутридневных колебаниях цен, как сигнал для закрытия коротких позиций. Как любая модель разворота в основании, данная харами не исключает того, что понижение рынка будет продолжаться. Тем не менее, она сообщает нам об определенном состоянии рынка — в частности, о том, что, по крайней мере, в период ее формирования давление медведей ослабло.

На рисунке 6.9 представлен прекрасный пример того, как после появления харами ярко выраженная нисходящая тенденция превратилась в горизонтальную. На графике видно, что цены, стремительно упавшие с 5,40 до 4,85 долл., остановились у харами. Но появление харами вовсе не означает, что цены начнут расти. После этой модели рынок обычно входит в полосу застоя.

Содержание раздела