Анализируя промежутки времени между значимыми экстремальными значениями цены, рассматривают все возможные комбинации этих экстремумов: вершина-вершина, низ-низ, вершина-низ, низ-вершина.

Временные интервалы возникают сами собой при анализе циклов (см. 6.12).

Анализ временных интервалов особенно интересен, когда у нас при анализе волн Эллиота совпадают и формы волн и отношения их длин. Если еще и временные промежутки между экстремумами равны числам Фибоначчи, то мы можем быть более уверены в правильности нашего анализа.

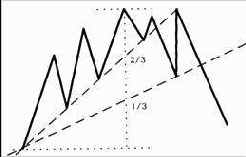

Скоростные линии (speed lines) — наиболее простой способ построения прогностических линий поддержки и сопротивления, а также измерения силы тренда (см. рис. 6-53).

Для построения скоростных линий при «бычьем» тренде необходимо найти максимальную и минимальную точки временного периода. Через максимальную точку проводим вертикальную прямую и делим размах колебания между максимумом и минимумом на три части. Затем проводим из минимальной точки два луча через эти деления. Конечно, эти линии могут иногда проходить прямо через палочки цен, но они являются только ориентирами для уровня поддержки при «бычьем» тренде. Часто они дают хорошее приближение для настоящей линии поддержки. Разумеется, при изменении максимального значения скоростные линии надо перерисовать.

При пробитии первой скоростной линии, соответствующей 2/3, можно говорить об ослаблении основного тренда. При этом линия 2/3 становится линией сопротивления, а линия 1/3—линией поддержки.

После пробития линии 1/3 можно говорить о возможном развороте тренда.

Так же как и в случае с откатами и отскоками, для скоростных линий можно применять уточненные с помощью чисел Фибоначчи уровни 38% и 62% вместо 1/3 и 2/3.

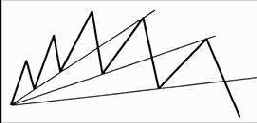

Веерные лучи (fan principle) помогают определить возможную смену тренда (см. рис. 6-54). При наличии четкого «бычьего» тренда мы строим линию тренда — линию поддержки. Если она оказывается пробита, то мы корректируем ее, проведя ее через новый минимум. Как мы уже не раз говорили, предыдущая линия поддержки при этом становится линией сопротивления, и обычно цена откатывается к ней. При пробитии второй линии поддержки мы снова проводим через минимум новую линию поддержки, а вторая линия становится линией сопротивления. После пробития третьей линии (о магическое число 3!) принцип веерных лучей утверждает, что должна полностью произойти смена тренда.

Для «медвежьего» рынка ситуация диаметрально противоположна. Но главный принцип тот же самый — пробитие третьей линии дает сигнал о развороте тренда.

Дуги помогают определить не только уровень возможного отката, но и вероятное время достижения этого уровня. В классическом техническом анализе предлагается проводить дуги из точек минимума или максимума цены с радиусом, равным величине предыдущего изменения цен (разница между максимумом и минимумом), умноженной на 0.382, 0.5 и 0.618. На наш взгляд, такой подход не совсем правомерен, поскольку мы пытаемся прогнозировать как уровень отката, так и время, а исходными данными является лишь цена. Наиболее правильным, с нашей точки зрения, было бы в качестве исходного радиуса взять не разницу цен, а расстояние между вершинами (по прямой). Тогда мы учтем и колебание цен, и временной фактор.

Комбинация возможных уровней отката, скоростных линий и дуг дает очень важную информацию точками пересечения данных линий. При этом определяются не только возможные ценовые изменения, но и временные.

Уильям Ганн (W.D.Gann) делил ценовое движение на 8 частей и на 3 части, и получались следующие соотношения:

1/8=

12.5%

3/8=

25%

1/3 =

33%

(см. откаты у Чарльза Доу)

3/8 =

37.5%

(см. откаты у Ральфа Эллиота)

4/8 =

50%

5/8=

62.5%

(см. откаты у Ральфа Эллиота)

2/3=

67%

(см. откаты у Чарльза Доу)

6/8=

75%

Кроме уровней коррекции, Ганн строил из точек максимумов и минимумов лучи, которые проводил под углами, соответствующими его числам. Особенно важным он считал угол в 45°. Пересечение с линией, проведенной под таким углом, превышение или расположение цен ниже этой линии считается подтверждением тренда или его опровержением. Сложность данного анализа заключается в том, что построение углов существенно зависит от масштаба графика. Поэтому простое построение их с помощью транспортира невозможно.

Содержание раздела