ценовые разрывы

Любой специалист по рыночной психологии подтвердит, что колебания цен на рынке в значительной степени определяются такими человеческими эмоциями как жадность и страх. Умело взвешивая эти человеческие слабости и выдавая рекомендации, основывающиеся на коллективном мнении различных групп трейдеров, авторы биржевых бюллетеней обеспечивают себе безбедное существование. Существует мнение, что для успешной игры на рынке трейдер должен покупать, когда остальные продают, и продавать, когда остальные покупают. В принципе, это верное наблюдение, поскольку мнение большинства, как правило, бывает ошибочным. Обычная логика подсказывает, что по мере повышения цены число потенциальных покупателей уменьшается, пока, образно говоря, не останется "последний покупатель", после чего цены как бы "по умолчанию" начинают снижаться. И, наоборот, по мере понижения цены число потенциальных продавцов уменьшается, пока не останется "последний продавец", после чего цены как бы "по умолчанию" начинают расти. Задумайтесь о том, какую роль на рынке играют биржевые специалисты и трейдеры, работающие в торговом зале биржи. И те, и другие обеспечивают ликвидность рынков, продавая на сильном рынке и покупая на слабом. В то же время они постоянно ведут битву с рыночной тенденцией и неплохо на этом зарабатывают. Хотя самые ярко выраженные ценовые сдвиги происходят, как правило, в начале торгового дня, эти трейдеры имеют неоспоримое преимущество, поскольку именно они устанавливают цены открытия. Скачок цены открытия выше или ниже цены закрытия предыдущего дня, который не заполняется к концу торгового дня, называется ценовым разрывом. Ценовые разрывы бывают двух типов: собственно разрывы (price gaps) и разрывы с пересечением (price laps). Собственно разрывы появляются тогда, когда ценовой максимум или минимум данного торгового дня не пересекает уровень ценового минимума или максимума предшествующего дня. Разрывы с пересечением появляются тогда, когда ценовой максимум или минимум некоторого торгового дня пересекает уровень ценового минимума или максимума предшествующего дня. но не пересекает уровень цены закрытия предшествующего дня (см. рис. 8.1 и 8.2).

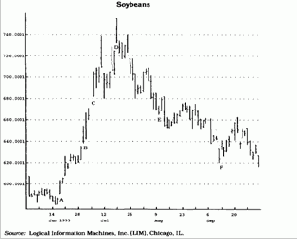

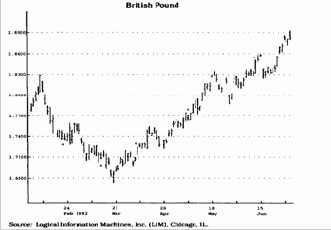

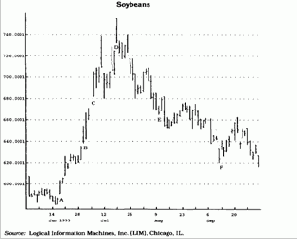

Рис. 8.1 Точки А, В и С — это ценовые разрывы вверх: ценовые минимумы не пересекаются с ценовыми максимумами предшествующего дня. Точки Е и F считаются ценовыми разрывами вверх с пересечением: ценовые минимумы пересекаются с ценовыми максимумами предшествующего дня, но не пересекаются с ценами закрытия предшествующего дня.

Рис. 8.2 Точки А, В и С — это ценовые разрывы вниз с пересечением: ценовые максимумы пересекаются с ценовыми минимумами предшествующего дня, но не пересекаются с ценами закрытия предшествующего дня. Точка D — ценовой разрыв вниз: ценовой максимум не пересекается с ценовым минимумом предшествующего дня.

Хотя проблема ценовых разрывов обсуждается уже давно, серьезных исследований на угу тему практически нет. Для простоты изложения я буду называть ценовыми разрывами как собственно разрывы, так и разрывы с пересечением. Мои исследования ценовых разрывов достаточно нетрадиционны и позволяют увидеть эту проблему по-новому.

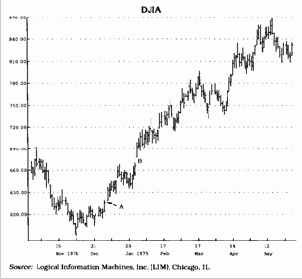

Старая рыночная поговорка гласит, что все разрывы заполняются. Я думаю, что инвестор, продававший акции компании Крайслер в тридцатых годах, мог бы оспорить эту точку зрения, так же как и трейдер, игравший на понижение промышленного индекса Доу-Джонса в начале 1975 года (см. рис. 8.3).

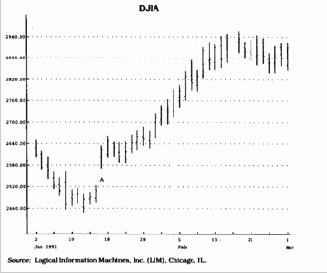

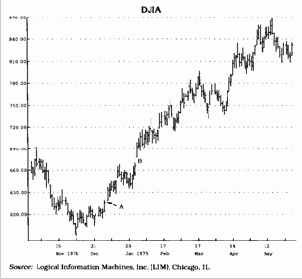

Рис. 8.3 Ценовой разрыв с пересечением 2 января 1975 года (А) и ценовой разрыв 27 января 1975 года (В) так и не заполнились, что противоречит утверждению, что все разрывы заполняются.

По сей день ни один из этих ценовых разрывов так и не заполнился. Это наглядный пример того, как рыночный фольклор, передаваясь из уст в уста, становится догмой.

Далеко не все ценовые разрывы заполняются; а некоторые, если и заполняются, то так медленно, что к моменту их заполнения трейдер может остаться без гроша в кармане. Изучая ценовые разрывы, я сделал несколько ценных наблюдений. При этом я опять-таки основывался только на своих собственных выводах и игнорировал широко распространенные заблуждения.

Большинство ценовых разрывов заполняются в течение нескольких дней. Однако доверяться этому целиком и полностью не следует; смею вас заверить, что, как только вы выйдете на рынок, это правило не сработает. Стремясь снизить вероятность подобных ситуаций, я изучил множество случаев, когда ценовые разрывы не заполнялись в течение длительного времени. Мне удалось подметить одну интересную закономерность: если причиной ценового разрыва является какая-то малосущественная информация, то он заполняется очень быстро, иногда в тот же день. Если же ценовой разрыв образовался после неожиданного важного сообщения или вообще без видимых причин, то он, по всей вероятности, является истинным разрывом и будет оставаться незаполненным в течение длительного периода времени. Если учесть все сказанное, а также сформулированные ниже условия, то ценовые разрывы приобретают особую важность.

Как уже говорилось выше, одной из основных причин образования ценовых разрывов являются человеческие эмоции. Я постарался определить ситуации, когда воздействие эмоций отсутствует или оно минимально. Таких ситуаций оказалось четыре:

1. Когда новости поступают во время выходных или, в идеале, во время выходных, продленных в связи с праздниками;

2. Когда новости либо очень позитивные, либо очень негативные и ценовой разрыв происходит совершенно неожиданно в противоположном направлении;

3. Когда со времени появления ценового разрыва прошло более 11 дней, а цена закрытия на 8, 9 или 10 день после его образования достигла экстремального значе ния за весь период со дня разрыва;

4. Когда объем торговли при открытии торгового дю незначителен и держится на этом уровне, что свидетель ствует либо о недостаточном предложении при движе нии рынка вверх или недостаточном спросе при движе нии рынка вниз.

За выходные дни трейдер имеет возможность более взве шенно проанализировать события (за одну ночь это не всегда возможно). Вдали от офиса и сводок новостей он способен более отстраненно взглянуть на ситуацию, обуздать свои эмоции и хладнокровно принять решение. По этим причинам ценовые разрывы, появившиеся в понедельник или во вторник (если выходные длились дольше), приобретают особое значение (см. рис. 8.4 и 8.5).

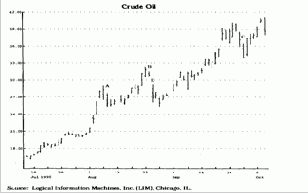

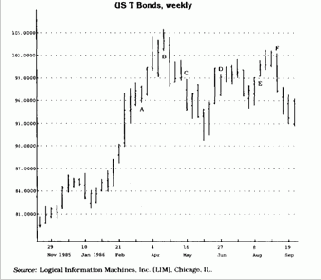

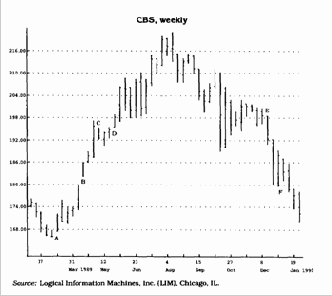

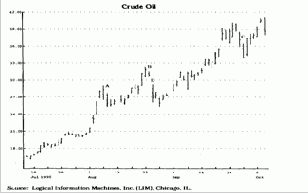

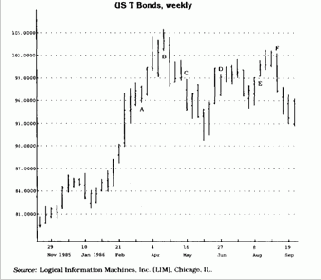

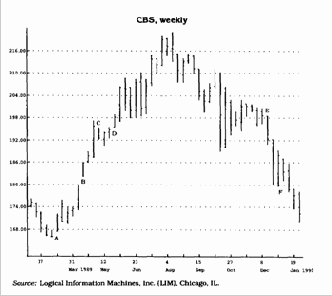

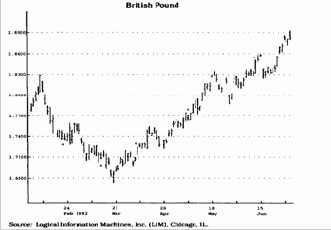

Рис. 8.4 Ценовые разрывы (разрывы с пересечением), происходящие по понедельникам легко выявляются на недельном графике. Они происходили в точках А, В, С, D, Е и F.

Рис. 8.5 Ценовые разрывы (разрывы с пересечением), происходящие по понедельникам, легко выявляются на недельном графике. Они происходили в точках А, В, С, D, Е и F.

Более того, в понедельник обычно проводятся заседания комитетов, на которых все факты тщательно анализируются и решения принимаются по зрелому размышлению, а не под влиянием эмоций. Я обращаю особое внимание на ценовые разрывы, появляющиеся в Понедельник, и часто анализирую недельные графики, где их довольно легко заметить. С помощью других параметров, упомянутых выше, — времени и объема — можно еще более точно оценить подлинность таких ценовых разрывов и их возможное влияние на последующее движение цен.

Если все долго ждали какого-либо сообщения и длительное время питались слухами, то очень возможно, что к моменту официального выхода этого сообщения оно уже будет учтено рынком и отражено в текущем уровне цен. В таких редких случаях цена открытия может резко скакнуть в противоположном направлении с образованием ценового разрыва, и этот разрыв не будет заполнен (см. рис. 8.6).

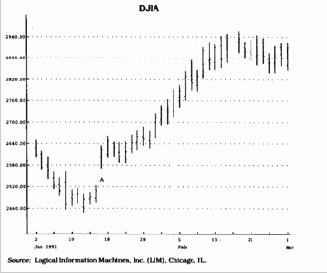

Рис. 8.6 В связи с нефтяным кризисом на Ближнем Востоке и угрозой вовлечения США в военные действия по урегулированию конфликта ожидалось падение котировок на фондовом рынке. Совершенно неожиданно промышленный индекс Доу-Джонса резко пошел вверх, начиная с ценового разрыва вверх в точке А.

Такой неожиданный скачок может иметь важные последствия, и внимательный трейдер не упустит возможности этим воспользоваться.

Поскольку принято считать, что большинство разрывов заполняются достаточно быстро, я проанализировал те случаи, когда разрывы оставались незаполненными в течение длительного промежутка времени, и пришел к следующему заключению: если ценовой разрыв не заполняется в течение последующих одиннадцати торговых дней с момента его образования, то цены обычно продолжают движение в направлении разрыва, пока тенденция не исчерпает себя. Здесь необходимо соблюдение одного дополнительного условия: цена закрытия восьмого, девятого или десятого дня должна зафиксировать экстремальное значение за весь период со дня образования ценового разрыва (см. рис. 8.7 и 8.8).

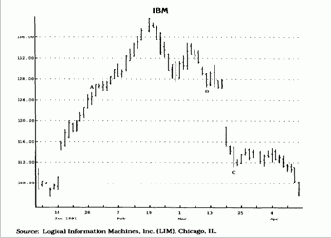

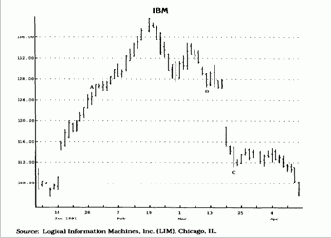

Рис. 8.7 Цена закрытия на восьмой день после разрыва (А) оказалась выше цен закрытия всех предшествующих семи дней. Это говорит об истинности ценового разрыва и о вероятности продолжения тенденции. Аналогичный сигнал в обратном направлении был зарегистрирован при разрыве вниз с пересечением и подтвердился десять дней спустя экстремальной ценой закрытия (В). На восьмой, девятый и десятый день после разрыва вниз в точке С также появилось аналогичное указание.

Рис. 8.8 Ценовые разрывы вверх и вниз подтверждаются экстремальными ценами закрытия через восемь, девять и десять дней.

При анализе разрывов особое внимание следует уделять объему торговли. Если цена открытия образовала ценовой разрыв при большом объеме торговли, то это обычно говорит о том, что такой разрыв вызван неожиданными новостями и быстро заполнится. С другой стороны, как показывают мои наблюдения, ценовые разрывы, сопровождающиеся незначительным объемом торговли, долго не заполняются и появляются неожиданно, как "тать в нощи". Именно потому, что они появляются без фанфар и тамбуринов, их склонны недооценивать. Тем более, что в подобных случаях объем торговли находится в разумных пределах, а изменение цены при открытии торгового дня не слишком велико. Однако, собрав воедино все изложенные выше факторы, можно оценить всю мощь их возможного воздействия на дальнейшее развитие рынка. Бдительный трейдер должен быть готов к подобным ситуациям, чтобы не упустить возможности ими воспользоваться.

Традиционный технический анализ не снисходит до объяснения ценовых разрывов. Хотя их существование очевидно, никто не пытается глубже разобраться в их природе и оценить их прогностическое значение. Большинство аналитиков ограничиваются лишь беспомощными описаниями и объяснениями отдельных видов разрывов. А общепринятая классификация разрывов как "беглых", "изнуряющих" и так далее вообще не имеет под собой никаких оснований. Если же рассматривать ценовые разрывы в контексте информации о прорывах TD-линий тренда и коррекциях, изложенной в первой и второй главах, то они приобретают особую значимость. Знание характерных особенностей ценовых разрывов позволит трейдеру правильно оценить их значение в конкретной рыночной ситуации и умело обратить их себе на пользу.

Содержание раздела